“滞胀”特征显现,PPI仍有冲高压力

来源:固收江坛 2021-09-30 16:22:55

事件概述

国家统计局发布9月PMI数据,制造业PMI数据录得49.6%,环比回落0.5pct,非制造业PMI数据录得53.2%,环比回升5.7pct,综合PMI产出指数录得51.7%,环比回升2.8pct。

分析与判断

制造业:指数跌破荣枯线,“滞胀”特征显现

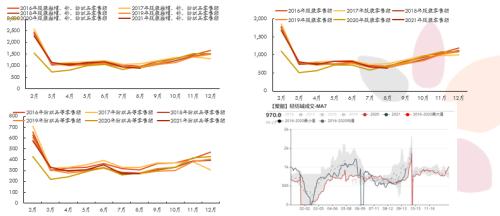

生产进入收缩状态,需求继续承压。本月,制造业PMI生产指数较上月大幅回落0.7pct,录得49.6%,自去年3月以来首次落入收缩区间。从新订单指数仅回落0.3pct至49.3%来看,尽管需求仍然承压,但恶化程度有限,企业生产端的收缩或主要由限产限电等客观原因引起。8月12日发改委公布《2021年上半年各地区能耗双控目标完成情况晴雨表》,9个省份上半年能耗强度不降反升被一级预警,此后各省陆续出台政策加强了对“两高”行业的产能控制。9月12日,发改委发布《完善能源消费强度和总量双控制度方案》之后,叠加缺煤背景下电力供给短缺矛盾加剧,多地进一步加强了限产限电,导致工业生产被动放缓。

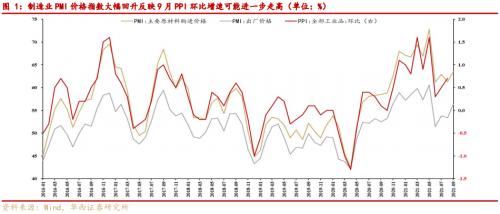

本月价格指数双双出现明显回升,通胀压力进一步加大。本月出厂价格指数、主要原材料进购价格指数分别录得56.4%、63.5%,分别较上月回升3.0、2.2pct,预计9月PPI环比增速将进一步提升,或将导致PPI同比增速再创年内新高,不排除突破10%的可能性。9月价格指数的抬升仍然源自于对产能的限制,后续应警惕在产能受限背景下“两高”产品价格进一步上涨的风险。从统计局数据看,黑色金属冶炼及压延加工业出厂价格指数升至70.0%以上高位区间,同时水泥、螺纹钢等产品近期的高频价格也有所反应。

产能控制政策以及需求的边际放缓,在一定程度上影响了企业的补库意愿。本月产成品库存指数录得47.2%,回落0.5pct,表明制造业企业在进一步加大去库力度。同时,采购量指数更是由50.3%回落至49.7%,企业原材料采购出现了明显的收缩。

年内制造业的变化可能仍然会围绕着煤电紧缺的矛盾展开。如我们在报告《缺煤缺电or能耗双控,谁是限产限电主因?》中分析,短期看地方“一刀切”的限产限电政策预计将会被纠偏,但缺煤的客观约束短期无法缓解,核心还是要落在电价市场化、产业升级之上。目前,湖南、广东已经逐渐放宽了对电价的管制,不排除后续各省效仿的可能性,需要关注电价上涨对制造业成本的抬升,可能会加大通胀向中下游传导的力度。

非制造业:建筑业景气度边际回落,服务业反弹或因基数效应

非制造业方面,本月商务活动指数出现了大幅反弹,由47.5%提升至53.2%,主要来自服务业的贡献。

本月,建筑业商务活动指数录得57.5%,回落3.0pct,可能与上月增长较快有关。需求方面,建筑业新订单指数回落2.1pct,进入到了收缩区间,可能与地产相关的建筑需求放缓有关。目前,由于多地收紧了对购房资金的监管,同时按揭贷款额度紧张,导致房企面临融资收紧和销售回款周期拉长的双重压力,对房企的施工能力及意愿构成了拖累。不过,从央行近期的会议表态来看,保交付、保刚需仍是首要关注点,预计地产政策继续收紧的概率不大,建筑业需求有望企稳。

服务业方面,尽管本月商务活动指数出现了7.2pct的反弹,并且跃升至荣枯线上方,但主要还是由8月的低基数所引起。PMI属于环比数据,反映当期状况较上期的变化。而8月全国多地发生疫情反复,导致餐饮、旅游、住宿、航空等行业承压。因此,在9月疫情基本受控的情况下,服务业景气度的反弹更多是由基数所引起,不宜对服务业实际的改善状况过于乐观。

03

投资策略

关注“滞胀”风险及信用政策变化

当前宏观层面的复杂程度因煤电短缺矛盾的爆发而进一步加剧,结构性供给不足和结构性需求不足并存,对“两高”行业产能的限制以及电价抬升的潜在可能性将会同时带来经济下行压力的边际加大和通胀压力的上行,“滞胀”或“类滞胀”的风险有所加大。

“滞胀”背景下,货币政策所面临的约束将会更大,调节经济矛盾的任务将进一步落在财政政策、信用政策和产业政策之上。在保交付、保稳定的诉求之下,地产政策有望进入稳定状态,不排除纠偏的可能性。因此,宽信用的进程可能会比预期中有所提前。

综合来看,当前的格局对利率债投资构成了更大的挑战,在政策及“滞胀”风险不完全明朗之前,利率下行空间有限。我们建议短期更多以观望的态度参与市场,可适当博弈曲线走陡策略,关注央行在处置地产风险过程中的交易性机会。

风险提示

疫情出现反复。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐