双焦周报:钢厂复产兑现打水漂,澳煤通关再补刀

来源:CFC金属研究 2021-12-13 11:23:52

摘要

本期策略:

利多因素:

1.南方钢厂正常冬储,北方钢厂按需补库;

2.焦钢产量比持续上升,供应整体偏宽松;

3.吨焦利润薄弱,且成本支撑企稳;

4.288口岸本周日均通关不足10车,策克口岸仍闭关;

利空因素:

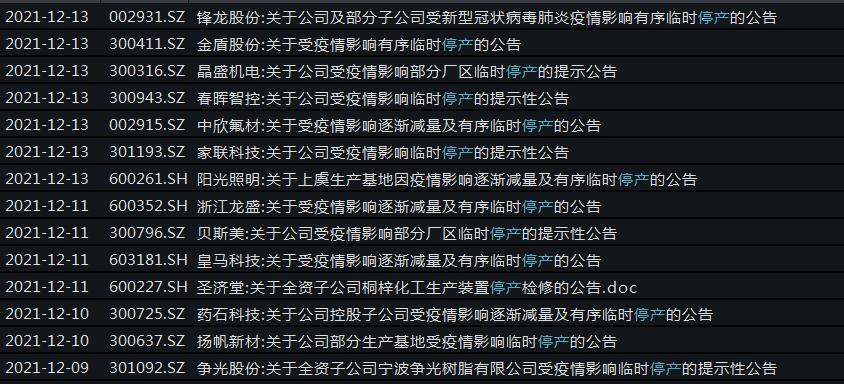

1.河北河南钢厂限产,日均铁水下降至200万吨以下;

2.冬奥会临近,钢厂复产逻辑或难兑现;

3.国内供应稳步增加,港口澳煤卸货通关;

4.焦炭库存降幅收窄,焦煤库存增幅明显;

不确定性风险:

焦钢限产力度、蒙煤短盘运费、澳煤蒙煤通关等

正文

01 投资逻辑

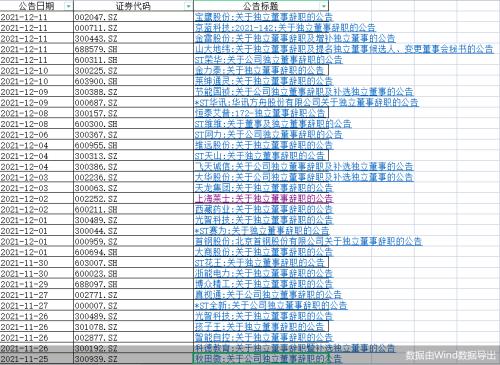

1、钢厂复产逻辑难兑现,焦价首轮提涨或“打水漂”

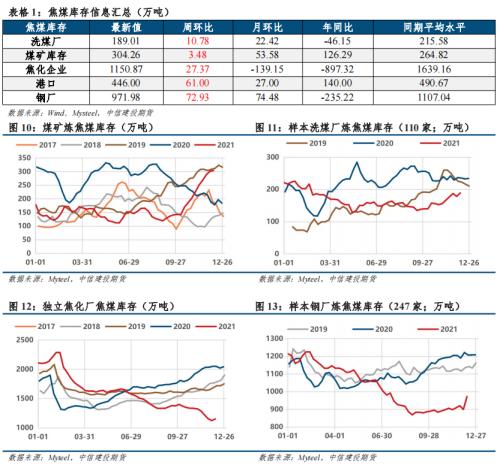

1)库存降幅收窄,钢厂复产逻辑或难兑现。供给端,焦化厂日均产量改善,然环保限产下增量有限;焦企出货好转,库存开始往下游转移;焦企惜售现象也逐步增多,焦价暂稳。需求端,受环保影响,河北河南多地钢厂限产,日均铁水产量下降至200万吨以下,冬奥会临近,钢厂复产逻辑或难兑现;南方钢厂正常冬储,考虑冬奥会及极端天气,北方钢厂按需补库,钢厂整体库存缓增。

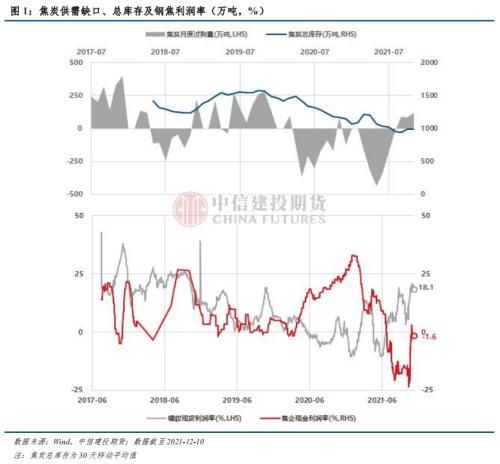

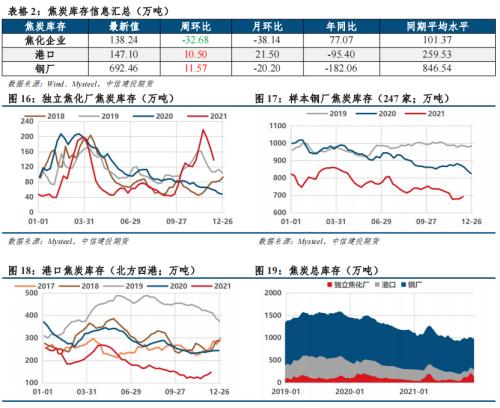

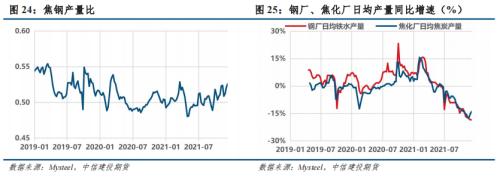

当前,本周,钢厂、港口库存增幅扩大,焦企库存加速去化;焦炭总库存月度平均值为1000.8万吨,焦炭最新总库存达到977.8万吨,整体库存仍在下降通道,但降幅收窄,焦炭库存驱动向上。据Mysteel最新数据估算,11月焦炭月度供需过剩119万吨。综上,当前焦炭供需双弱,库存降幅收窄,然焦钢产量比持续上升,钢厂复产预期难兑现,供应整体偏宽松。

2)焦钢博弈持续,焦价首轮提张暂未落地。当前螺纹-焦炭利润率差值19.8%,位于84.6%的历史分位,螺纹利润位于合理区间,吨焦利润薄弱,且成本支撑企稳,焦企惜售情绪渐浓,主产地部分焦企开启首轮提涨。然而,受河南河北环保限产影响,叠加冬奥会临近,钢厂复产预期兑现概率较小,首轮提涨落地难度大。

展望后市,供给端,山西部分焦化厂接到通知22年1-3月限产70%,山西地区焦炭供应收紧预期增强;山东发布蓝天保卫行动计划,2025年退出产能约650万吨;后期焦企秋冬限产政策陆续出台。需求端,两部门通知22年1-3月京津冀及周边钢铁企业错峰生产,要求比例不低于去年同期产量30%。供需双弱仍是常态,持续偏紧或是趋于宽松取决于阶段执行力度。

综合来看,焦炭供需双弱,库存继续下降,焦钢产量比回升,供给边际放松;成本支撑企稳,煤焦比高位震荡;钢厂复产不及预期,空头情绪增强。

2、进口煤供给多空交织,焦煤库存增幅明显

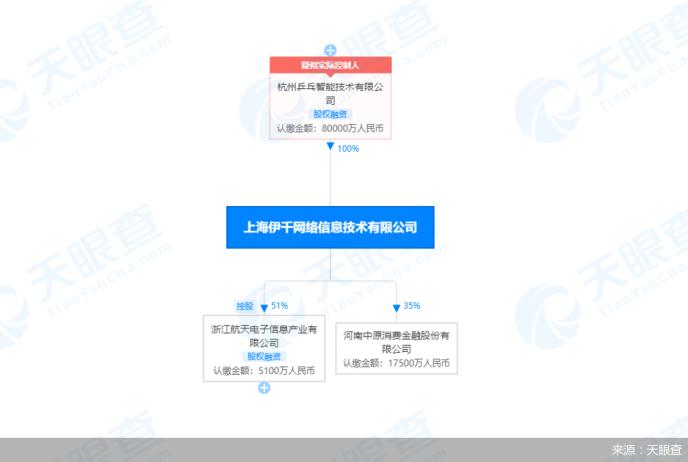

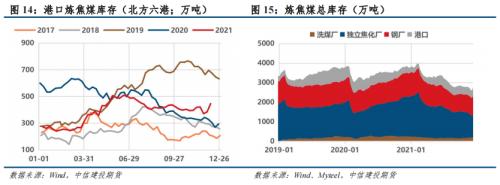

1)港口澳煤卸货通关,焦煤库存增幅明显。供给端,煤矿维持正常开工,煤源产量稳定,炼焦煤出货顺畅;288口岸本周日均通关不足10车,策克口岸持续闭关,蒙煤涨价预期较强,然市场传出京唐港、曹妃甸港澳煤卸货通关,短暂冲击国内市场。需求端,下游利润回升,限产稍有放松,焦钢积极补库,原料库存显著增加;山西、山东个别地区煤价仍在补跌。

本周,煤矿累库放缓,洗煤厂、焦化厂、钢厂及港口库存由降转升,钢厂、港口库存显著增加;整体库存转增,焦煤库存驱动向下。

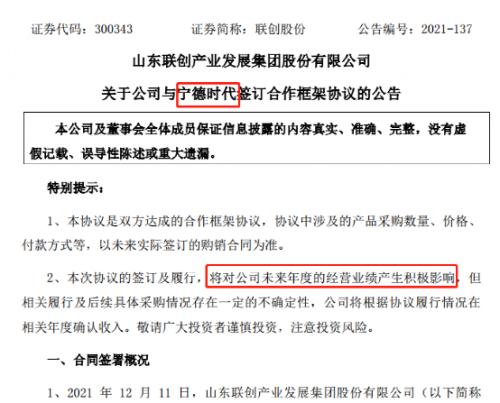

2)国内供给增量确定性较强,进口煤多空交织。展望后市,供给端,国内焦煤核增产能2000万吨,四季度预计带来产量增量150万吨;蒙煤口岸疫情管控严格,蒙煤进口或持续受阻,蒙煤价格中枢抬升预期较强;港口澳煤通关影响不可持续,带来短期市场冲击及情绪利空,关注澳煤进口限制。需求端,秋冬焦企、钢厂限产对焦煤的需求减量较大,但焦煤需求韧性较强,且存在冬储需求;焦炭产能持续投产,利润尚存时焦企生产积极,若焦企主动限产力度超预期,焦煤需求或稍有回落。

综合来看,国内外供应逐步增加,个别地区煤价仍在补跌;钢厂复产不及预期,然焦钢对低价煤采购意愿偏强;库存转增,供给边际放松,蒙煤进口约束仍在,关注澳煤进口限制。

3、单边区间操作,推荐多螺纹空焦煤

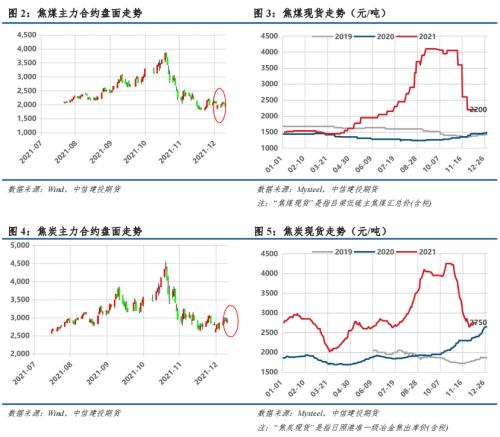

本周,双焦现货企稳反弹,盘面冲高回落。

单边策略:本周双焦期价冲高回落,焦炭基差负向走扩,焦煤基差低位震荡(JM01 25%,J01 6%)。钢厂限产预期,略强于原料冬储预期,焦钢产量比持续反弹,供需驱动向下,然考虑成本企稳及季节性规律,焦炭(J05)建议区间操作,关注焦钢限产力度。焦煤供给仍偏宽松,澳煤通关仅为短暂冲击,然疫情扰动下蒙煤进口受阻,焦煤做空风险边际增加,焦煤(JM05)建议区间操作,关注蒙煤短盘运费走势以及澳煤进口限制。

套利策略:1)跨品种套利:焦煤涨价预期较强,焦炭受钢厂限产压制、提涨难度较大;钢材价格基本探底,供给收缩叠加地产利好频出,推荐多螺纹空焦煤策略,关注做空焦化利润机会。2)跨期套利:焦煤供给远期增量预期较强,疫情扰动预期下降,近月合约略强于远月合约。冬奥会期间,焦炭限产压制供给端,叠加近月原料支撑较强,焦炭05合约稍强于09合约。预计5-9价差震荡偏强运行。3)期现套利:后期,焦煤现货稳中偏强运行,澳煤通关冲击消化后,期货将有所反弹;原料企稳对焦价形成一定支撑,然钢厂复产不及预期,焦价提涨困难,盘面亦受压制,短期双焦基差或震荡为主,期现套利空间较小。

02 行情回顾

本周,双焦现货企稳反弹,盘面冲高回落。截至12月10日,盘面焦煤主力合约收盘价1934.5点,环比上周-2.59%,吕梁低硫主焦煤汇总价为2200元/吨,环比上周暂无波动;盘面焦炭主力合约收盘价2911点,环比上周+2.2%,日照港(行情600017,诊股)准一级冶金焦出库价为2750元/吨,环比上周+50元/吨,部分焦企提涨一轮,钢厂暂未接受。

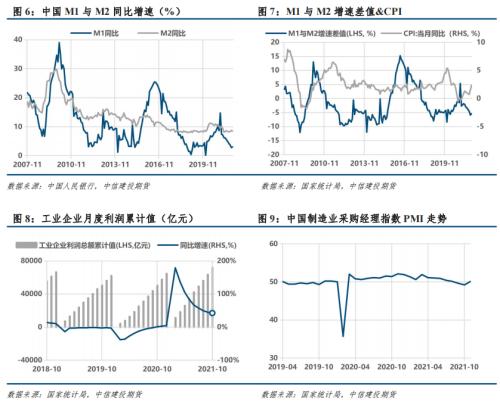

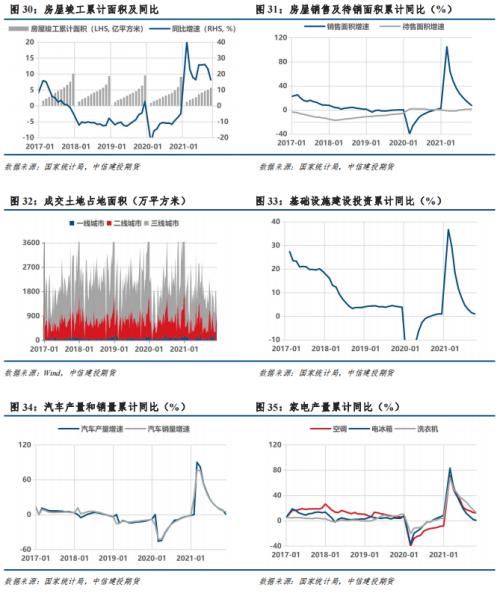

03 宏观数据

04 双焦基本面数据

4.1 澳煤卸货通关,焦煤库存显著增加

焦煤方面,下游限产稍有放松,焦钢积极补库,此外市场传言澳煤卸货通关,原料库存显著增加。本周,煤矿累库放缓,洗煤厂、焦化厂、钢厂及港口库存由降转升,钢厂、港口库存显著增加;整体库存转增,焦煤库存驱动向下。

焦炭方面,南方钢厂正常冬储,唐山发布Ⅱ级应急响应,考虑冬奥会及极端天气,北方钢厂按需补库,钢厂整体库存缓增。本周,钢厂、港口库存增幅扩大,焦企库存加速去化;整体库存仍在下降通道,但降幅收窄,焦炭库存驱动向上。

4.2焦钢产量比持续上升,驱动向下

本周,洗煤厂产能利用率由降转升,预计焦煤精煤产量或小幅增加。焦化厂日均产量改善,然环保限产下增量有限,日均铁水产量继续下滑,焦钢产量比持续上升,驱动向下。

4.3 螺纹利润合理,吨焦利润改善

4.4 稳需求预期强,市场情绪稍改观

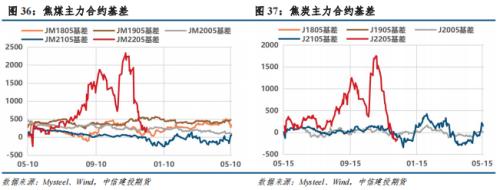

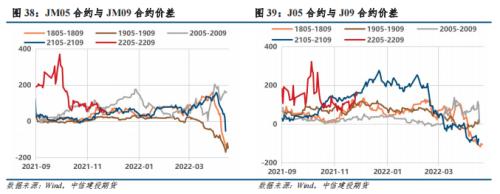

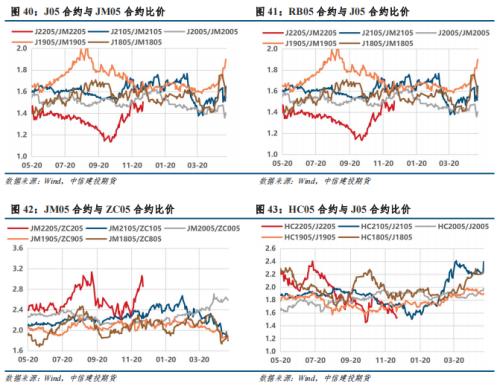

4.5 双焦基差、期差走势分化

基差方面,本周双焦现货价格企稳反弹,双焦主力震荡上行,基差修复至历史低位(JM01 25%,J01 28%)。后期,原料企稳对焦价形成一定支撑,盘面波动中枢亦将企稳,前期利空基本消化,市场等待冬储行情兑现,基差或震荡为主。

期差方面,焦煤近远价差走势分化。近期临近交割月,市场逐步回归产业逻辑,双焦周度数据边际改善或强化近月合约走势,然1月合约活跃度下降,预计1-5价差或低位震荡。

比价方面,煤焦比稍有反弹至1.43,仍位于历史高位(6M,92%),钢焦比低位震荡,维持在1.54,位于历史低位(6M,11%)。当前,焦炭八轮累计调降1600元/吨,焦煤现货跌幅与焦炭相近甚至超出,焦炭即期利润转正,钢厂利润也得以修复,本轮利润传导已基本结束。钢材价格基本探底,推荐多螺纹空焦煤策略,关注做空焦化利润机会。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐