中信证券:6月关注开工验证及消费修复弹性

来源:金融界 2022-06-07 09:25:10

2022年以来A股市场经历了3轮调整,5月行情则以疫后复苏和超跌反弹为主要特征,周期和成长风格领涨,但市场整体动态估值仍处于较低位置。A股盈利方面,4月底披露完毕的一季报主要反映了原材料价格高位的成本端压力,考虑到疫后货运物流恢复正常需要20-40天的周期,预计上海疫情对供应链的阻断将在中报完全出清。实体经济方面,5月地产销售有边际好转迹象但恢复速度仍需观察;政策推动下,预计基建开工端复苏将快速反映在相关商品的6月高频数据上;工业生产面临高成本和需求疲软的双重压力,传统制造业开工率恢复整体不及预期,但以新能源为代表的先进制造业高景气延续;最后,耐用品消费改善依赖居民收入的恢复,但短期局部疫情对消费场景的压制预计将减弱,细分消费品类的需求端复苏弹性值得持续跟踪。

▍A股行情综述:5月以超跌反弹为主要特征。

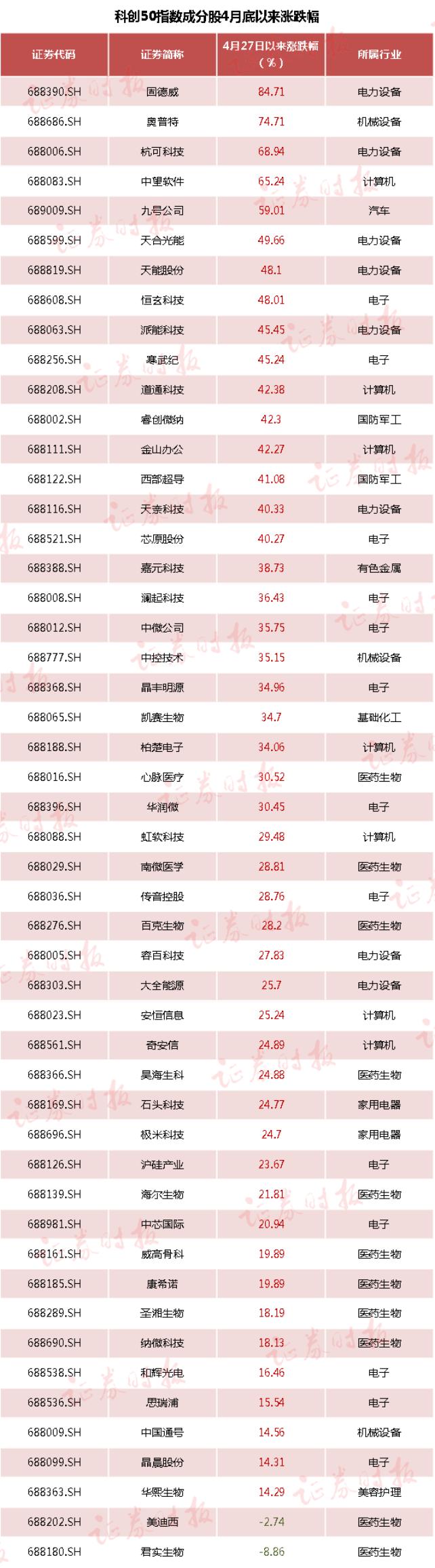

2022年以来A股市场共在1/3/4月出现过3轮回调,本轮回调盘中低点出现在4月27日,随后5月全月以修复行情为主,主要宽基指数均录得正收益,其中中证1000(+10.8%)、科创50(+9.3%)月涨幅靠前。

风格层面,本轮反弹中成长股和部分上游资源行业弹性更大,因此中信周期(+10.2%)、成长(+9.0%)风格指数5月涨幅靠前;我们以创业板指/沪深300,300非周/300周期两组指标作为成长/价值的替代,截至5月末,成长与价值的指数比价回到了历史上2020年7月水平。

估值层面,19个中信一级行业动态估值分位数低于过去十年的30%水平,表明A股整体处于估值偏低状态。场内杠杆方面,两融交易额占A股成交比重也在5月有所回暖。

▍A股盈利:一季报反映成本端压力,预计疫情带来的供应链扰动将在中报出清。

本轮原材料价格上涨起始于2020年4月,疫后国内制造业快速复苏的阶段,CRB现货指数从2020年4月低点350点持续上升至2022年5月末的640点。实体经济早在2021年中开始感受到价格高位对需求的压制,并开始在接单、库存管理方面调整经营策略,发改委也在2021年下半年开始推行保供稳价措施。

但考虑到A股上游资源品盈利规模占工业板块的比重远高于实体经济,且上市公司的中游制造龙头价格转移能力更强,因此直到2022年一季报,上市公司业绩才开始反映成本端压力对中游制造毛利率和下游需求的压制,导致大类行业中仅上游资源品一枝独秀,其余板块盈利显著承压。

但我们认为上海疫情对运输的阻断在一季报尚未充分反映,参照吉林、江苏,从疫情社会面清零到货运流量恢复至正常水平,需要20-40天周期,因此在北京、上海全面复工的背景下,预计对A股盈利的负面影响将在2022年中报集中出清。

▍实体经济观察:

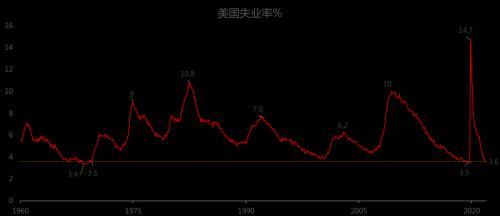

1)外围扰动减弱,为A股复苏交易提供了很好的环境。美股5月“衰退交易”特征显著,10年期国债收益率冲高回落,期限利差(10Y-2Y)一度出现倒挂,SPX也开始出现盈利的快速下调,有盈利支撑的“成长”再次成为稀缺属性。美股“衰退交易”的同时,中美利差和人民币汇率维持稳定,北向资金重新恢复净流入,为A股的复苏交易提供了不错的宏观条件。

2)基建地产产业链为“重要抓手”,6月关注销售/开工数据验证。房地产行业当前核心矛盾在需求端,不论从居民中长期贷款、还是地产投资、开工竣工、建安投资等指标来看,4月数据均处于磨底状态。但根据中信证券(行情600030,诊股)研究部地产组跟踪高频数据,5月样本企业销售金额和面积环比4月边际转暖,下半年地产行业销售复苏值得期待。基建产业链的开工复苏节奏预计更快,包括挖机、水泥、玻璃、螺纹钢在内的4-5月份中观数据尚未验证复苏逻辑,但在疫情得到有效控制的背景下,6月2日财政部表示“确保今年新增专项债在6月底前基本发行完毕,力争8月底前基本使用完毕”,产业链相关数据的改善值得期待。

3)工业生产成本端压力较大,中游开工率出现分化,先进制造业维持高景气。成本端,尽管发电用煤和电价维持稳定,但大宗商品价格整体仍处于上涨趋势,铜/铝价格短期下滑也主要反映了需求的疲软。传统制造业环节,截至5月末,产线开工率恢复到往年同期水平的品种包括电炉、纯碱、汽车轮胎;开工率恢复不及预期的集中在基建地产产业链,包括水泥磨机、石油沥青装置等。高景气的先进制造业环节,5月以“蔚小理”为代表的新能源车交付回暖,光伏、风电装机稳步推进,但半导体行业相关数据较为平淡。

4)消费受疫情扰动最大的时期已过,关注需求端的复苏弹性。长周期来看消费水平受居民可支配收入的影响,当前仍未恢复至疫情前的潜在增速;短期消费主要受疫情对消费场景的影响,细分品类的恢复弹性依赖数据跟踪。具体来看,耐用品消费:①汽车销量分化明显,新能源乘用车增速明显高于传统燃油车;②智能手机出货量增速维持在-30%左右;③白电中空调的销量增速较高,冰箱洗衣机销量增速较低。其他主要消费品类:①5月茅台批价环比提升,白酒动销数据改善值得期待;②5月主要电商渠道的运动服饰销售额环比提升,需静待出行回复后的需求改善;③接触式医疗以口腔和眼科为代表,5月样本公司客户服务金额仅相当于2021年平均水平的60%左右;④能繁母猪持续去化,猪价短期有所上涨。

▍风险因素:

国内外疫情反复;中美科技贸易领域摩擦加剧;国内政策及经济复苏进度不及预期;海内外宏观流动性超预期收紧;俄乌冲突进一步升级。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐