华泰期货货币政策观察:四季度流动性缺口分析

来源:华泰期货研究院 2021-09-30 12:23:46

摘要

四季度流动性缺口约3.74万亿元。今年四季度MLF到期量有2.49万亿元,较往年同期到期量间接翻倍,其重要原因是由于去年四季度央行连续超额投放MLF,维护年末流动性平稳。同时,由于今年财政部加强专项债监管,坚持“资金跟着项目走”,上半年缺少高质量项目支撑专项债发行提速;上半年在稳增长基调下发行专项债托底经济的需求不强,因而导致地方债发行速度严重滞后,形成明显的财政后置。今年四季度新增地方债发行量约1.29万亿元,形成资金缴款需求,其中专项债额度剩余1.17万亿未发行,新增一般债额度剩余1200亿元未发行。

为了抑平流动性缺口所带来的资金面供需不平衡从而对宏观经济造成波动,我们对四季度央行完全对冲流动性缺口的方法做出三种假设:

1、投放MLF完全对冲流动性缺口

央行需要在10月投放9300亿元MLF,11月投放14300亿元MLF,12月投放13800亿元MLF来实现完全对冲。

2、再度降准对冲流动性缺口

央行需要在四季度进行降准2至2.5个百分点,从而释放长期资金实现对冲。

3、同时进行降准和MLF续作对冲流动性缺口

央行于四季度降准0.5个百分点,释放1万亿长期资金;再投放2.45万亿+0.29万亿元MLF对冲全部资金缺口。或央行于四季度降准1个百分点,释放超1.5万亿长期资金;再可以缩量投放2.24万亿MLF,实现流动性缺口完全对冲。

一四季度流动性缺口有多大

由于去年下半年逆周期调节政策下央行加大MLF投放力度,因此今年四季度MLF到期量较大,基础货币回笼压力明显。同时在今年财政后置的影响下,预计四季度地方专项债将加大发行力度,财政融资缴款将对资金面造成扰动。

具体来看,基础货币方面,今年10月、11月、12月央行各有5000亿元、10000亿元和9500亿元MLF到期,合计共2.45万亿元。相较2020年四季度的1.4万亿,2019年四季度的8770亿,2018年四季度的1.378万亿元,今年四季度流动性缺口较大。2020年8月起,央行每月基本都维持MLF净投放操作,其主要原因是由于去年四季度央行连续超额投放MLF,维护年末流动性平稳。

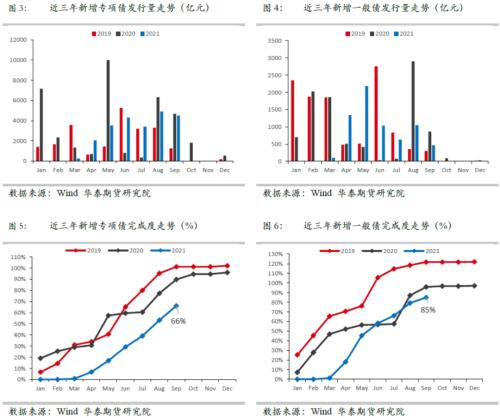

地方债方面,观察2019、2020与2021年的新增专项债月度发行量和新增一般债月度发行量数据可以发现,往年一季度时地方债发行量已经达到年度限额的30%以上,在三季度后地方债发行量基本完成发行,四季度仅有少量债券发行。而今年由于财政部加强专项债监管,坚持“资金跟着项目走”,上半年缺少高质量项目支撑专项债发行提速,同时上半年在稳增长基调下发行专项债托底经济的需求不强,因而导致发行速度严重滞后。截止9月末,新增专项债完成度仅为65%,而新增一般债完成度仅为85%。根据8月27日发布的《上半年财政政策执行情况报告》的最新表述,专项债发行需“适度提速”,强化专项债券项目资金绩效管理,提升债券资金配置和使用效率仍是财政工作的重点。因此,今年财政后置基本可以确认。2021年初,财政部公布新增地方债预算安排,其中专项债限额3.65万亿元,一般债限额8200亿元。而6月4日,政府债务研究和评估中心最新披露,新增地方债限额下调为4.27万亿元,其中一般债限额8000亿元,专项债限额3.47万亿元。因此,结合目前已经披露的发行情况来看,今年四季度新增专项债额度剩余1.17万亿未发行,新增一般债额度剩余1200亿元未发行,共计1.29万亿元。

综上所述,我们认为今年四季度相较于往年同期而言,变化量较大的MLF到期情况以及地方债缴款压力所导致的流动性缺口共有约3.74万亿元。

二四季度对冲流动性缺口的可能性测算

为了抑平流动性缺口所带来的资金面供需不平衡从而对宏观经济造成波动,我们对四季度央行对冲流动性缺口的主要方法做出三种假设:

假设一:投放MLF完全对冲流动性缺口

根据测算,四季度将有2.45万亿MLF叠加1.29万亿地方债缴款造成3.74万亿缺口,因此若央行在第四季度总共投放3.74万亿MLF填补流动性缺口则能维持资金面持续平稳。已知10月15日将有5000亿MLF到期,11月16日和30日分别有8000亿和2000亿MLF到期,12月15日将有9500亿MLF到期。同时我们预测后续地方债供给出现某个月集中放量可能性较小,各月发行进度大概率平均平稳过渡,预测10月、11月和12月将各约有4300亿元地方债缴款资金需求。因此,根据假设央行需要在10月投放9300亿元MLF,11月投放14300亿元MLF,12月投放13800亿元MLF来实现完全对冲。

自2016年央行开始使用中期借贷便利(MLF)工具以来,几乎每月都对MLF进行投放,成为央行货币政策中的重要工具。但是MLF的月度投放量虽根据当下宏观环境有波动调整,总体在5000亿元上下浮动,2020年11月达到1万亿元的新高。根据假设测算,四季度每个月的MLF投放量都接近万亿且突破新高,将显著高于历史投放额。

假设二:再度降准对冲流动性缺口

7月15日,央行下调金融机构存款准备金率0.5个百分点,释放1万亿元长期资金。由于7月初的部分降准资金被用于对冲到期的MLF,面对四季度的巨额流动性缺口,央行存在再度降准的可能。同时9月7日孙国峰司长表示,我们认为降准固然是释放链家资金补充流动性缺口的工具,但是降准更是以低成本基础货币置换相对高成本基础货币,以降低商业银行负债资金成本的方式推动信贷投放的最有效渠道。在当前经济下行压力较大的背景下,结合美联储开启Taper后所造成的流动性冲击,降准确实是推动实际贷款利率下行同时对冲流动性缺口的工具之一。

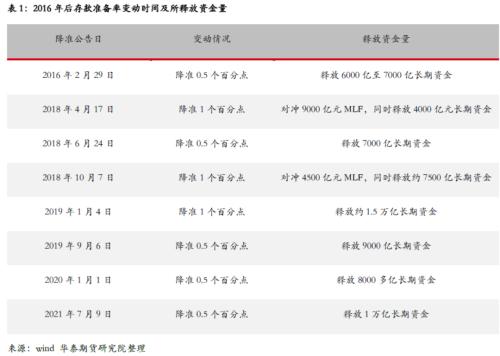

自2016年以来,我国共进行全面降准8次,其中有5次降低存款准备金率0.5个百分点,有3次降低存款准备金率1个百分点。根据历史降准测算,降低存款准备金率1个百分点将释放长期资金超1.5万亿元,而降低0.5个百分点将释放长期资金约1万亿元。由于四季度共有流动性缺口3.74万亿元,若通过降准实现完全对冲则需要在四季度进行降准2至2.5个百分点。一个季度内大幅度降准并不常见,2016年后仅在2018年10月至2019年1月进行降准共2个百分点,实现长期资金投放约2.7万亿元。

假设三:同时进行降准和MLF续作对冲流动性缺口

由于假设一和假设二是理想情况下采用单一工具对流动性缺口进行完全对冲的方法,现实生活中央行可能会将两种货币政策工具叠加使用以对冲流动性缺口。若央行于四季度再次降准0.5个百分点,则可以释放1万亿长期资金;此时央行在完全对冲2.45万亿MLF的基础上超额续作2900亿元即可对冲全部资金缺口(共2.74万亿元)。若央行于四季度再次降准1个百分点,则可以释放超1.5万亿长期资金;此时央行可以缩量投放2.24万亿MLF,实现流动性缺口完全对冲。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐