中诚信国际:结构性分化下国企指数再度领涨,关注民企地产风险释放及传导效应

来源:中诚信国际 2022-04-26 18:22:25

主要观点

2022年以来,高收益债市场交投热度不减,结构性分化愈发明显。分主体类型来看,一季度高收益城投债、非城投国企债均实现了较高回报率,非国有企业指数延续下行趋势,但跌幅有所收窄。城投债分区域来看,江苏、湖南、四川等区域具有较高的风险调整后收益;在坚持隐性债务“控增化存”总体要求下,“央行23条”或标志着城投监管政策阶段性边际放松,但仍需关注土地财政弱化背景下弱资质城投等地方国有企业非标风险传染。产业债分行业来看,短期高收益房地产企业信用风险仍将持续释放,展期、触发交叉违约等负面事件对地产行业估值或再度产生扰动,同时需关注与地产关联度较高的建筑业信用风险演变情况;随着煤炭行业盈利预期改善、高收益债融资期限结构有所延长,可持续跟踪“双碳”政策、煤炭市场价格机制调整等政策影响。

具体表现如下:

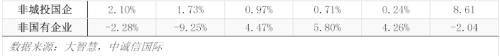

主体视角:非城投国企指数领涨,民企延续震荡下跌。城投、非城投国企、非国有企业累计收益率分别为1.56%、2.10%、-2.28%,非城投国企指数领涨、延续信用修复,城投债交投及估值稳定性最佳,民企指数延续下行趋势,但跌幅有所收窄。

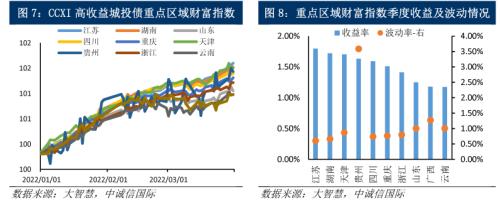

区域视角:苏湘川风险收益比靠前,贵州估值风险维持高位。高收益城投债各区域均实现正收益,其中江苏、湖南、天津综合收益靠前,分别为1.80%、1.72%、1.71%。从波动及最大回撤看,贵州区域波动率延续高位,其次为云南、广西区域,波动率分别为3.59%、1.27%、1.00%。综合收益及风险指标看,江苏、湖南、四川风险收益比靠前。

行业视角:煤炭行业领涨,房地产常态化风险出清。高收益产业债除房地产行业外,各行业均实现正回报,其中煤炭、批发和零售、轻工制造累计收益率分别为2.41%、2.16%、2.12%;房地产行业累计收益率为-3.48%。从波动及最大回撤看,房地产、综合、建筑行业整体波动及回撤较大。结合收益及风险看,轻工制造、化工、金融行业具有较高的风险调整后收益。

高收益债券指数是反映高收益债券1市场价格走势的指标体系,作为市场走势的风向标,可为跟踪、分析、评价以及预测市场趋势提供依据,在金融市场研究以及投资实践中都具有重要的作用。中诚信国际依托对债券市场、信用风险管理、高收益债市场及主体研究,构造CCXI高收益债系列指数2,有效跟踪高收益债市场价格变化,并结合高收益债市场特点构建高收益债主体、重点区域、重点行业三大类细分指数。高收益债指数表现分析报告基于CCXI高收益债分类指数,从主体视角、区域视角、行业视角三大板块,围绕指数综合收益、波动及回撤、净价指数运行等情况,对细分板块投资价值、信用风险演变等情况进行分析。

为更好地观测高收益债券市场表现,中诚信国际为各细分指数构造了财富指数和净价指数。其中,财富指数是以债券全价价格为基础,计算包含利息再投资的指数指标值,可用来做业绩比较基础,衡量细分板块综合收益\回报、波动及回撤表现。净价指数是以债券净价为基础、剥离票息收益的影响,是债券资本利得收益来源,净价指数与债券到期收益率呈反向变动关系,可用于衡量债券净价涨跌及风险演变情况。

主体视角:非城投国企指数领涨,民企延续震荡下跌

高收益国企产业债延续修复、明显优于城投债3净价指数表现,民企指数延续震荡下跌,1月小幅反弹后再度下挫。具体而言,2022年1-3月CCXI高收益城投、非城投企业、非国有企业净价指数涨幅分别为-0.09%、0.60%、-3.84%。伴随年初流动性充裕、MLF下调靴子落地的背景,1月高收益债净价指数跟随信用债收益率下行而上涨;同时,在密集的政策利好下、高收益房地产债止跌筑底,非国有企业指数小幅收涨。春节后,金融数据放量带动“宽信用”预期升温,叠加美债利率上行和地缘政治冲突,导致债市收益率震荡上行,除煤炭、钢铁等行业国企产业债延续利差压缩、带动非城投国企净价指数继续上涨外,高收益城投、非国有企业净价指数止涨转跌,尤其是受展期等负面消息频现的影响,高收益房地产债再度重挫非国有企业净价指数。

从财富指数表现看,非城投国企延续信用修复,城投交投及估值稳定性最佳。从指数回报看,一季度非城投国企略优于城投,累计收益率分别为2.10%、1.56%,而民企累计收益率为-2.28%,较去年四季度跌幅收窄。从波动及最大回撤4看,民企波动及最大回撤仍维持高位,城投波动率维持低位、交投及估值稳定性最佳,其次为非城投国企,考虑到城投债最大回撤略高于国企产业债,表明城投债指数波动过程或更具下行倾向,而国企产业债或延续估值修复、利差收窄态势。

总体而言,高收益城投债、非城投国企债均具有较高的风险收益比5,前者需关注城投债内部各区域利差分化、地产板块走弱对土地财政压力传导及城投转型后续偿债能力变化;后者需关注煤炭等行业在“双碳”政策、市场价格机制调整等方面对企业经营基本面的影响。此外,非国有企业延续下行趋势,但跌幅有所收窄,后续需关注“宽信用”预期下,房地产等民营企业占比较高的行业信用风险演变过程。

区域视角:苏湘川风险收益比靠前,贵州估值风险维持高位

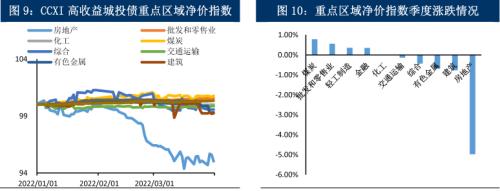

从高收益城投债重点区域6净价指数运行情况看,天津领涨,江苏、湖南小幅收涨,其余区域均收跌。具体而言,2022年1-3月,天津、江苏、湖南区域净价指数涨幅为0.19%、0.17%、0.06%,其余区域均收跌,其中广西、云南、山东跌幅靠前,分别下跌0.55%、0.42%、0.39%。

从财富指数看,江苏、湖南、天津综合收益靠前,贵州、广西、云南波动及回撤较大。从指数回报看,各区域均实现正收益,其中江苏、湖南、天津累计收益率靠前,分别为1.80%、1.72%、1.71%;同时受益于较强的票息支撑,贵州区域综合收益排名明显高于净价排名。从波动率及最大回撤7看,贵州区域波动率延续高位,其次为广西、云南区域,波动率分别为3.59%、1.27%、1.01%。

总体而言,高收益城投债净价指数涨跌互现,其中江苏、湖南、天津区域净价涨幅靠前,资本利得收益丰厚。结合综合收益及风险指标看,江苏、湖南、四川区域高收益城投债具有较高的风险调整后收益;天津区域高收益债资本利得收益贡献较多,但指数波动较大,风险收益比不及前述区域;而贵州区域尽管具有高票息支撑,但非标违约频发、再融资不畅、指数波动维持高位,后续需进一步关注“国发2号文”等政策引导下,贵州区域债务风险化解及信用基本面实质性改善进程。

行业视角:煤炭行业领涨,房地产常态化风险出清

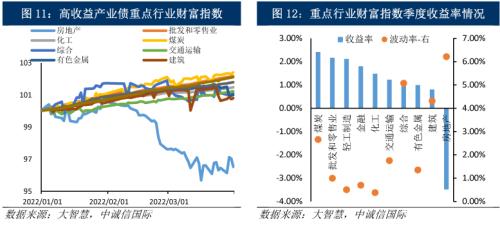

从高收益产业债重点行业8净价指数运行情况看,各行业涨跌互现、分化加剧,煤炭行业领涨,房地产常态化风险出清。具体而言,煤炭、批发和零售、轻工制造、金属行业净价指数涨幅靠前,累计涨幅为0.78%、0.55%、0.35%、0.34%;常态化风险出清过程中,房地产行业累计跌幅达4.98%,建筑、有色金属等行业表现不佳。1月下旬阳光城(行情000671,诊股)集团及其母公司福建阳光多支债券违约,恒大、融创在内的多家大型房企展期、递延披露年报等消息进一步加剧投资者悲观情绪,导致净价指数加速下跌。

从财富指数看,高收益产业债除房地产行业外,其余行业财富指数均实现正回报。从指数回报看,一季度煤炭、批发和零售、轻工制造累计收益率靠前,分别为2.41%、2.16%、2.12%;房地产行业累计收益率为-3.48%,但跌幅较去年四季度收窄。从波动及最大回撤9看,化工、轻工制造、有色金属行业交投及估值相对较稳定,而房地产、综合、建筑行业整体波动及回撤较大。

总体而言,高收益产业债重点行业指数分化加剧,整体波动显著高于城投债。煤炭、批发和零售行业高收益债利差显著收窄,资本利得收益支撑其综合收益靠前。结合风险指标及回撤看,受益于维持低位的波动率,轻工制造、化工、金融行业具有较高的风险调整后收益。此外,除房地产板块风险仍在出清外,高收益建筑行业垫资经营模式受地产负面影响显著,未来信用风险演变有待进一步观察。

总结及展望

当前国内外形势复杂严峻,我国经济运行仍面临需求收缩、供给冲击、预期转弱三重压力。2022年政府工作报告除了强调“要把稳增长放在更加突出的位置”以外,防范化解重大风险依然是宏观经济调控的重要工作,并首次提出设立金融稳定保障基金、出台《金融稳定法》(草案)等,完善风险防范化解及处置机制。同时,我国货币政策需平衡多重目标,整体来看后续大概率稳中偏松,流动性总量保持合理充裕,稳增长的政策部署已逐步展开,加大金融支持实体力度,有望进一步推进宽信用进程。在此背景下,我国债券市场信用风险整体可控,尾部风险和结构性风险或进一步有序释放;高收益债市场方面,二级市场交投热度不减,结构性分化加剧信用分层。

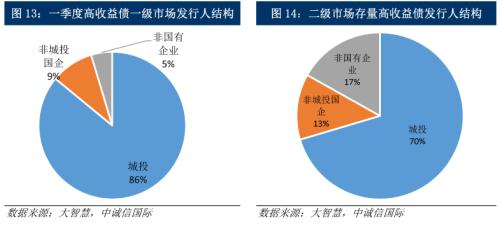

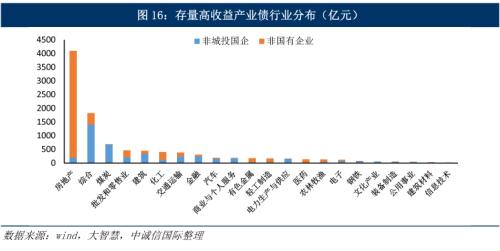

(一)高收益债发行量锐减,关注尾部民营企业债务到期压力及再融资风险

2022年政府工作报告提出“完善民营企业债券融资支持机制”,3月证监会拟推出科技创新公司债券、优化融资服务机制等七项落实性措施,进一步拓宽民营企业债券融资渠道,在此背景下,2022年一季度民营企业整体信用债融资出现一定改善,但净融资大多流向行业龙头、高等级企业。高收益债市场方面,一级市场整体发行量锐减、优质品种稀缺,一方面投资者抱团高收益城投及国企,信用利差进一步压缩,部分发行人逐步退出高收益债区间;另一方面,受负面信用舆情高发影响,CCXI高收益债非国有企业净价指数延续下行趋势,尾部民营企业再融资环境明显承压,尤其是房地产、化工等行业,存量债务到期压力及融资风险仍需重点关注。

(二)城投政策或边际放松,关注土地财政弱化背景下弱资质城投非标风险传染

为对冲需求收缩、预期转弱,2022年以来稳增长政策持续发力,作为稳增长政策重要抓手,基建投资有望提速。考虑到2021年城投监管政策持续加码,“红橙黄绿”分档审核、“国发5号文”、“15号文”等政策在严控地方债务风险的同时,结构性政策调控的非预期性叠加效应一定程度上也遏制了有效投资过程中合理资金需求的满足。4月18日“央行23条”指出“按市场化原则保障融资平台公司合理融资需求,保障在建项目顺利实施”,在坚持隐性债务“控增化存”总体要求下,该表述或预示前期持续趋严的城投政策将迎来阶段性边际放松,或有助于缓解融资政策收紧及土地财政收入下滑而给平台公司带来的流动性压力。与此同时,考虑到当前房地产市场拿地热度下滑,一季度300城土地成交额同比下降15.60%,部分经济财政实力偏弱、土地财政依赖度高、债务压力较重的弱资质区域或面临较大资金压力,结构性风险仍存,需防范非标违约、担保代偿风险在区域内传染而产生的估值风险。

(三)煤炭指数再度领涨,关注房地产常态化风险释放及对建筑等板块次生风险

2022年一季度,高收益产业债重点行业指数除房地产外,均实现正收益,其中煤炭等行业综合回报靠前,房地产、建筑等表现不佳。展望后市,对于房地产行业而言,一季度以来中央多部委密集表态稳地产,两会定调探索行业新发展模式,坚持租购并举,推进保障性住房建设,同时房地产税改革试点放缓,房企融资、预售资金监管适度松绑,多地“因城施策”更加积极灵活。考虑当前房地产销售及回款仍较为低迷,资金回流与债务到期赛跑,预计短期高收益房企信用风险仍将持续释放,展期及触发交叉违约等事件对地产行业估值或再度产生扰动,建议谨慎下沉,可适度关注保障性租赁住房建设相关板块、以及具有资金及杠杆优势的国有房企。煤炭行业方面,在煤炭价格高位支撑下、煤炭行业预期盈利改善,高收益债券融资期限结构有所延长,可继续关注相关板块交易及长久期配置机会,并持续跟踪“双碳”政策、煤炭市场价格机制调整等政策对煤企信用资质的影响。建筑行业方面,尽管新型城镇化建设等基础设施建设投资对建筑业需求有一定支撑,一定程度上可弥补房地产投资下滑压力,但由于建筑业垫资经营模式导致其在产业链中处于弱势地位,尤其是对于民营建筑企业,受房地产行业风波传导,仍面临流动性紧张、偿债和盈利能力下滑风险。

【1】本报告定义的高收益债券范围包括发行时票面利率或交易日加权平均到期收益率在6%及以上的信用债。由于目前中国高收益债市场尚不成熟,无官方明确界定标准,海外高收益债界定标准在中国债券市场本土化应用不佳。考虑到中国债券一级市场存在明显的断层,票面利率8%及以上发行的债券占比极少;而主流投资机构受风险偏好及负债端限制,无法过度信用下沉,并结合中资美元债投机级发行人信用资质及收益率分布,将高收益债研究范围扩大到具有一定再融资能力但存在较高风险溢价的债券上,采取票面利率或到期收益率不低于6%的债券为样本。该标准下,存量高收益债占比与美国高收益占比相近,且具有相似信用特征。

【2】中诚信国际研究院为跟踪高收益债券市场走势,构建CCXI高收益债券指数系列,该指数系列基期为2018年1月2日,基期指数点位为100,本报告为开展2022年一季度研究,将2022年1月1日的指数点位初始化为100。

【3】本报告定义的城投范围是基于中诚信国际基础设施投融资行业口径,并考虑了城投探索市场化转型过程中逐步拓宽业务种类、融合更多公用事业领域和市场化经营的业务来提高自身能力的情况,将部分公用事业、综合等类城投企业纳入统计样本,形成广义城投口径。

【4】最大回撤指在选定周期内任一历史时点往后推,指数走到最低点时的收益率回撤幅度的最大值,可用于衡量投资者可能面临的最大亏损。

【5】风险收益比计算公式为:年化收益率/年化波动率,本文也采用“风险调整后收益”表述相同含义。

【6】结合存量规模及成交量,构建高收益城投债前十大重点区域净价指数。

【7】最大回撤指在选定周期内任一历史时点往后推,指数走到最低点时的收益率回撤幅度的最大值,可用于衡量投资者可能面临的最大亏损。

【8】结合存量规模及成交量,构建高收益产业债前十大重点行业净价指数。

【9】最大回撤指在选定周期内任一历史时点往后推,指数走到最低点时的收益率回撤幅度的最大值,可用于衡量投资者可能面临的最大亏损。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐