华泰期货:降准幅度不及预期,后续结构性政策持续发力

来源:金融界 2022-04-18 15:24:06

金融界4月16日消息 4月15日,据央行官网消息,央行决定于2022年4月25日下调金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。为加大对小微企业和“三农”的支持力度,对没有跨省经营的城商行和存款准备金率高于5%的农商行,在下调存款准备金率0.25个百分点的基础上,再额外多降0.25个百分点。此次下调后,金融机构加权平均存款准备金率为8.1%。

华泰期货研究院分析师吴嘉颖对此表示,降准时点符合预期,政策助力宽信用。本次降准为“全面降准25BP+加额外定向降准25BP”,约向市场释放长期资金5300亿元,降准时点符合市场预期但降准幅度低于市场预期。当前国内经济受疫情影响较大,全国多省市受疫情防控影响经济活动受损;同时地产消费在因城施政的政策下未见好转,持续低迷。因此,央行存在降准的必要性,向市场释放宽松预期提振市场信心。首先,我们认为本次降准的重点不在于释放流动性。观察资金市场可以发现,近期DR007利率大幅下降,明显低于政策利率,资金需求一般。同时,结合当日MLF续作情况,4月MLF维持等量等价续作,实现零净投放零净回笼,当前市场流动性维持充裕。本次降准的主要目的在于引导金融机构积极运用降准资金支持受疫情严重影响行业和中小微企业。本次降准对于没有跨省经营的城商行和存款准备金率高于5%的农商行,额外多降0.25个百分点,目的就在于加大对中小微和三农的支持力度。根据央行之前披露的数据,预计本次降准将降低金融机构资金成本每年约65亿元,通过金融机构传导可促进降低社会综合融资成本。此外,据报道15日市场利率定价自律机制召开会议,鼓励中小银行的存款利率浮动上限下调10BP左右。该政策目的在于降低中小银行负债成本,以便中小银行适当让利给融资客户,从而引导实体经济融资成本下行。

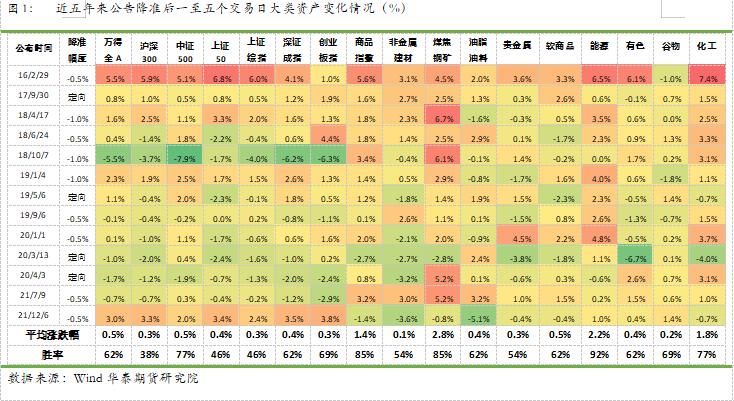

历史降准对商品有一定提振,但对本次影响预计偏中性。通过整理历史近五年降准时期对大类资产走势数据可以发现,公布降准后五个工作日大类资产走势好于实施降准后五个工作日。其原因在于大类资产主要交易预期差,而公布降准后宽松预期落地,因此对大类资产影响较大。但由于本次降准在13日国常会上已有预告,预期提前发酵;同时本次降准幅度不及预期,因此影响可能达不到历史效果。此外,根据数据观察发现历史上降准后商品表现普遍优于股票,中小市值股票指数表现优于大市值股票指数。具体来看,商品指数历史上涨概率达到85%,沪深300有38%上涨概率、中证500有77%上涨,上证50有46%上涨。而商品中能源类历史上涨概率达到92%,煤焦钢矿类历史上涨概率达85%,受降准影响最明显。

国内坚持以我为主的货币政策,但需关注两大因素。当前国内经济下滑压力较大,我们认为后续央行将坚持“以我为主”实施稳健货币政策,以支持实体经济合理的融资需求,助力稳增长。对于后续总量宽松政策的实施进程,央行将持续关注物价水平稳定及国际收支平衡两大因素的影响。当前俄乌争端尚未平息,对于全球工业品价格影响持续。原油、有色价格持续上涨,供需偏紧格局导致煤炭价格反弹,对我国产生一定通胀压力。其中,CPI或开启上行趋势,国内食品价格逐步走高,疫情复发导致多地封控措施趋严,食品供需缺口扩大。因此预计下半年存在通胀压力,对央行货币政策空间有一定钳制效果。此外,当前美国紧缩政策升级,目前预期在5月份会议上将加息50BP同时缩表,对国内利率水平及人民币汇率均有负面影响。当前中美利差已经倒挂,预计二季度人民币汇率波动幅度也将增大。我们回溯2014年以来中美利差倒挂背景下中国货币政策走势,除2008年下半年在金融危机时期由于美国宽松政策步伐快于国内,导致10年中债与10年美债利率出现短暂倒挂,其余中美利差倒挂时期国内暂未出现降息政策。综上,我们认为短期国内全面降息概率较低,但结构性宽松政策将结合财政发力助力宽信用。下一个政策窗口可关注4月底政治局会议和5月4日美联储议息会议前后的市场和经济情况。

图 1:近五年来公告降准后一至五个交易日大类资产变化情况(%)

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐