卫龙美味赴港上市:主营收入增速下行 “辣条一哥”能否撑住600亿估值?

来源:面包财经 2021-05-21 09:25:45

卫龙美味全球控股有限公司(以下简称“卫龙美味”或“公司”)于2021年5月12日向港交所提交了上市申请。

根据2021年3月中信产业基金、高瓴、腾讯等8家机构的入股金额测算,公司目前的估值超过600亿元。按照这一估值,公司的市盈率约为73倍,市销率约为15倍,显著高于可比公司均值。然而,翻阅财报发现,公司近两年主营业务收入及净利润同比增速有所下滑。

主营收入增速下滑线下渠道营收占比较大

卫龙美味是一家从事专门生产辣味休闲食品的企业,主要产品包括调味面制品、蔬菜制品、豆制品等,其核心产品“卫龙辣条”为我们所熟知。

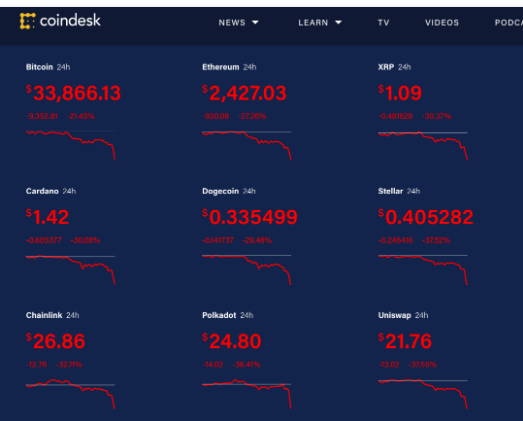

2019年和2020年,公司主营业务收入分别为33.85亿元、41.20亿元,同比分别增加23.01%、21.73%;净利润分别为6.58亿元、8.19亿元,同比分别增加38.18%和24.41%。营业收入和净利润在同比增速上均有所下滑。

图1:近三年卫龙美味主营业务收入及净利润

从销售渠道上看,公司主要以线下经销商的销售模式为主,线上渠道为辅。2019年和2020年,线下经销营业收入分别为31.34亿元、37.39亿元,在主营业务收入中占比由92.6%下降至90.7%;线上渠道营业收入分别为2.51亿元、3.82亿元,在主营业务收入中占比由7.4%上升至9.3%。

高瓴、腾讯突击入股粗估估值逾600亿

目前,卫龙美味控股股东和和全球资本股权占比为92.17%,创始人刘卫平、刘福平通过和和全球资本间接持股卫龙。

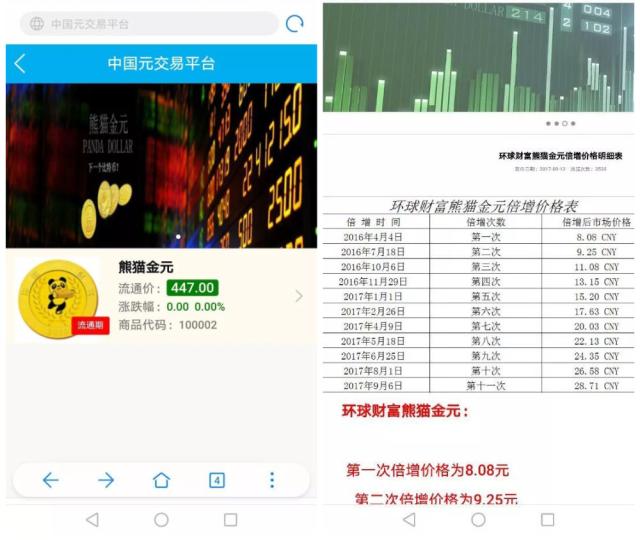

2021年3月,卫龙美味完成上市申请前的唯一一次融资,由CPE源峰(中信产业基金)、高瓴资本、腾讯投资、云锋基金、红杉资本等8家机构联合入股,投资金额共计约5.49亿美元。截止2021年5月7日,8家机构股权占比约为5.85%。

图2:8家机构投资者认购股份数目及支付对价明细

根据8家投资机构的投资金额及股权占比,卫龙美味估值超过94亿美元,逾600亿人民币。按照600亿元估值,以及2020年公司8.19亿元的净利润、41.20亿元的主营业务收入来计算,卫龙美味的PE(市盈率)约为73倍、市销率约为15倍。

我们以港股市场上申万港股食品饮料行业27家上市公司来对比。截止5月18日收盘,港股27家可比公司PE(TTM)平均值为35.28倍,总市值加权后的平均值为48.60倍;市销率平均值为3.47倍,总市值加权后的平均值为7.04倍,均低于卫龙美味目前的PE和市销率。

图3:港股市场可比公司市盈率(TTM)及市销率

产能利用率下降产量扩张速度过快

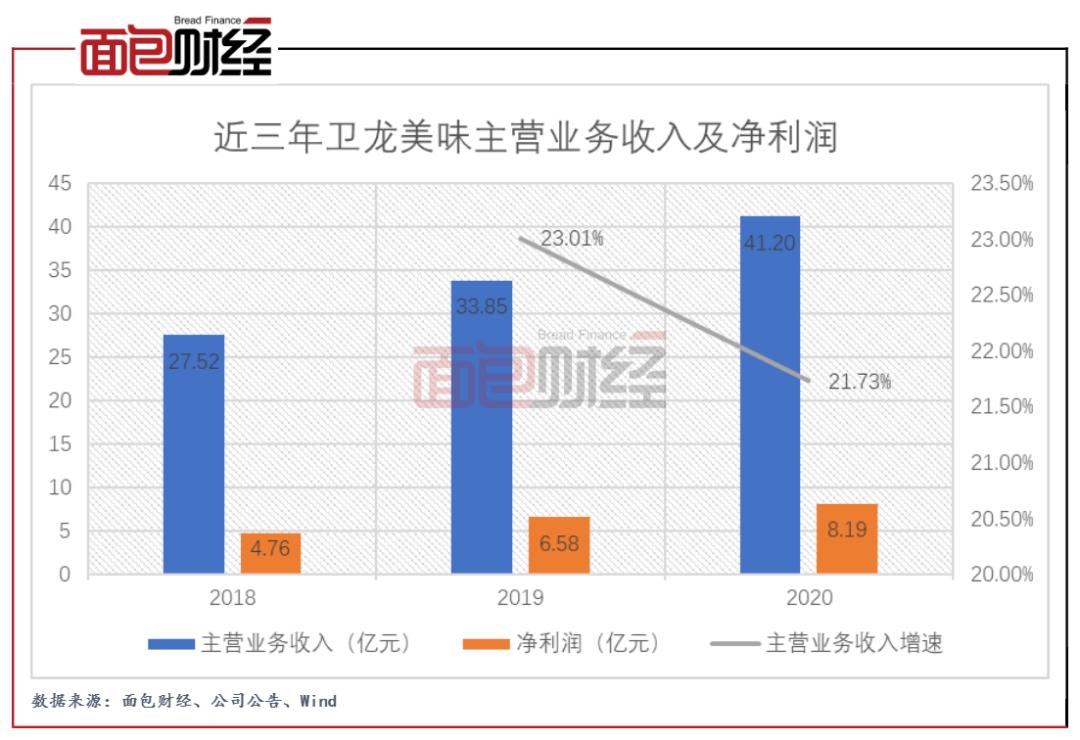

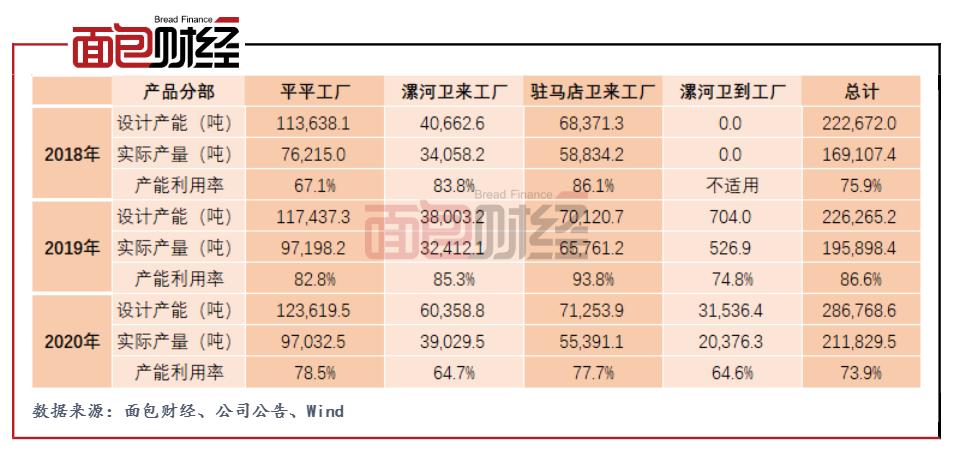

截至2020年12月31日,卫龙美味在河南省拥有四个工厂,分别为平平工厂、漯河卫来工厂、驻马店卫来工厂及漯河卫到工厂。2020年,公司产能利用率出现下滑。

图4:近三年卫龙美味产能利用率

可以看出,公司产能利用率由2019年的86.6%下降至2020年的73.9%,为三年内最低。其中漯河卫来工厂的产能利用率下降最大,同比下降20.6个百分点。主要是因为该工厂2020年设计产能约扩张58.83%,而实际产量仅增加20.42%,造成该工厂产能利用率降为64.7%。

此外,在提高产量方面,公司此次公开发行募集的部分资金计划在中国华南或华东地区增设2家工厂(2025年全面运营),在云南曲靖市增设一家工厂(2024年全面运营)并扩大和升级杏林工厂(2023年全面运营),预计每年可增加调味面制品、蔬菜制品、豆制品及其他产品的产量分别约为399600吨、197600吨和130800吨。由此推算,项目建成运营后,公司每年产量将共增加728000吨,约是目前实际产量的3.44倍,产量扩张速度过快。