黑色金属:成本支撑逐渐松动,短期双硅难改弱势

来源:申银万国期货宏观金融研究 2021-11-11 10:22:49

摘要

随着煤炭供应的增加,电厂存煤有所积累,双硅主产区用电紧张的情况得到改善,用电受限问题逐渐缓解,双硅产量低位回升。同时,受限产影响、下游钢材产量增幅受限,对合金的需求难有较好表现。虽然主产区电费上调使得双硅的生产成本有所抬升,但随着煤炭价格高位回落、兰炭价格下滑明显、焦炭价格高位回调,削弱了电价提升带来的成本支撑。因此,市场在成本支撑松动、产量边际提升、需求表现不佳的情况下,各方情绪逐渐转为悲观,盘面价格率先回落,进一步加重了市场的看空情绪,现货价格也随之不断下滑。

后市在下游钢材产量受冬季限产政策影响的情况下,钢厂对双硅的需求难有大幅回升。由于焦炭、兰炭价格仍有回调空间,成本端对双硅价格的支撑力度不足。在主产区暂未执行更为严格的限产政策的情况下,双硅供应偏紧格局或难以延续,市价易跌难涨,需关注厂家在利润空间逐渐收窄后会否形成较大规模的避峰停减产。

正文

01

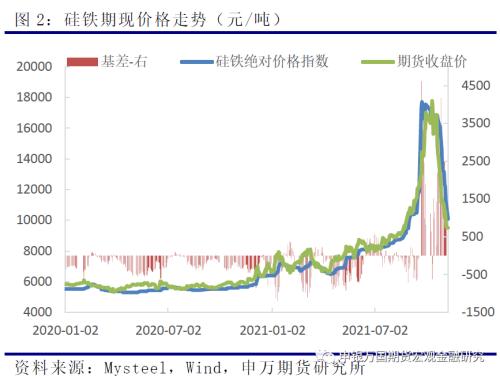

近期双硅市场行情回顾

近期锰硅及硅铁的价格高位回调,目前锰硅6517的价格在9750元/吨左右,较10月高点回落32%;72硅铁的价格在10080元/吨左右,较9月高点下跌43%。10月中旬,动力煤价格受政策面调控影响高位回落,黑色板块整体下跌,市场看空情绪蔓延,盘面价格率先回落,厂家挺价情绪逐渐转弱。而后期钢材下游需求超预期回落,黑色板块普跌,进一步加重了双硅市场上的悲观情绪:终端需求不佳、钢材产量受限、钢厂利润缩减,均对双硅需求端产生利空影响。而由于煤价下跌,兰炭价格大幅回落,焦炭价格高位松动,抵消了电价上调对双硅成本端的支撑;同时由于煤炭市场供需关系的改善,双硅主产区用电受限问题逐渐缓解,产量低位回升,也使得市场各方对于后市双硅价格走势信心不足。因此在下游需求难以回升、钢厂压价情绪增加、产量水平低位回升、成本支撑逐渐松动的情况下,双硅期现价格不断走低,11月钢厂的招标价格环比也出现了大幅回落。

02

双硅基本面行情解析

1、限电缓解产量回升,关注厂家减产驱动。

随着煤炭保供工作的持续推进,矿区产量水平不断提高,同时保供政策下煤炭优先发运下游电厂,电厂存煤可用天数逐渐增加,供电压力得到缓解。因此双硅主产区限电限产的情况较夏季用电高峰期间明显放松,而由于双硅价格处于高位,厂家利润丰厚、复产积极性较高,使得锰硅及硅铁的日产水平逐渐回升。11月初锰硅的日产水平在22580吨,较9月底的谷值16579吨回升6001吨,增幅36%;硅铁的日产水平在13423吨,较10月的年内最低值9788吨回升3635吨,增幅37%。

虽然目前部分主产区用电仍受到一定程度的限制,但随着目前煤炭供需格局的改善,限电对厂家生产的影响将进一步减弱,在能耗双控政策暂未加码的情况下,后市双硅产量仍有回升空间。而由于近期市价回落明显、当前厂家利润微薄,后市厂家在开工积极性不足的情况下或存主动避峰减停产的可能,需关注主产区能耗双控政策走向以及双硅的产量水平变化。

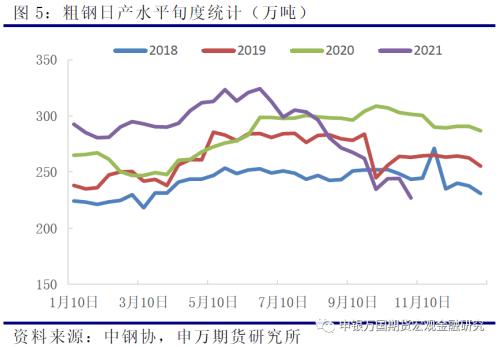

2、粗钢压减及冬季限产共同发力,需求端难有较好表现。

自6月底开始,各个省份分别出台了下半年压减粗钢产量的政策,目前压产政策尚未有松动迹象。虽然近期钢材产区限电问题有所缓解,但10月底京津冀地区采暖期限产政策出台,钢材产能释放受限,粗钢的产量水平难以大幅回升。10月下旬,粗钢的日均产量在226.93万吨,月环比下滑3.28%,年同比则有25%左右的回落。后市来看,在压减粗钢产量政策以及采暖季限产政策的共同作用下,粗钢产量水平的回升空间有限,且在当前钢厂利润空间较小的情况下,提高开工的积极性也较为一般。因此我们认为,后市锰硅及硅铁的下游需求难有较好表现,且在钢厂利润水平较低、双硅价格大幅回落的情况下,钢厂对合金的采购将存有较强的压价情绪,招标价格的走低也将给双硅市场带来明显的利空影响。以11月的招标情况为例,河钢的首轮询盘价即为招标定价,锰硅9900元/吨、环比回落2900元/吨,硅铁11000元/吨、环比回落5000元/吨。钢招价格下滑明显,进一步加重了市场上的看跌情绪。

3、焦炭、兰炭均存下调空间,成本支撑逐渐松动。

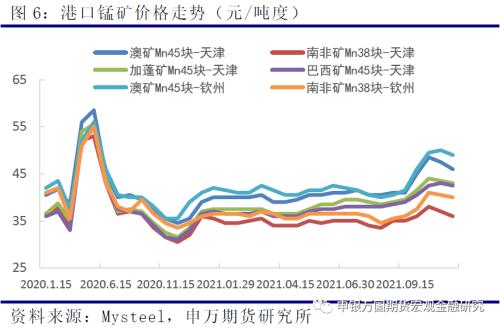

锰矿方面:虽然近期锰硅的产量水平低位回升、对锰矿的消耗有所增加,但由于锰硅价格回落明显,合金厂家利润下滑,对锰矿的采购积极性不高,且存有明显的压价情绪,因此、近期矿价的表现仍然偏弱。虽然外矿山报价走高,锰矿的到港成本逐渐抬升,使得矿价的下方空间较为有限;但由于港口库存充足、锰硅厂家在采购方面压价明显,后市锰矿价格仍难以出现较好表现。

焦炭方面:由于煤价在政策面调控的影响下高位回落,焦炭成本支撑明显走弱,价格自历史高位逐渐下滑,目前累计降幅已达600元/吨。而目前焦炭价格仍处高位,在煤价回调幅度已超过50%的情况下,后市焦炭价格仍存较大的回调空间,对锰硅价格的支撑将进一步弱化。

兰炭方面:由于今年煤炭价格涨幅明显,带动兰炭价格不断刷新历史新高,最高价涨至3300元/吨。而随着煤价的大幅回落,兰炭价格迅速下跌,当前神木产兰炭小料的价格已跌至1700元/吨。而从历史数据来看,当前的兰炭价格仍处较高水平,且由于煤炭市场供需格局持续改善、后市煤价仍有回落空间,故兰炭价格或仍将随之弱势运行,对硅铁价格的支撑或进一步走弱。

因此从成本端来看,虽然主产区电价上调使得双硅的生产成本有所抬升,但由于锰矿价格表现偏弱、焦炭价格逐渐松动、兰炭价格大幅回调,抵消了电价上升带来的成本支撑。以当前的原料价格、按电费0.7元/度计算,则锰硅的生产成本在9000元/吨附近,硅铁的成本在8700元/吨左右。以当前的双硅价格来看,锰硅厂家的利润微薄,后市随着焦炭价格的回调,厂家或能维持小幅的盈利水平;硅铁厂家的利润水平也回落至1000元/吨以下,厂家的生产积极性大幅减弱。

03

投资逻辑与交易策略

后市来看,下游钢材产量受到冬季限产政策及粗钢产量压减政策的抑制、难以出现较大回升,需求端对双硅价格的支撑力度有限。锰矿价格承压运行,焦炭、兰炭价格仍有回调空间,双硅的成本支撑逐渐松动,厂家的挺价情绪有所转弱。在主产区暂未执行更为严格的控耗政策的情况下,由于煤炭供应充足、电厂供电压力减轻、主产区限电情况缓解,日产水平仍有回升空间,双硅供应偏紧格局或难延续。因此在供应端边际宽松、需求端提振有限、成本端逐渐松动的情况下,短期市场看跌情绪浓厚,贸易商及厂家的出货意愿较强,下游钢厂在采购方面压价情绪明显,短期双硅价格或难走出弱势运行的格局。需关注在厂家利润空间逐渐收窄后,主产区会否形成较大规模的避峰停减产,以改善当前市场供应边际宽松、各方信心不佳的格局。

操作方面,近期主力合约SM2201和SF2201较前期高位回落明显。由于双硅市价短期易跌难涨,加之黑色板块整体走势偏弱,后市盘面或仍存下滑空间,建议以轻仓逢高空配思路操作为主。

风险点:1、采暖期钢材限产政策放松,下游需求出现超预期增长。2、主产区对高耗能行业进一步上调电价,抬高双硅生产成本。3、能耗双控政策收紧,厂家开工水平增幅受限。4、随着厂家生产由盈转亏,错峰减停产的厂家数量有所增加,双硅日产水平重回低位。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐