天奈转债:中国最大的碳纳米管生产企业之一

来源:李勇宏观债券研究 2022-01-27 12:22:42

报告摘要

事件

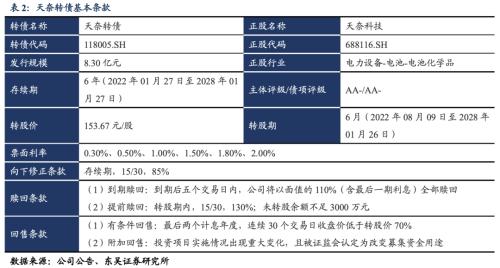

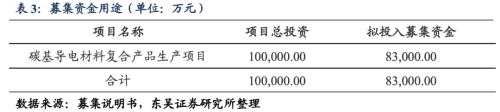

■天奈转债(118005.SH)于2022年1月27日开始网上申购:总发行规模为8.30亿元,全部用于碳基导电材料复合产品生产项目。

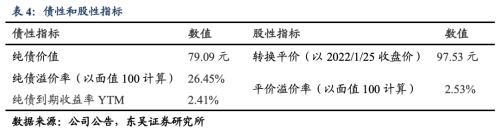

■当前债底估值为79.09元,YTM为2.41%。天奈转债存续期为6年,中证鹏元评级为AA-/AA-,票面面值为100元,票面利率第一年至第六年分别为:0.30%、0.50%、1.00%、1.50%、1.80%、2.00%,到期赎回价格为票面面值的110%(含最后一期利息),以6年AA-中债企业债到期收益率6.5758 %(2022/1/25)计算,纯债价值为79.09元,纯债对应的YTM为2.41%,债底保护一般。

■当前转换平价为97.53元,平价溢价率为2.53%。转股期为自发行结束之日起满6个月后的第一个交易日至转债到期日止,即2022年08月09日至2028年01月26日。初始转股价153.67元/股,正股天奈科技(行情688116,诊股)1月25日的收盘价为149.88元,对应的转换平价为97.53元,平价溢价率为2.53%。

■转债条款中规中矩,总股本稀释率1.54%。下修条款为“15/30、85%”,有条件赎回条款为“15/30、130%”,有条件回售条款为“30、70%”,条款中规中矩。按初始转股价153.67元/股计算,转债发行8.30亿对总股本和流通盘的稀释率分别为2.27%和 2.92%,对股本造成的摊薄压力较小。

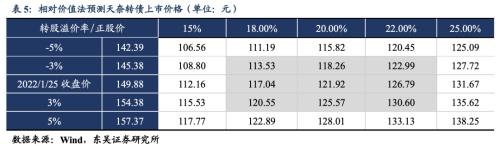

■我们预计天奈转债上市首日价格在在113.53 ~130.60元之间,我们预计中签率为0.0030%。综合可比标的,考虑到天奈转债的债底保护一般,评级和规模吸引力中等,我们预计上市首日转股溢价率在25%左右,对应的上市价格在113.53~130.60元区间。我们预计网上中签率为0.0030%,建议积极申购。

点评

■公司是中国最大的碳纳米管生产企业之一。目前公司是中国最大的碳纳米管生产企业之一,在碳纳米管及其相关复合材料领域处于行业领先水平。主要产品已进入宁德时代(行情300750,诊股)、新能源科技、比亚迪(行情002594,诊股)、中航锂电、星恒电源、天津力神、孚能科技(行情688567,诊股)、欣旺达(行情300207,诊股)、珠海冠宇(行情688772,诊股)、亿纬锂能(行情300014,诊股)、卡耐新能源、万向等国内一流锂电池生产企业的供应商名录。

■近年来公司营收快速增长,2016-2020年复合增速为37.04%。2016年以来,公司营业收入增速较快,2016-2020年复合增速为37.04%,保持快速增长,2021Q1-3同比增速为188.72%。归母净利润也快速增长,2021Q1-3同比增速为165.27%。

■公司营业收入构成稳定,收入主要来自碳纳米管导电浆料。2016年-2021Q1-3,碳纳米管导电浆料收入占营业收入的比重均在95%以上,2021年Q1-3,碳纳米管导电浆料收入占比为99.42%,营业收入构成稳定。

■2019年以来销售毛利率和净利率均有所下降,三费率水平亦有所下降。毛利率和净利率均有所下降,主要是竞争导致公司的主要产品碳纳米管导电浆料价格下降;由于公司营业收入上升较快,而管理费用并未相应增加,导致公司管理费用率下降较快,三费率水平亦下降。

■风险提示:项目进展不及预期风险、违约风险。

正文

1. 转债基本信息

当前债底估值为79.09元,YTM为2.41%。天奈转债存续期为6年,中证鹏元评级为AA-/AA-,票面面值为100元,票面利率第一年至第六年分别为:0.30%、0.50%、1.00%、1.50%、1.80%、2.00%,到期赎回价格为票面面值的110%(含最后一期利息),以6年AA-中债企业债到期收益率6.5758 %(2022/1/25)计算,纯债价值为79.09元,纯债对应的YTM为2.41%,债底保护一般。

当前转换平价为97.53元,平价溢价率为2.53%。转股期为自发行结束之日起满6个月后的第一个交易日至转债到期日止,即2022年08月09日至2028年01月26日。初始转股价153.67元/股,正股天奈科技1月25日的收盘价为149.88元,对应的转换平价为97.53元,平价溢价率为2.53%。

转债条款中规中矩。下修条款为“15/30、85%”,有条件赎回条款为“15/30、130%”,有条件回售条款为“30、70%”,条款中规中矩。

总股本稀释率为2.27%。按初始转股价153.67元/股计算,转债发行8.30亿对总股本和流通盘的稀释率分别为2.27%和2.92%,对股本造成的摊薄压力较小。

2.投资申购建议

我们预计天奈转债上市首日价格在113.53~130.60元之间。按天奈科技最新收盘价测算,当前转换平价为97.53元。

1)参照平价、评级和规模可比标的帝欧转债(转换平价97.27元)、升21转债(转换平价98.77元)和华翔转债(转换平价99.15元),当前转股溢价率分别为34.79%、38.72%和31.11%;

2)参照同属电力设备板块的杭锅转债(转换平价101.85元)、宏发转债(转换平价91.66元)和日丰转债(转换平价109.96元),当前转股溢价率分别为39.52%、45.50%和20.05%;

3)参考近期上市的杭锅转债(转换平价102.99元)、华翔转债(转换平价102.69元)和泰林转债(转换平价98.12元),上市当日转股溢价率分别为31.08%、27.18%和46.24%;

上述1)和2)转债转换平价及转股溢价率日期均为2022年1月25日收盘价,3)转换平价及转股溢价率日期为上市当天。综合可比标的,考虑到天奈转债的债底保护性一般,评级和规模吸引力中等,我们预计上市首日转股溢价率在25%左右,对应的上市价格在113.53~130.60元区间。

我们预计原股东优先配售比例为58.94%。天奈科技持股5%以上的股东以及董监高已出具承诺函,计划参与优先认购,认购比例暂未确定。截至2021年9月30日公司前十大股东持股比例29.81%,假设前十大股东80%参与优先配售,其他股东中有50%参与优先配售,我们预计原股东优先配售比例为58.94%。

我们预计中签率为0.0030%。天奈转债发行总额为8.30亿元,我们预计原股东优先配售比例为58.94%,剩余网上投资者可申购金额为3.41亿元。天奈转债仅设置网上发行,近期发行的台21转债网上申购数约1,106.89万户,隆21转债网上申购数约1,129.44万户,博瑞转债网上申购数约1,121.06万户。我们预计天奈转债网上有效申购户数为1,119.13万户,平均单户申购金额100万元,我们预计网上中签率为0.0030%。

3. 正股基本面分析

公司是中国最大的碳纳米管生产企业之一。公司主要从事纳米级碳材料及相关产品的研发、生产及销售,是一家具有自主研发和创新能力的高新技术企业。公司产品包括碳纳米管粉体、碳纳米管导电浆料、石墨烯复合导电浆料、碳纳米管导电母粒等。目前公司是中国最大的碳纳米管生产企业之一,在碳纳米管及其相关复合材料领域处于行业领先水平。主要产品已进入宁德时代、新能源科技、比亚迪、中航锂电、星恒电源、天津力神、孚能科技、欣旺达、珠海冠宇、亿纬锂能、卡耐新能源、万向等国内一流锂电池生产企业的供应商名录。

近年来公司营收快速增长,2016-2020年复合增速为37.04%。2016年以来,公司营业收入增速较快,2016-2020年复合增速为37.04%,保持快速增长,2021Q1-3同比增速为188.72%。归母净利润也快速增长,2021Q1-3同比增速为165.27%。

公司营业收入构成稳定,收入主要来自碳纳米管导电浆料。2016年-2021Q1-3,碳纳米管导电浆料收入占营业收入的比重均在95%以上,2021年Q1-3,碳纳米管导电浆料收入占比为99.42%,营业收入构成稳定。

2019年以来销售毛利率和净利率均有所下降,三费率水平亦有所下降。2019-2021Q1-3,公司销售毛利率分别为47.79%、39.08%和34.38%,销售净利率分别为28.43%、22.59%和22.30%。毛利率和净利率均有所下降,碳纳米管导电浆料是公司毛利的主要构成部分,随着下游动力电池企业降价需求迫切,碳纳米管行业生产效率不断提升、规模化效应为企业打开降价空间,企业竞争加剧也促使碳纳米管导电浆料市场价格逐年降低,从而导致2020年碳纳米管导电浆料产品毛利率下降。由于公司营业收入上升较快,而管理费用并未相应增加,导致公司管理费用率下降较快,进而三费费用率也相应下降。

4. 风险提示

项目进展不及预期风险、违约风险。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐