信达宏观:再论挡不住的美联储加息

来源:金融界 2022-01-27 11:24:14

文/解运亮、张云杰

前期我们发布深度报告《高通胀、低失业和挡不住的美联储加息》,在市场对美联储加息仍然犹疑的时候,坚定判断美联储加息和加速收紧已经挡不住了。今日凌晨,美联储1月议息给出了3月份加息的明确信号,缩表可能也很快进行。该来的终归会来。

核心观点

FOMC:很快适合加息,Taper步伐不变。1月议息会上,FOMC如期释放加息信号,首次加息时点大概率在3月。市场“继续加速Taper”的忧虑解除,会议确认将按原计划每月缩减购债300亿美元,3月初结束Taper。此外,联储更加重视疫情影响,确认疫情将对一季度经济增长造成压力,不再延续去年12月的乐观判断。相比就业市场,FOMC更加在意通胀走势,鲍威尔将失业率修复、职位空缺率和工资增长作为就业修复的例证。而通胀相关表述则略显悲观,保留“不确定供给受限何时消除”,强调“劳动力市场持续增长需要价格稳定”等。

缩表将紧随加息开启,美联储发布缩表要则。会后新闻发布会上,鲍威尔确认“缩表将在加息进程开启后发生”。美联储发布了缩表要则,FOMC一致同意适合公开关于大幅缩表计划方法的相关信息,主要内容包括:改变政策利率将作为货币政策调整的主要手段、FOMC将决定缩表时机和步伐、将维持证券持有量在足以高效执行货币政策的储备水平、将在SOMA中主要持有美国国债以降低对各经济部门信贷配置的影响等。

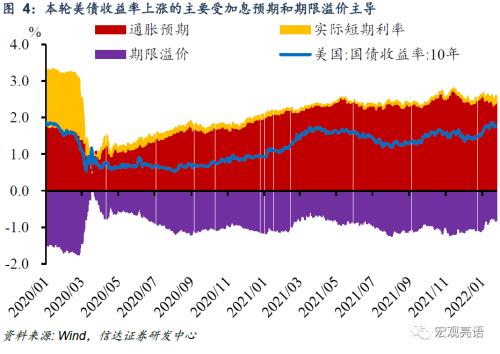

利率决议内容基本在市场预期之内,但在会后新闻发布会上,鲍威尔释放了更多鹰派信号。本轮美债收益率上涨的主要受加息预期和期限溢价主导,市场风险偏好在弱化,对通胀走势和政策不确定性的忧虑在上升。会议如期释放加息信号,决议公布后,10年期美债收益率小幅升至1.80%上方,与市场预期相吻合。但鲍威尔在发布会上表示“不排除每次会议都加息的可能性”、“在不威胁劳动力市场的情况下,有相当大的加息空间”等,随后美债收益率一度升破1.87%,美股由涨转跌。

留给中国货币政策加码宽松的时间不多了。当前中美利差接近100bp、略高于历史均值水平,人民币汇率仍维持在6.4以下的高位,均处在相对安全位置。短期内,中国政策宽松窗口仍在存续。长期来看,2022年出口增速可能前高后低,美国货币政策明显紧于中国,对人民币汇率的支撑减弱,同时中美利差趋于收窄,意味着中国政策利率的调整空间将越来越小。

风险因素:疫情再度恶化,美联储政策超预期收紧。

正文

一、FOMC:很快适合加息,Taper步伐不变

加息信号如期而至,美联储大概率在3月首次加息。会议如期释放了加息信号,FOMC表示“很快适合加息(soonbe aPPropriate to raise the rate)”,新闻发布会上鲍威尔重申“预计很快将适当提高利率”。基于历史经验,美联储重大决策的相关暗示基本会在下一次议息会议上落实。譬如2021年9月FOMC强烈暗示Taper,11月会议就正式敲定了Taper计划。据此推断,首次加息时点大概率出现在3月。

Taper步伐不变,按原计划于3月初结束。FOMC打消了市场“继续加速Taper”的担忧,确认将按原计划每月缩减购债300亿美元,3月初结束Taper(continue to reduce the monthly pace of its net asset purchases,bringing them to an end in early March)。

更加重视疫情影响,确认疫情将对一季度经济增长造成压力,相比12月的乐观判断有明显变化。去年12月议息会议上,FOMC对疫情形势感到乐观,肯定了Omicron变株的风险,但认为这一轮疫情对经济的影响有限,仍然预测经济将保持快速增长。但在本次议息会议上,FOMC表示“经济复苏因确诊病例急剧上升受挫”,鲍威尔强调本轮疫情“肯定会对一季度经济增长造成压力(will surely weigh on economic growth this quarter)”。Omicron变株具有传播快、致死性低的特性,从确诊病例上看,美国本轮疫情形势已初步缓和。但只要疫情存在,就会持续推升通胀、延缓就业市场复苏,制约美联储的下一步动作。

相比就业市场,FOMC更加在意通胀走势。在鲍威尔看来,就业市场强劲复苏、多方面取得进展。一是就业岗位在过去三个月平均每月增加36.5万个,就业人数实现增长;二是失业率在过去6个月持续修复,12月降至3.9%;三是在劳动力供应受限情形下,职位空缺率高、工资上涨反映出的劳动力需求旺盛。相比之下,通胀相关表述则略显悲观,保留了“疫情因素将继续造成供应受限、助长通胀”,此外强调“劳动力市场的持续增长需要价格稳定”、“防止通胀变得根深蒂固”、“美国经济不再需要高强度的货币政策支持”。综合来看,“充分就业”条件正逐步达成,美联储政策常态化即将扫清最后一道屏障。

二、缩表将紧随加息开启,美联储发布缩表要则

会后新闻发布会上,鲍威尔确认“缩表将在加息进程开启后发生(reducingour balance sheet will occur after the process of raising interest rates hasbegun)”。此外,美联储发布了缩表要则,FOMC一致同意适合公开关于大幅缩表计划方法的相关信息:

1)将调整政策利率作为调整货币政策立场的主要手段。

2)FOMC将决定缩表的时机和步伐,来实现最大就业和物价稳定目标。预计美联储将在加息进程开启后开始缩表。

3)FOMC计划通过调整系统公开市场账户(SOMA)持有的证券本金支付的再投资金额,以可预测的方式逐步缩减美联储的证券持有量。

4)随时间推移,美联储计划将证券持有量保持在足以高效执行货币政策的储备水平。

5)长期来看,FOMC打算在SOMA中主要持有美国国债,从而将美联储持有的国债对各经济部门信贷配置的影响降至最低。

6)FOMC将根据经济、金融发展情况,调整缩表的方法细节。

三、市场预期发生了怎样的变化?

利率决议内容基本在市场预期之内。去年12月议息会议后,美债收益率走出新一轮上涨行情,我们将其推升因素进行拆分,不难发现,本轮上涨主要受到加息预期和期限溢价主导。12月20日至今,10年期美债收益率上行35bp,其中实际短期利率贡献12bp,反映出市场加息预期在强化;通胀预期贡献2bp,市场对通胀的担忧维持高位,变化不大;期限溢价贡献21bp,说明在疫情扩散、通胀高企、供应链瓶颈的综合影响下,投资者的风险偏好在弱化,对通胀走势和政策不确定性的忧虑在上升。会议如期释放加息信号,决议公布后,10年期美债收益率小幅升至1.80%上方,与市场预期相吻合。

但在会后新闻发布会上,鲍威尔释放了更多鹰派信号。包括“不排除每次FOMC会议都加息的可能性”、“在不威胁劳动力市场的情况下,有相当大的加息空间”。消息释出后,美债收益率一度升破1.87%,美股由涨转跌。

四、留给中国货币政策加码宽松的时间不多了

中美利差和人民币汇率维持在相对安全位置。美联储加息时点进一步明确,中国再度下调政策利率将面临中美利差收窄和汇率贬值的双重制约。长期来看,2022年出口增速可能前高后低,美国货币政策明显紧于中国,对人民币汇率的支撑减弱,同时中美利差趋于收窄,意味着中国政策利率的调整空间将越来越小。短期来看,中美利差接近100bp、略高于历史均值水平,人民币汇率仍维持在6.4以下的高位,均处在相对安全位置,意味着中国政策宽松窗口仍在存续。

风险因素:疫情再度恶化,美联储政策超预期收紧。

本文源自报告:《再论挡不住的美联储加息》

报告发布时间:2022年1月27日

发布报告机构:信达证券研究开发中心

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐