美国财政部拍卖240亿美元30年期国债 得标利率2.295%

来源:21世纪经济报道 2021-03-12 09:17:39

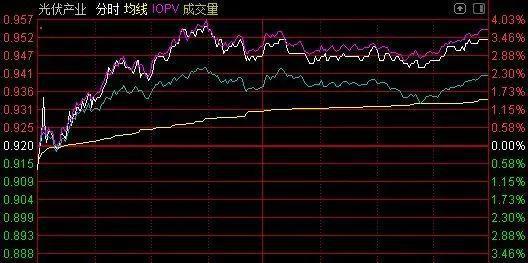

美国财政部拍卖240亿美元30年期国债,得标利率2.295%,投标倍数2.28。预发行交易利率为2.29%,上月投标倍数为2.18。

推荐阅读:

噩梦是否重演?美国1200亿美元国债拍卖引关注 半月前曾引发股市大跌

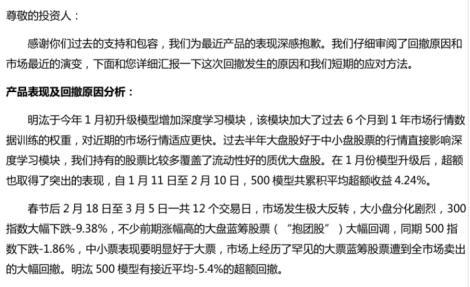

作为“全球资产定价之锚”,美债收益率的快速飙升引发了市场对于“资产泡沫”的讨论。当地时间3月8日,美国国债收益率继续上升,10年期美债收益率突破1.61%,创一年新高。

北京时间3月9日,美元攀升至三个月高位92.169,美国10年期国债收益率持续于一年高位附近变动,促使投资者抛售黄金。COMEX 4月黄金期货收跌1.2%,报1678美元/盎司,创最近11个月收盘新低。

商品期货市场3月9日大面积飘绿,午后盘面上,铁矿石期货主力合约价格跌幅进一步扩大,盘中一度触及跌停,截至收盘,跌破1050元关口,报1031.5元/吨,跌幅9.95%。国内商品期货收盘,多数品种下跌,铁矿石触及跌停,乙二醇、苯乙烯跌超7%,玻璃、PTA等跌超4%,沪镍、焦煤等跌超3%;纤板涨停,纯碱、鸡蛋等涨超2%。

A股市场3月9日惯性低开,沪指低开0.18%,深证成指低开0.44%,创业板指低开0.43%。截至收盘,上证综指跌1.82%,报3359.29点;科创50指数跌3.55%,报1230.14点;深证成指跌2.8%,报13475.72点;创业板指跌3.5%,报2633.45点。

与此同时,当地时间3月9日,美国迎来三笔共1200亿美元国债拍卖,市场高度关注2月25日的拍卖事件是否又要重演。

美国债收益率攀升触发股市暴跌

在美债收益率急速攀升之际,华尔街投行都在揣测引发市场剧烈动荡的下一个收益率临界点。对此,美国银行首席股票策略师Savita Subramanian表示,历史经验显示,当10年期美债收益率突破1.75%(较目前点位高出25个基点),股票市场可能将经历下一轮抛售潮,投资者将抛售股票重返债券市场。

那么,为什么是1.75%?Subramanian表示,1.75%意味着10年期美债收益率超过了标普500的股息收益率,届时投资者可能重新回归债券市场,逆转此前“别无选择只有股票”(TINA,there is no alternative)的状况。

3月6日,美参议院以50票赞成、49票反对的投票结果通过1.9万亿美元经济救助计划,该法案包括每人1400美元的救助支票(需要符合个人或家庭年收入标准),贯穿整个夏季的每周300美元的失业救济金,一年最高3600美元的儿童津贴,以及3500亿美元的国家援助补贴,340亿美元的《可负担医疗法案》补贴以及140亿美元的新冠疫苗补贴。没有共和党参议员投赞成票。

一德期货首席经济学家郭士英表示,这种勉强的表决通过表明美国两党对此计划的分歧非常大,这个计划的通过与其说是民主党掌控参众两院的伟大胜利,不如说是对并不完美和必要的刺激措施的强行通过,这种罕见的巨大争议和分歧最终会表现为金融市场的离散走势和实施效果的难以预料。

郭士英称,所谓金融市场的离散走势,就是可能在短期内继续支持股市和大宗商品继续走强,这种上涨走势的另一个驱动是疫后经济恢复的利好进展。但与此同时,通货膨胀预期会加速上行,并进而刺激以十年美债收益率为代表的远期市场利率顽固回升,这就会对进一步的财政货币刺激形成阻遏,并逐渐消除金融市场的上行动力。

匠鑫学院院长许亚鑫对《华夏时报》记者表示,其实,美债收益率创新高的影响已经很明显,无风险收益走高意味着市场风险资产的价值面临着重估。对于国内A股的影响是,前期比较贵的抱团股出现集体杀跌。与此同时,由于黄金是无息资产,美债收益率走高,黄金自然会被投资者大举抛售。

“美债突破1.5%已经是很可怕的了,但从鲍威尔来看的话,我估计他容忍的底线应该是2%,但是他又不松口,他又不说要扩大QE的规模。与此同时,在1.9万亿刺激方案下,预计美国债供给会越来越多,投资者会不断地抛美债,抛了美债的话,收益率进一步的走高,这样就形成一个循环,这种循环也直接导致美国股市也承受一个很大的压力。与之相反,由于中国实体经济相对比较好,我们货币和财政政策在今年年后的话一直在缩。所以,近期股市近期这个杀的就比较狠。”许亚鑫称。

市场高度关注美国债最新拍卖

与此同时,据记者了解,半个月前一笔620亿美元7年期美债标售引发灾难性结果。衡量需求的指标投标倍数(bid-to-cover ratio)仅为2.04,创历史新低,并远低于此前六次拍卖的认购倍数均值2.35。这一结果引发当时美债与美股集体闪崩,科技股重挫,纳指一天暴跌3.52%。

值得关注的是,3月9日,美国又迎来三笔共1200亿美元国债拍卖,市场高度关注类似的剧情是否又要重演。

许亚鑫对《华夏时报》记者表示,美国财政部今天(3月9日)拍卖1200亿美元国债,包括580亿美元3年期国债、380亿美元10年期国债以及240亿美元30年期国债。

“上一次的美债拍卖是在2月25日,美国财政部拍卖620亿美元的7年期国债,衡量需求的指标投标倍数仅为2.04,创历史新低,并远低于此前六次拍卖的认购倍数均值2.3。这一批拍卖的美国国债中标利率为1.195%,也比拍卖预发行收益率1.151%高出逾4BP。这意味着,作为资产避风港的美国国债”没有人要了“。最后是美国有购买义务的一级机构和美联储兜底,买入了大部分份额,才防止此次拍卖的流产。拍卖在美东时间25日13:00截止,结果公布后,其他期限的美债价格直接闪崩,股市也接着崩盘。当地时间2月25日收盘,纳指跌幅达3.56%,标普500指数跌2.4%,亚太市场开盘也出现大跌。”许亚鑫称。

因此,经历过上次行情洗礼的投资者会特别关注此次(3月9日)国债拍卖,一旦购买人不积极,这更会加剧美债收益率加速,资本市场或将会遭遇更大的动荡。据高盛最新预测显示,到2021年底,强劲的经济数据可能会推动10年期美债收益率升至1.9%。

有市场分析称,美国政府刺激计划和全美范围的新冠疫苗接种计划正在推动美国经济反弹的预期,并在最近几周推高了美债收益率,这对全球市场产生了巨大影响,并对美国股市造成了压力。但目前的水平仍低于“大流行”前10年期国债收益率1.92%的水平,可能意味着美债收益率未来还有上行空间。(来源:华夏时报)

(文章来源:21世纪经济报道)