信托参与涉众性社会资金管理研究(三)

来源:中国信托业协会 2022-09-06 17:24:00

其他国家和地区运用信托管理涉众性社会资金的经验借鉴

运用信托机制管理涉众性社会资金在其他国家和地区十分常见。美国是最早提出“社会保障”概念的国家,联邦社保基金采用的是信托模式。不仅如此,美国的物业维修资金管理和预付式消费领域也引入了信托机制。日本则针对预付式消费制定了专门的资金保全规则,利用保证金制度来限制预付卡的使用,监管资金余额,以保障消费者的权益。在我国台湾地区,信托在预付式消费领域的应用已经相当成熟,相关制度较为完善,业务发展迅速。尽管不同国家和地区之间存在社会经济文化的差异,各个领域市场的发展也不尽相同,但信托制度在上述国家和地区都得到了很好的应用,各具特色,在制度体系建设、业务模式应用以及信托文化普及方面都极具参考意义。

(一)美国

美国是世界上信托制度应用最发达的国家之一,在包括物业维修基金、预付式消费和社会保障等多个涉众性社会资金管理领域,都显现出了信托的作用。

1.信托在物业维修基金领域的应用

(1)美国物业维修资金概况。在美国,物业维修资金被分为维修准备金和物业保养费。前者是指在规定的物业保养费范围内出现问题,而且影响共有人正常居住和生活的情况下,可以运用这部分资金来进行维修、养护和改造,与我国的住宅专项维修资金类似。后者是主要用于小区公用部分设施的维修改造,以及所需的管理和人工费。

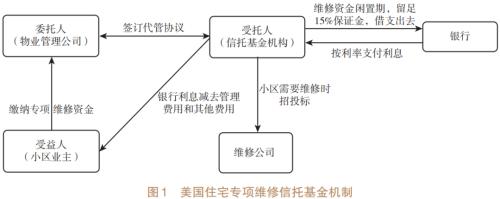

(2)应用模式。按照美国现行的法律规定,住宅专项维修资金是由物业公司进行管理的。而物业公司又可以通过代管协议将收缴的专项维修资金交给专业的基金公司进行管理。在需要动用这块资金的维修事项出现时,基金公司通过招投标的方式寻找专业的维修公司来处理。在资金闲置期内,基金公司只需要在留足15%的可灵活使用资金后,对其余的闲置资金做投资管理。资金投向必须是风险较小、安全性较高的投资项目中,例如,以借支的方式将闲置资金借给各大银行从而获得利息收入(见图1)。

(3)法律法规和制度支持。按照美国的法律规定,物业公司会将维修、改造使用的金额和计算方法予以公示后来收缴住宅专项维修资金。如果业主拒绝缴纳这一笔资金,物业公司会留存一定的期限,然后由物业公司的律师向银行发出通告,通过银行来计算该业主欠缴的维修资金以及产生的包括滞纳金、律师费、登记费等在内的所有费用。在业主拒不配合的情况下,房屋将会被银行强制抵押、登记,甚至在情节严重的情况下,被变卖或者拍卖。

2.信托在预付式消费领域的应用

作为预付式消费的一种活跃形式,早在20世纪70年代,预付卡就已出现在美国的地铁交通系统中。商场可以独立发行出售预付卡,还可以联合其他机构发行。在美国,在预付卡制造、发卡、销售、数据处理、清算、收单、数据调查等各个环节都有专门的服务结构,构成了一条完整的预付卡产业链。

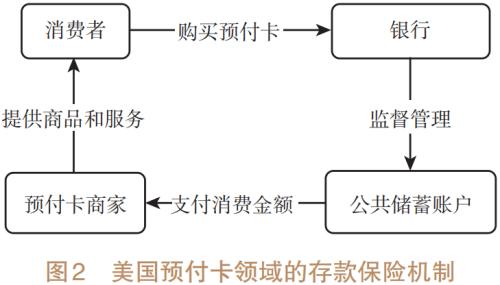

(1)应用模式。尽管美国针对预付卡的法律规定并没有直接提及信托,但主要监管预付卡的存款保险制度,实际运用上采用了信托的架构,引入了第三方为预付资金进行了单独建账管理。

根据美国的存款保险制度,针对预付卡资金管理有两种系统:一是银行储蓄系统。消费者直接从银行购买预付卡,银行为消费者建立公共储蓄账户。当消费者进行消费时,预付卡的资金从公共账户中转移给提供商品和服务的商家。二是消费者账户系统。消费者从银行购买预付卡,银行为每个消费者建立独立的资金账户,当消费者进行消费时,预付卡的资金从消费者独立账户给提供商品和服务的商家。在实际操作中,由于银行建立独立账户会进入《联邦存款保险法》定义的“账户”的范畴,需要交纳保险费,因此一般采用第一种运营模式较多(见图2)。

(2)法律法规和政策支持。美国法律中对预付卡的监管主要以《联邦存款保险法》为主,以《电子资金转账法》及其E规则、《公平礼物卡法》《无主财产法》和《资金划拨主体法》等法条作为补充。其中,《联邦存款保险法》明确了存款保险制度,将发行预付卡的银行纳入了监管范围,要求发卡方定期进行审计,并向国家支付保障金;《资金划拨主体法》则围绕非银行金融机构中的预付卡支付业务作了明确的对顶,包括预付资金的用途、赔偿责任和发行预付卡的资格;《E规则》对预付卡从发行到具体使用环节进行了详细的规定,要求经营者详细记录消费情况和预付卡余额,以书面形式告知消费者;《无主财产法》则是对预付卡内余额进行了统一详细的规定,在消费者忘记卡内余额或者丢失的情况下,充分保障消费者享有财产的所有权;《电子资金转账法》对发卡方的信息披露义务作了具体规定,包括交易过程中的所有信息;《公平礼物卡法》对预付卡面额大小、使用期限和收取金额等作了明确规定,适用于所有类型的预付卡。

3.信托在社会保障领域的应用

美国联邦社保基金就是由政府根据《社会保障法案》及其修正案强制征收工薪税所形成的联邦老年、遗属和伤残人士保险信托基金(Federal Old-Age and Survivors Insurance and Disability Insurance Trust Funds,简称OASDI,一般称之为联邦社保基金),OASDI由两个子基金所构成:OASI即老年、遗属保险信托基金,DI即伤残人士保险信托基金。

根据美国社会保障总署(SSA)于2021年9月发布的数据结果来看,截至2020年9月末,联邦社保基金当前覆盖人数约6500万人,其中,71%是退休老人,13%是伤残人士,剩余的16%是遗属。2020年,联邦社保基金实际收入约1.12万亿美元,支出约1.11万亿美元(占美国GDP总额的百分比由2019年的4.89%上升至2020年的5.23%),年末余额约2.91万亿美元。2021年预计收入1.74万亿美元,支出1.15万亿美元,年末基金余额约2.83万亿美元。

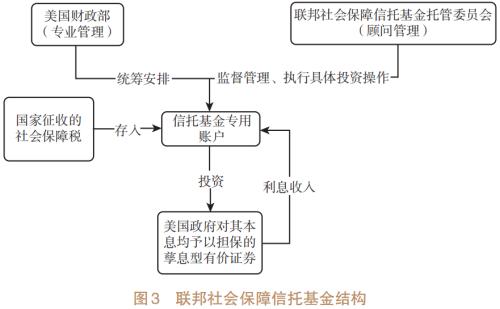

(1)应用模式。在美国,联邦社会保障基金营运管理的总体特点是统一管理与分享管理相结合,专业管理与顾问参与相结合。目前,联邦社会保障基金营运管理由美国财政部总体统筹,具体管理与投资由“联邦社会保障信托基金托管委员会”来负责。根据美国《社会保障法案》,联邦社会保障基金下属各个信托基金的资金账户开设在财政部内并由财政部专项管理,国内税务局将联邦社会保险捐款税征缴上来后直接存入各信托基金账户;作为专用账户,信托基金账户由联邦社会保障信托基金托管委员会来具体管理、监督和投资。

(2)法律法规和制度支持。1935年,美国国会通过了历史上第一部完整的社会保障法律——《社会保障法案》(The Social Security Act),在世界范围内首次提出了“社会保障”(Social Security)的概念,形成了现在的美国联邦社保基金(OASDI)。OASI是依据1939年社会保障法修正案第201条款而创设的,根据该修正案创建了一个信托基金托管委员会,于1940年1月1日开始实施,它提供自动的财务开支授权,按月支付退休金给退休雇员或已故雇员的遗属。DI是依据1956年社会保障法修订案创设的,于1957年1月1日开始生效实施,按月支付给伤残雇员或其受益人。

因为《社会保障法案》对联邦社保基金投资的规定是只能投资于美国政府对其本息均予以担保的孳息型有价证券。同时,联邦社保基金不仅要由联邦政府统一集中管理,而且收支节余也必须投资于联邦政府连本带利担保的证券,所获利息也被存入信托基金。这样,美国政府从法律上严格确保了联邦社保基金不得被用于购买股票或进行委托投资、房地产开发等其他方面的投资。此外,《美国联邦刑法典》也有对“侵占养老金与福利基金罪”的处罚规定(见图3)。

(课题牵头单位:百瑞信托有限责任公司)

摘自:《2021年信托业专题研究报告》

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐