国企改革——发掘股权激励方案中的投资机会

来源:金融界 2022-06-01 15:24:07

报告正文

2022年是国企改革三年行动的收官之年,完成目标的预期明确,而股权激励正是国企改革的重要组成部分。近年来国企股权激励体制逐步完善,2022年5月27日,国务院国资委下发《提高央企控股上市公司质量工作方案》,提及“统筹运用上市公司股权激励以及科技型企业股权和分红政策”,市场对国企改革关注度持续攀升。在本篇报告中,我们通过梳理当前国企的股权激励改革方案,从中掘金国企投资机会,并供投资者参考!

1、国企股权激励机制持续完善

2022年将迎来国企改革三年行动计划的收官之年,完成目标的预期明确。2020年政府工作报告提出,要实施国企改革三年行动(2020-2022)。而在2020年6月30日,《国企改革三年行动方案(2020-2022年)》正式审议通过。截至2021年12月,据国务院国资委党委书记、主任郝鹏表示,“国企改革三年行动目标70%的预定任务顺利完成”。而2022年正是三年行动计划的收官之年,国企改革行动计划的相关举措如股权激励、专业化整合、引入战投、资产注入等落地确定性更强。

实行股权激励是国企改革的重要举措,近年来与国企相关的股权激励机制持续完善,为国企改革三年行动计划的开展进一步夯实制度基石。股权激励机制旨在将个人利益与企业业绩紧密结合,提升企业竞争力,有助于实现国企改革目标。而随着国企改革的推进,国企股权激励机制也在不断完善。如在2019年4月出台的《国务院关于印发改革国有资本授权经营体制方案的通知》,支持地方国企开展股权激励。2019年11月和2020年4月分别发布的《关于进一步做好中央企业控股上市公司股权激励工作有关事项的通知》和《中央企业控股上市公司实施股权激励工作指引》,则是针对央企股权激励的政策规定。2019-2020年间,国企股权激励相关政策的密集落地,既使国企股权激励机制不断健全,也在为国企改革三年行动的开展进一步做好制度准备。

2022年,市场对国企股权激励事件的关注度或将持续升温。梳理历年股权激励数量可知,2018年,A股共发生了55起国企股权激励事件,2019-2021年分别为65、71、102起。不难看出,受2019-2020年间密集政策落地推动,2018年后国企股权激励事件数量明显增加。2022年以来,截至5月30日,共有26起股权激励事件发生。受益于股权激励机制的日益完善和国企改革三年行动计划收官之年的来临,市场对国企股权激励事件的关注度或将持续升温。

2、国企股权激励现状一览

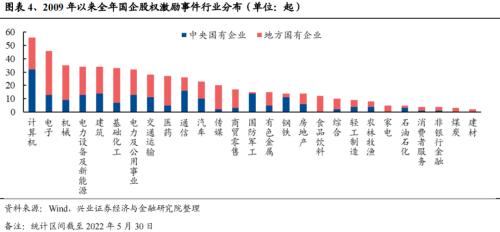

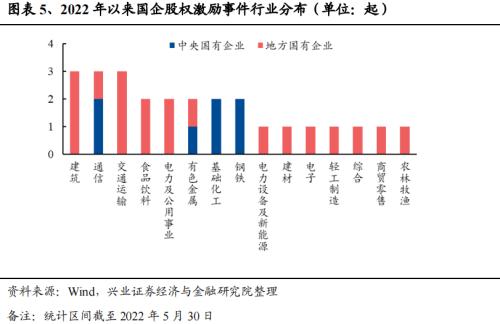

从行业分布来看,计算机、电子等科技成长行业的国企股权激励事件高发。2009-2022年间(Wind国企股权激励事件数据可追溯到2009年),计算机和电子行业的股权激励事件数量总和均超过40起,体现了TMT企业对股权激励的偏好。此外,机械、电力设备及新能源、建筑、基础化工和电力及公用事业行业的国企股权激励事件均超过30起。在央企中,计算机行业的股权激励事件最多,达到32起;在地方国企中,电子行业的股权激励事件最多,达到33起。2022年以来,国企共发生了26起股权激励事件,其中建筑(3起)、通信(3起)和交通运输(3起)行业的股权激励事件数量较多。

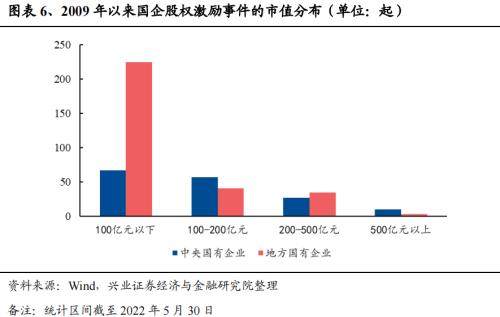

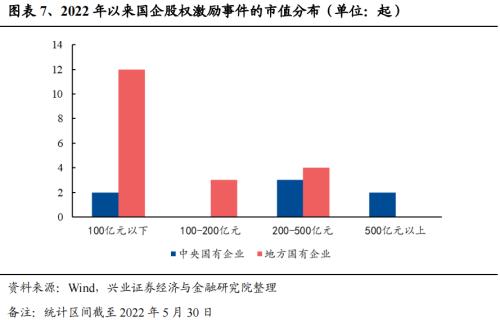

小市值板块的国企股权激励事件发生更为频繁。将发生股权激励的国企按照总市值划分为100亿元以下、100-200亿元、200-500亿元和500亿元以上四个组别。2022年以来,截至5月30日,分别发生了14/3/7/2起股权激励事件。对于央企,在市值200-500亿元的分组中出现了3起股权激励事件,为各组中最多;对于地方国企,在市值100亿元以下的分组中出现了12起股权激励事件,远远领先于其他市值分组。总体来看,市值较小的地方国有企业会更频繁地发起股权激励。

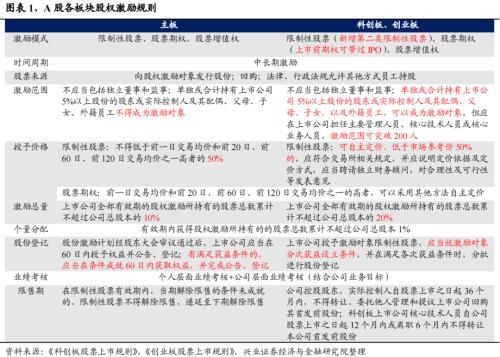

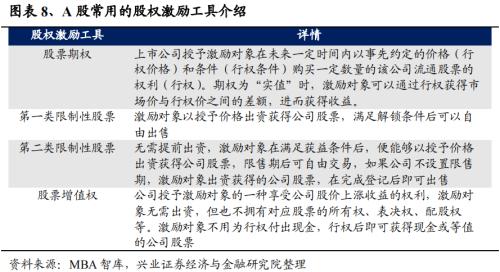

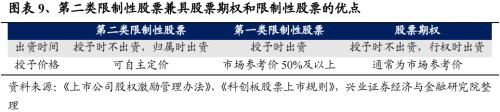

国企股权激励的最常用工具为第一类限制性股票,但近年来也开始引入第二类限制性股票,从一定程度上体现了国企对人才的激励需求正在增强。股权激励常用的工具涵盖第一类限制性股票、第二类限制性股票、股票期权和股票增值权。其中,第二类限制性股票是2020年创制的新型股权激励工具。第二类限制性股票的激励对象无需提前出资,在满足获益条件后,便能够以授予价格出资获得公司股票。这一规定既能减轻激励对象的出资压力,又可以使其享受限制性股票的价格优惠。2022年以来,在国企股权激励事件中,采用第一类限制性股票/第二类限制性股票/期权的股权激励事件分别有22、2和2起,尽管仍以第一类限制性股票为主,但在科创板和创业板上市的国企,也开始引入第二类限制性股票作为股权激励工具,从一定程度上体现了科创板、创业板国企对人才激励的强需求。

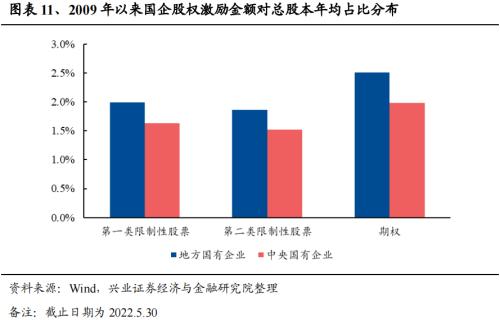

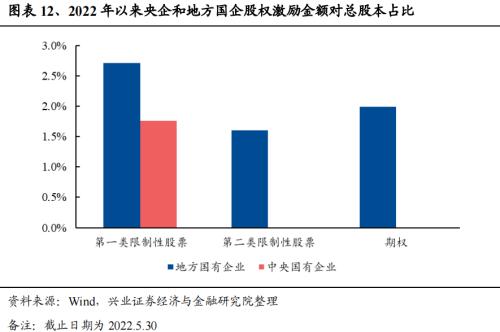

从股权激励金额对总股本占比来看,地方国企股权激励力度超过央企。2009年以来,地方国企采用第一类限制性股票、第二类限制性股票和期权进行股权激励时,其金额对总股本的年均占比分别是1.99%、1.86%和2.51%,高于央企的1.63%、1.52%和1.98%;2022年同样延续这一特征,地方国企采用第一类限制性股票进行股权激励的金额对股本的比例为2.7%,高于央企的1.8%,较强的股权激励力度体现了地方国企股权激励的强需求。

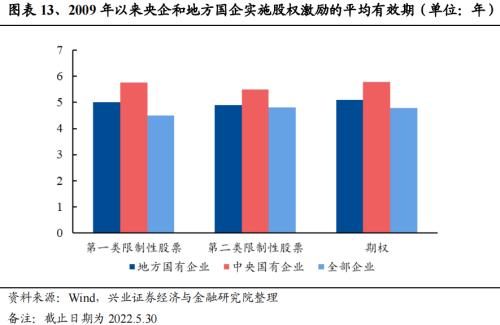

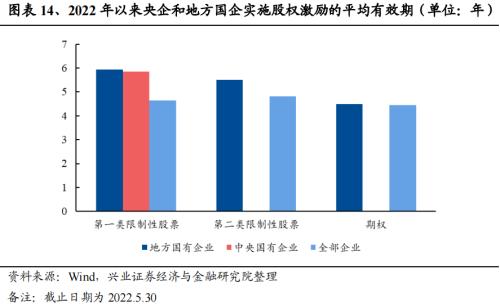

央企股权激励有效期长于地方国企。按照激励标的物对股权激励事件进行分类,可知2009年以来的股权激励事件中,地方国企采用第一类限制性股票/第二类限制性股票/期权的有效期均值分别为5.01/4.89/5.10年,而央企对应组别的有效期均值分别为5.76/5.50/5.79年,全体企业对应的有效期则为4.51/4.81/4.71年,可以发现,央企股权激励的有效期长于地方国企。

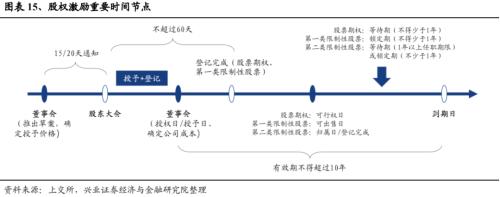

3、短期投资最佳时点:股权激励预案公告日后

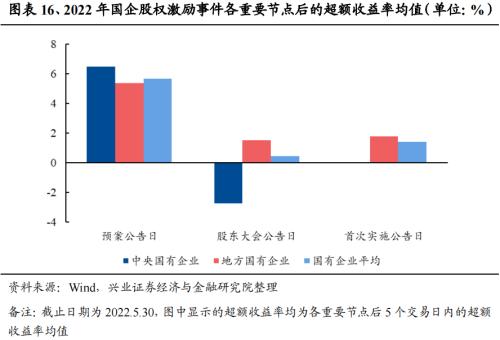

综合来看,国企股权激励的短期投资最佳时间点为股权激励预案日后。股权激励的重要时间节点包括股权激励预案日、股东大会公告日和首次实施公告日等。以万得全A为基准,测算2022年以来国企股权激励事件发生后5个交易日内的超额收益均值(截止日期为2022年5月30日):按时点细分,股权激励预案日/股东大会公告日/首次实施公告日后5个交易日内,超额收益率分别为5.65%/0.46%/1.40%,均跑赢万得全A,且在股权激励预案日后的5个交易日内,超额收益率达到最高。

在股权激励预案日后的5个交易日内,央企和地方国企均显著跑赢大盘。进一步细分企业类型,以万得全A为基准,测算央企和地方国企在股权激励事件发生后5个交易日内的超额收益均值(截止日期为2022年5月30日)。央企在股权激励预案日/股东大会公告日/首次实施公告日后5个交易日内,超额收益率分别为6.46%/-2.73%/ -0.05%;地方国企在股权激励预案日/股东大会公告日/首次实施公告日后5个交易日内,超额收益率分别为5.35% /1.52%/1.80%,可见在股权激励预案日后的5个交易日内,央企和地方国企均显著跑赢大盘。

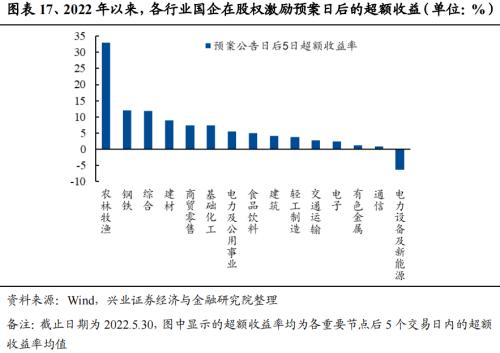

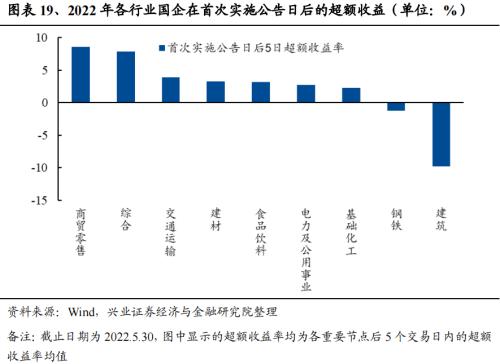

分行业来看,截至2022年5月30日,在2022年发生的股权激励事件中,股权激励预案日后5个交易日内超额收益率最高的行业为农林牧渔,股东大会公告日和首次实施公告日后5个交易日内超额收益率最高的分别为综合与商贸零售。股权激励预案日后5个交易日内超额收益率前三的行业分别为农林牧渔(32.87%)、钢铁(11.98%)和综合(11.83%);股东大会公告日后5个交易日内超额收益率前三的行业分别为综合(14.37%)、电力设备及新能源(6.33%)和商贸零售(3.86%);首次实施公告日后5个交易日内超额收益率前三的行业分别为商贸零售(8.59%)、综合(7.92%)和交通运输(3.87%)。

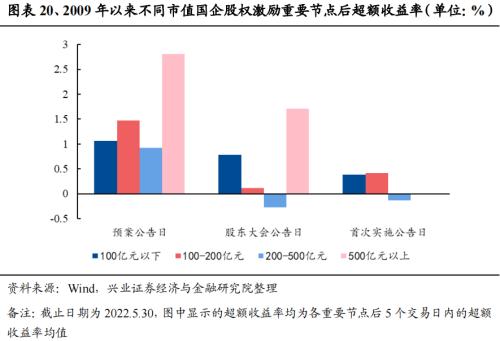

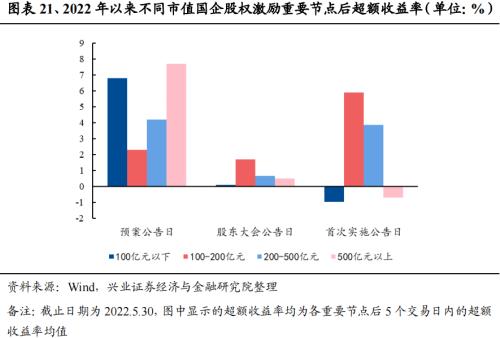

分市值来看,市值偏高的企业实行股权激励,短期内超额收益率较高。根据2009年以来的数据,股权激励预案日、股东大会公告日和首次实施公告日后5个交易日内,超额收益率最高的市值组别分别为500亿元以上(2.81%)、500亿元以上(1.71%),100-200亿元(0.41%)。2022年以来的数据也显示500亿元市值以上的公司在预案公告日后的短期收益率最高,为7.70%。总体来看,当市值偏高的企业实行股权激励时,市场的反应较好,或是因为规模较大的国企对股权激励的落实更具确定性,向市场传递较为积极的信号。

细分到股权激励的不同规模来看,股权激励规模偏高的国企,短期内市场反应也较为积极。将各国企按照股权激励股票对总股本占比,对股权激励的规模进行划分,并分为四个组别,分别是1%以下、1-2%、2-3%和3%以上。股权激励预案日、股东大会公告日和首次实施公告日后5个交易日内,超额收益率最高的组别分别为2-3%以上(6.80%)、3%以上(2.15%)和<;;1%(2.91%)。总体来看,股权激励规模偏高的国企,短期内市场反应也较为积极。

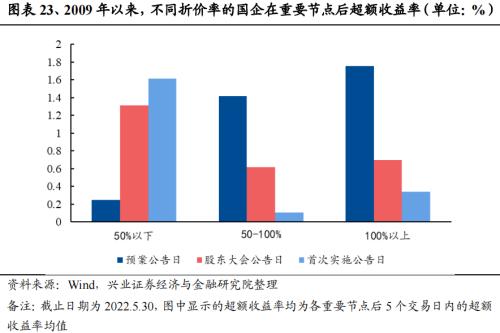

不同折价率也能够反映不同的股权激励力度,股权激励方案中折价率偏低的企业,在股东大会公告日和首次实施公告日之后的超额收益率更高。折价率越低,说明员工能够以越低的成本获取股票,体现了越强的股权激励力度。将各国企按照折价率(授予价格/股权激励预案前一日价格)分为三个组别,分别是50%以下、50-100%和100%以上[1]。自2009年以来,股权激励预案日、股东大会公告日和首次实施公告日后5个交易日内,超额收益率最高的组别分别为100%以上(1.77%)、50%以下(1.31%)和50%以下(1.61%)。从2009年以来的整体统计样本来看,偏低的折价率往往代表着较大的激励力度,故而普遍能够引起市场较为积极的反应。

4、掘金国企股权激励方案

4.1关注股权激励重要节点

据上文分析可知,股权激励的重要时间节点包括股权激励预案日、股东大会公告日和首次实施公告日等。在重要节点后的5个交易日内,股权激励能够对个股行情起到一定提振作用。而在2022年发生的国企股权激励事件中,股权激励预案日/股东大会公告日/首次实施公告日后5个交易日内,超额收益率分别为5.65%/0.46%/1.40%,均跑赢万得全A。在股权激励预案日后的短期时间内,超额收益率达到最高,其中央企超额收益率甚至高达6.46%。因此,建议关注实施股权激励的国企,并把握股权激励预案日这一重要投资时点。

4.2从股权激励方案中发掘超预期国企

从可得的股权激励公告出发,寻找国企中的绩优股。基于国企现有的股权激励方案,我们根据方案规定的特别行权条件提取信息,从目标营收增速和目标净利润增速两个维度来筛选超预期国企。

筛选目标营收增速超预期国企:根据股权激励方案中2022年营业收入目标值计算各国企2022年营收增速,并与Wind一致预期[1]对比,找出营收超预期的国企。2022年营收超预期的国企分布在基础化工、商贸零售、食品饮料、通信板块。

筛选目标净利润增速超预期国企:根据股权激励方案中2022年营业收入目标值计算各国企2022年净利润增速,并与Wind一致预期[2]对比,找出2022年目标净利润超预期的国企。2022年目标净利润超预期的国企分布在消费者服务、商贸零售、食品饮料、医药、基础化工、计算机板块。

风险提示

宏观政策超预期波动,股权激励方案落地情况不及预期等。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐