2022年券商行业中期策略报告精读:聚焦转型,左侧布局

来源:金融界 2022-06-01 12:27:02

报告来源:浙商证券(行情601878,诊股)

作者:邱冠华,梁凤洁

1、年初至今:情绪下行,业绩拖累

风险偏好:年初以来市场风险偏好下行,两融余额应声回落,新增信用账户数波动下滑,市场情绪影响大盘及板块表现。

融资频繁:2021年以来多家券商披露融资计划,增资补血频繁,其中不受投资者喜爱的配股形式最常见,对股价形成短期扰动。

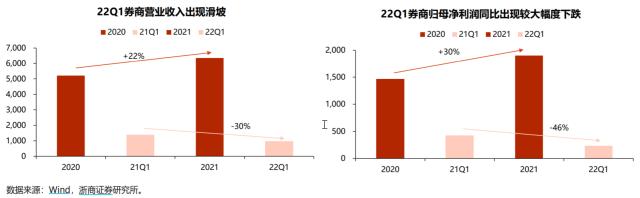

业绩拖累:券商业绩经历三年高增长之后出现短期下滑,2022Q1上市券商营收及净利润分别同比减少30%/46%,拖累股价表现。

2、后续展望:制度落地,聚焦转型

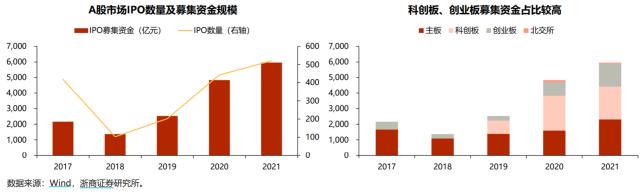

注册制与科创板做市:自2018年底以来,科创板设立并试点注册制、创业板注册制改革为全市场募集资金规模及券商投行业务收入贡献显著增量。稳步推行全面注册制在多次重要会议中被提及,预计下半年能够落地,助力投行业务稳健增长以及集中度的提高。科创板做市制度正式发布,有望提高科创板流动性与券商资金使用效率,预计头部券商能够率先入局。

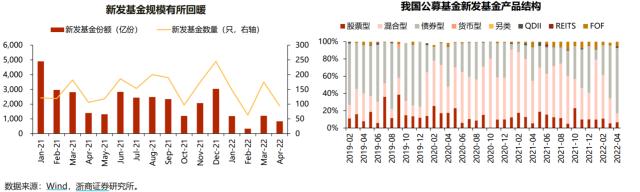

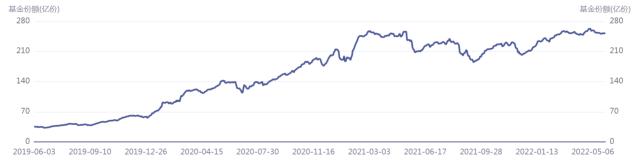

财富管理高质量发展:2022年代买和代销收入在高基数下实现正增长有一定困难,依赖下半年市场表现,但券商仍在积极招兵买马,进行财富管理人才团队建设。资管业务方面,收入集中度持续提高,主动管理转型领先及深入布局公募基金的券商将继续引领增长。2月新发基金份额触及冰点后有回暖迹象,2022Q1公募基金整体仍维持净申购状态,4月份公募基金行业顶层设计落地,长期来看能够引导公募基金高质量发展。

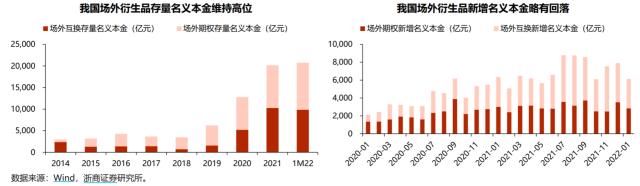

衍生品业务提高杠杆:大力发展衍生品业务能够提高公司杠杆倍数,驱动ROE上行,我国场外期权一级交易商的杠杆水平明显高于上市券商平均水平。对冲风险需求增加带来业务机会,后续可以继续关注行业政策以及各家券商对衍生品业务的布局。

信用业务风险可控:券商资产质量夯实,2022Q1上市券商合计减值转回2亿。考虑到今年的市场波动,预计后续减值计提会有小幅提高,但维持担保比例与履约保障比例远高于2018年水平,信用业务风险可控。

3、投资策略:左侧布局,优选个股

当前券商板块处于超跌状态,PB、PE估值均处于历史底部,仅略高于2018年股灾时的估值水平,但当前市场景气度与风险程度、券商资产质量均优于2018年。转型领先、受益于制度改革的券商业绩稳定性更高,长期配置价值凸显。随着稳增长政策逐步叠加,板块有望迎来反弹行情,财富管理类券商仍是短期反弹行情的主线。

选股主线一:预计2022年券商将在波动的市场环境中出现明显的业绩分化,机构化业务与综合均衡的能力将成为业绩稳定器;

选股主线二:长期来看,养老金制度改革有望助推公募基金市场扩容,财富管理业务链收入短期因市场波动承压不改长期潜力。

【券商ETF(512000)年内份额增长超40亿份】

券商板块早盘围绕水面窄幅震荡,此后一度走弱,临近午盘跌幅收窄,截至午间收盘,券商指数跌0.21%,成份股涨跌互现,华林证券(行情002945,诊股)涨近3%,山西证券(行情002500,诊股)、锦龙股份(行情000712,诊股)跟涨。

【板块行情与券商ETF(512000)前十大领涨股】

截至发稿,市场人气风向标券商ETF(512000)跌0.24%,成交额2.59亿元。

【券商ETF(512000)行情图】

年内券商板块持续调整,资金借道券商ETF(512000)踊跃布局。数据显示,截至5月31日,券商ETF(512000)年初以来份额增长40.73亿份,合计资金净流入38.50亿元。

【券商ETF(512000)份额变化】

两融方面,券商ETF(512000)5月31日融资买入额1.04亿元,最新融资余额17.15亿元。

【券商行业业绩连续三年高增,2021百亿净利券商家数创记录】

资本市场建设处于前所未有新高度:在资本市场深化改革新周期下,监管层将持续提升直接融资比例作为资本市场改革的主要目标之一。全面注册制提速,北交所的落锤成立,进一步印证资本市场建设处于前所未有的新高度,有利于我国多层次资本市场的建立,大幅提升直接融资规模也为券商带来更广阔的业务空间和想像力。

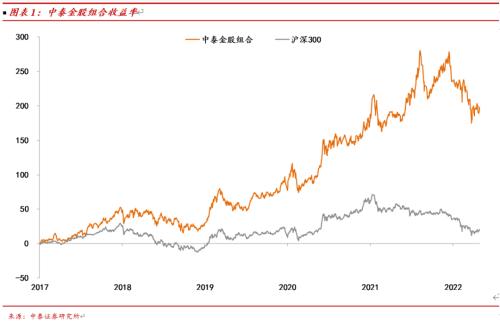

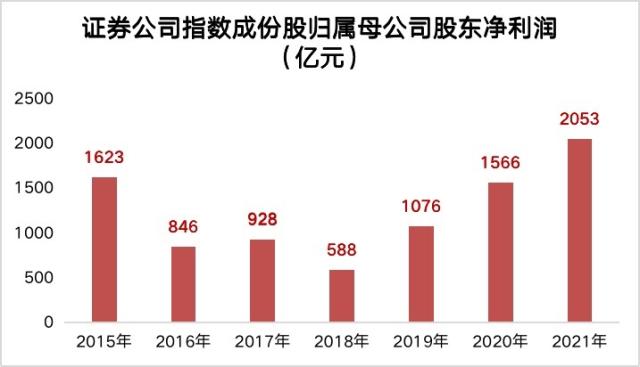

业绩连续三年高增验证高景气,2021年净利润创历史新高:券商ETF(512000)成份股已全部披露2021年度业绩数据,49家券商合计归母净利润2053亿元,创历史新高,同比增长超31%,连续3年高速增长。

2021年百亿净利券商正式扩容至10家:头部券商表现尤为出色,共有10家券商归母净利润超百亿,较2020年增加5家,继续刷新历史记录。“券业一哥”中信证券(行情600030,诊股)2021归母净利润超200亿,达到229.79亿元,同比54.2%。

中小券商业绩亮点纷呈:中小券商表现出较强的业绩弹性,其中,“高含基量”东方证券(行情600958,诊股)全年净利润53.72亿元,同比大增97.27%;中原证券(行情601375,诊股)2021年归母净利润同比增幅高达385.57%,净利润5.06亿元;光大证券(行情601788,诊股)、方正证券(行情601901,诊股)、国联证券(行情601456,诊股)净利润增幅达到或超过50%;太平洋(行情601099,诊股)、国盛金控(行情002670,诊股)实现扭亏为盈。

【券商ETF联接基金:券商股投资互联网直通车】

券商ETF设有联接基金(A份额代码006098/C份额代码007531),同样跟踪中证全指证券公司指数(指数代码399975),为互联网上的投资者提供了一键买卖49只券商股的高效投资工具。无场内证券账户的投资者可在互联网上代销平台7*24申赎券商ETF联接基金的A类份额和C类份额,最低10元即可买入,便捷高效。

【风险提示】券商ETF跟踪的标的指数为中证全指证券公司指数(399975),中证全指证券公司指数基日为2007年6月29日,发布于2013年7月15日,该指数的历史业绩是根据该指数目前的成份股结构模拟回测而来。其指数成份股可能会发生变化,其回测历史业绩不预示指数未来表现。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。货币基金投资不等同于银行存款,不保证一定盈利,也不保证最低收益。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐