国债月报:信用扩张有限 二次降准可期

来源:华泰期货研究院 2021-10-11 12:22:46

摘要

当前支撑信用见底的主要力量在政府部门加杠杆,体现为地方债发行量提速,但在地产受限的背景下,地方债提前发行对社融的支撑力度依旧有限,预计短期内社融(资金需求)依然难以见底。同时,能源短缺支撑PPI持续高位可能影响货币宽松的节奏,但难以根本改变货币政策稳健偏松的总基调,MLF到期量增加及地方债发行提速的背景下,二次降准值得期待。资金供给总体依然好于资金需求,利率调整接近尾声,有望再度下行。

当前期债对经济走弱的敏感度不高,对通胀升温的敏感度上升,但对资金面的敏感度仍然最高,则DR007和4TS-T(反应流动性预期)对期价单边走势具有更强的指示作用。9月DR007继续维持高波动状态,在节前最后一天冲高回落,剔除季节性因素后,9月资金面仍在偏松区间运行,且10月有望转松,叠加再度降准的预期刺激,以及4TS-T仍处于上升趋势,故判断10月期债有望逐步重返上升通道,维持谨慎偏多的态度。

基差方面,TS、TF、T主力合约CTD券基差均震荡下行,IRR-R007均位于负区间,反映出正套或做多基差的动力并不充足,结合前文的分析,预计市场悲观情绪难以明显升温,基差趋势走阔的动能不足,可考虑逢高做空基差的策略,做空210002.IB这只券的基差获利的概率或更大。

持仓方面,9月以来,T净持仓波动较大,TS净持仓维持平稳上升状态,相较而言,TF净持仓增加最明显,这也与9月以来2TF-T和4TS-T上升相互印证,考虑到10月资金面更可能转松,应当继续持有做陡曲线的头寸,TS净持仓处于低位,有更大的上升空间,10月更适合持有多4TS空T的组合。

策略建议:期债单边谨慎偏多;多4TS空T。

风险提示:降准落空;资金面超预期紧张;能源危机爆发引发通胀大超预期

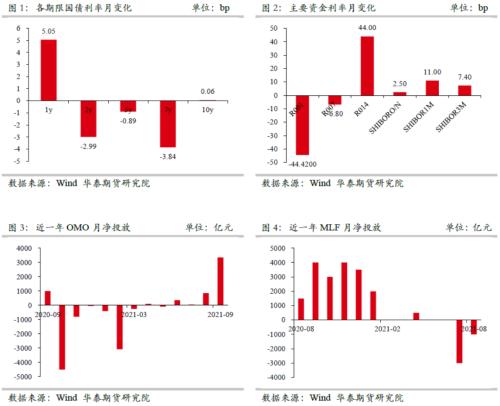

一利率:跨季资金压力上升未明显影响国债利率走势

9月1y、2y、5y、7y、10y国债利率分别变动5.05bp、-2.99bp、-0.89bp、-3.84bp和0.06bp至2.35%、2.50%、2.70%、2.84%和2.87%;1D、7D、14D全银行间市场回购利率分别变动-44.42bp、-0.80bp、44.00bp,隔夜、1M、3M全银行间市场拆借利率分别变动2.50bp、11.00bp、7.40bp。总体而言,全月中期限国债和短期限回购利率明显下行,1y期国债和中长期限资金利率明显上行,各期限利差分化明显,跨季资金压力上升对国债市场的影响并不突出。

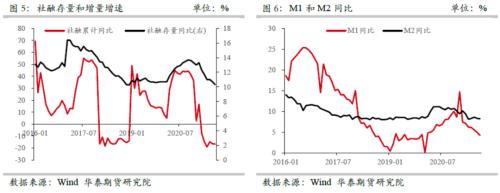

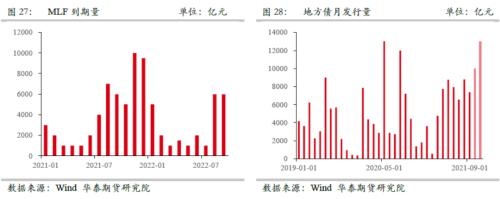

从资金供给角度看,9月央行公开市场上OMO净投放3350亿,较前月增加2500亿;MLF等量续作,净投放量较前月增加1000亿,10月15日MLF到期5000亿,关注届时央行的续作情况。央行公开市场操作明显遵循“资金越紧,货币越松”的规律,维稳意图明确;在PMI下行格局下,预计短期内央行的货币政策仍以稳增长为主要目标,维持平稳偏松的基调,虽然全球能源短缺大概率支撑PPI继续高位运行,但很难成为国内货币收紧的理由,主因9月核心CPI再度回落,反应实体消费需求进一步转弱;10-11月地方债发行额度全部使用,11月MLF到期量今年最大,根据历史经验,不排除央行再度降准置换MLF的可能性。

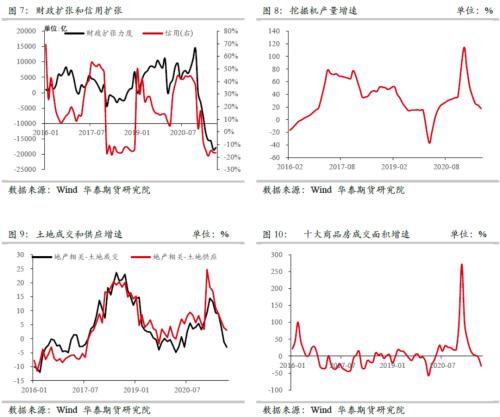

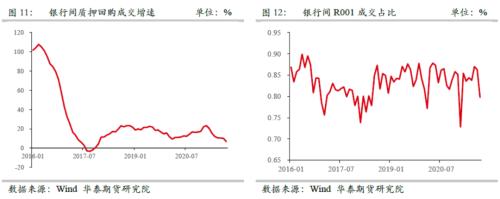

从资金需求角度看,稳增长的基础是稳信用,9月社融存量和增量增速延续下行态势,M1和M2同比维持下行趋势。今年剩余地方债将在10-11月发行完毕,预计月均发行超万亿,但财政扩张力度仍无法确认见底,且挖掘机增速持续下行的情形下,政府发债提速对社融的贡献将很有限;9月土地成交和商品房成交面积增速仍延续下行趋势,房住不炒的背景下,地产受抑制仍是信用扩张的最大阻碍;银行间市场质押式回购量增速自年初持续下行,目前依旧未见底,隔夜回购占比近几月明显下行,反映出金融市场加杠杆力度并不强。

总体而言,当前支撑信用见底的主要力量在政府部门加杠杆,体现为地方债发行量提速,但在地产受限的背景下,地方债提前发行对社融的支撑力度依旧有限,预计短期内社融(资金需求)依然难以见底。同时,能源短缺支撑PPI持续高位可能影响货币宽松的节奏,但难以根本改变货币政策稳健偏松的总基调,MLF到期量增加及地方债发行提速的背景下,二次降准值得期待。资金供给总体依然好于资金需求,利率调整接近尾声,有望再度下行。

二期债:小幅回调,交易利率曲线陡峭化

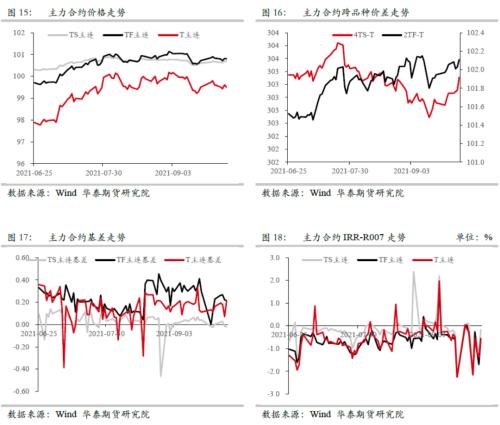

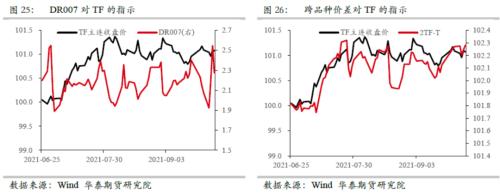

期价方面,9月 TS、TF、T主力合约的收盘价分别变动0%、-0.04%、-0.14%至100.790、101.070、99.860,4TS-T和2TF-T分别变动0.04%、0.05%。结合上文利率的分析,可以发现9月期债总体表现弱于现券,但期货隐含利率曲线表现出更加陡峭化的特征。当前期债对经济走弱的敏感度不高,对通胀升温的敏感度上升,但对资金面的敏感度仍然最高,则DR007和4TS-T(反应流动性预期)对期价单边走势具有更强的指示作用。9月DR007继续维持高波动状态,在节前最后一天冲高回落,剔除季节性因素后,9月资金面仍在偏松区间运行,且10月有望转松,叠加再度降准的预期刺激,以及4TS-T仍处于上升趋势,故判断10月期债有望逐步重返上升通道,维持谨慎偏多的态度。

基差方面,TS、TF、T主力合约CTD券基差均震荡下行,IRR-R007均位于负区间,反映出正套或做多基差的动力并不充足,结合前文的分析,预计市场悲观情绪难以明显升温,基差趋势走阔的动能不足,可关注逢高做空基差的策略。从最廉券来看,TS、TF、T主力合约(出现次数最多)最廉券为200009.IB、210002.IB、200006.IB,TF最廉券的基差最高,T最廉券的基差最低(且为负),那么,做空210002.IB这只券的基差获利的概率或更大。如果再看IRR水平的话,三只券的正套空间都很有限。

持仓方面,合约前5大净持仓分别变动1142手、3646手、-1610手至-1658手、1572手、5925手。9月以来,T净持仓波动较大,TS净持仓维持平稳上升状态,相较而言,TF净持仓增加最明显,这也与9月以来2TF-T和4TS-T上升相互印证,考虑到10月资金面更可能转松,应当继续持有做陡曲线的头寸,TS净持仓处于低位,有更大的上升空间,10月更适合持有多4TS空T的组合。

综上所述,10月对期债持有谨慎偏多的态度,优先考虑的策略是做多期债各合约,以及做陡利率曲线(多4TS-T);其次关注逢高做空基差。

三本月重点关注:MLF到期量、地方债发行量

10-12月MLF到期量分别为5000亿、10000亿和9500亿,根据以往经验,降准常会用于置换到期MLF,在今年8月第一次到达到期高峰前央行进行了降准,那么以此类推,二次降准在10-11月上旬兑现的概率较大。

目前为止,已发行5.7万亿地方债,剩余1.3-2万亿将在10-11月发行,月均发行量超万亿。一种粗略的判断方式为:如果地方债于10月发行量全年最高,则降准可能在10月上旬兑现;如果11月最高,则降准推迟到11月上旬,目前倾向于第二种情况。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐