黑色为何又大涨?盘面冬储逻辑能否持续?

来源:曾宁大宗商品研究 2021-12-02 11:22:47

摘要

总结:地产正在从政策底向基本面底过渡,随着地产信用趋于宽松以及财政支出的加大,将使得需求阶段性修复。当前粗钢、铁水产量均处于极低水平,终端需求边际修复预期也会提振钢厂远月复产、补原料库存预期。因此,需求改善预期将支撑黑色金属转向正反馈,支撑期价阶段性反弹,05盘面冬储逻辑将持续。

钢材:需求有望边际修复,支撑钢价震荡反弹。当前减产力度已远超出各地政策减产目标,供给已经成为跟随终端需求变化的被动调节因素,钢价的主要驱动逻辑将由需求主导。我们预计2022年上半年需求有边际修复预期:地产的“政策底”将逐步向基本面底过渡,财政大概率前置支撑基建投资企稳,社融见底回升对实体经济的正向作用将逐步显现。05合约已经提前交易这一预期,前期提出的05盘面冬储或价值投资的逻辑持续,场外资金仍可逢低布局螺纹05合约。

铁矿:成本支撑效应显现,关注需求改善情况。当前铁矿成本支撑效应显现,随着终端需求在2022年上半年的传统旺季中边际修复,将重新提振铁矿需求,延缓铁矿累库,同时促使钢厂提升中高品矿价格接受度以及自身铁矿库存,进而支撑矿价阶段性反弹,有利于远月合约延续反弹。

双焦:现货下跌节奏放缓,预期驱动期价反弹。国内煤焦供需两端均受政策调节,价格过度下跌后,安全环保等问题可能再度影响产量,近日内蒙疫情反复,蒙煤通关回落到200车,双焦现货跌势暂缓,煤炭成本坍塌逻辑趋弱后,近期双焦受下游钢材影响较大。目前铁水产量低至200万吨左右,下游的库存大幅低于往年同期,若明年上半年需求预期改善,钢厂提产后将带动双焦需求回升。因此,短期内在预期驱动下的双焦反弹可能延续,后期还需要谨慎等待终端现实的表现情况。

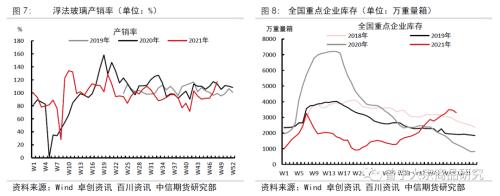

玻璃:地产政策修复,需求有所恢复。供需两旺仍将是浮法玻璃市场的主旋律,尽管房地产行业在严格的监管下难以再现旧日辉煌,但2019年末启动的竣工周期依旧是地产施工的主旋律,中后端赶工的强度依旧会继续维持,建材总量消费基数高位维持,市场支撑仍然存在,盘面将延续反弹。

纯碱:浮法略有改善,消费预期增强。受到地产行业发展的影响较大,随着地产政策的逐渐放松,浮法玻璃的消费有所改善,利润空间存在修复可能,则大面积冷修的预期也逐渐减弱,纯碱预期同样存在修复可能。但消费基石仍不算完全稳定,总量消费驱动虽有恢复但上升空间有限,反弹强度谨慎看待。

正文

我们在11月11日的专题报告《黑色暴跌之后,进入谨慎观察期》,以及11月12日的专题报告《大宗商品低位暴涨,是否将见底回升?》以及11月25日的大宗商品月度论坛纪要《地产政策底已现,宏观预期驱动大宗商品震荡上行》均明确指出,随着地产政策松动以及融资需求回升助推信用企稳,明年上半年的终端需求存在边际修复预期,远月合约有望提前反应。从11月14日的周度策略开始,我们也持续指出关注05合约的价值投资及盘面冬储的机会。从近期的盘面反馈来看,市场正在验证宏观预期修复的逻辑。整体来看,我们认为随着宏观预期修复,黑色市场的正反馈有望进一步延续。

一、钢材:需求有望边际修复,支撑钢价震荡反弹

1、供给减量远超政策要求,驱动逻辑将由需求主导

7月以来,受工信部压减粗钢产量政策影响,以及后续能耗双控、缺煤限电等因素阶段性扰动,粗钢供给快速收缩。但我们发现,随着需求的持续趋弱,驱动粗钢供给收缩的主导因素已经从政策转向了实际需求,粗钢生产在2021年10月中旬之后逐步回归到市场化调节。按照统计局数据,10月粗钢日均产量在230万吨左右,从钢联、富宝资讯的样本数据来看,11月日均粗钢产量较10月更低。即使按照230万吨的日均水平推算,全年粗钢减产也将接近5000万吨,远远超出各地政策减产目标。我们认为,超出政策要求部分的减量即为钢企的市场化调节:弱现实需求下,部分低利润、高库存钢企主动通过例行检修、关停轧线等方式主动控制产量。同时,从预期角度看,在当前的“2+26”城限产方案下,冬奥期间的减产强度也很难高于当前水平(详见专题《“2+26”城市错峰限产影响评估——专题报告20211014》)。因此供给已经成为跟随终端需求变化的被动调节因素,钢价的主要驱动逻辑将由需求主导。

2、地产政策见底,需求有望边际修复

(1)宽信用预期加码,实体经济有望边际修复

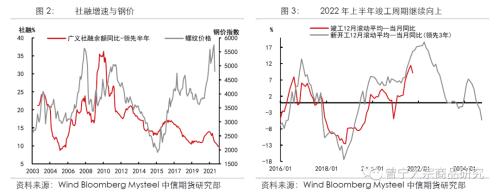

第一,地产迎来“政策底”,近期对房企融资和居民的涉房贷款均出现边际松绑,预计居民和企业中长期贷款项将有边际改善。第二,地方政府专项债加速发行,9-11月的专项债发行量均在5000亿以上,成为社融近期的重要增量;且明年财政前置预期较强,随着新增项目审批增加,预计2022年的专项债发行也将相较今年提前。第三,针对金融体系信用创造能力下降的问题,央行在Q3的货币政策报告中删去了“坚决不搞大水漫灌”的表述,从历史经验来看,其中隐含了宽信用、稳增长的政策信号。2021年9-10月份社融增速触底后出现企稳迹象,我们认为社融增速有望开始逐步转升。考虑到信用见底到实体经济见底一般有为期半年左右的传导期,预计其正向作用将在2022年3-4月份开始逐步显现,实体经济有望用来边际修复,从而对用钢需求产生支撑。

(2)地产政策边际放松,基本面未来将逐步修复

9月底央行货币政策委员会提出“两个维护”以来,地产“政策底”开始隐现;10月经多重中央级别的政策调整,以及地方上部分区域涉房信贷调节、三轮土拍政策放松、预售资金监管制度放松等多重确认,“政策底”已经基本夯实。

从边际角度考量,地产政策出现回暖,是基本面将逐步触底的信号,我们认为随着地产政策的放松、房企资金紧张问题的初步缓解,地产端用钢需求有望边际修复。一方面,经过2016-2019年的“高周转”,积累了大量的存量施工面积,从而为地产需求释放保留了基本盘及赶工条件。另一方面,2016年以来销售的期房面临交付压力,至少在2022年上半年,仍然处于竣工大周期的上行阶段;叠加降杠杆率客观上要求房企加快竣工结算、确认收益,因此,赶交付的内在动力和降杠杆的压力共同催生了针对存量施工的赶工动力。赶工条件和赶工动力犹存的情况下,房企最缺的是赶工能力——资金。随着地产政策边际放松,针对刚需销售的信贷支持以及期房赶交付的融资支持已经开始逐步好转,地产资金的边际改善将有助于现有的存量赶工需求的释放。我们认为地产端用钢需求将逐步走出“至暗时刻”,在明年上半年有望迎来一定幅度的边际修复。

(3)财政跨周期调节,助推基建需求改善

今年的基建发力相对较弱,一方面受到财政后置影响,另一方面受到十四五开局之年优质项目审批较为谨慎影响。而明年在保经济的压力下,财政前置相对较为确定,而今年下半年以来新增项目审批也有所加速,叠加今年四季度加速发行的专项债预计将在明年年初逐步到位,基建端需求也有改善预期。

3、总结:需求边际修复预期,支撑钢价震荡反弹

从节奏上来看,我们预计2022年上半年需求有边际修复预期,整体相较于2021年下半年将有所改善。地产的“政策底”将逐步向基本面底过渡,财政大概率前置支撑基建投资企稳,制造业也有缓慢上行预期。融资需求的提振有助于宽货币向宽信用的传导,社融见底回升对实体经济的正向作用预计将在2022年3-4月份开始显现。因此我们认为钢材需求正在逐步走出“至暗时刻”的进程中,预计在2022年上半年的传统旺季中钢材需求可能走出“小阳春”,需求的边际修复将支撑钢价阶段性触底反弹。

从交易层面来看,在明年旺季需求无法证伪的情况下,螺纹05合约已经提前反应,我们继续建议有冬储需求的投资者和价值投资者,可以继续逢低布局螺纹05合约。

风险提示:在供给端化解金融系统性风险、需求端共同富裕+“房住不炒”的顶层设计不变的情况下,房企的前端开发意愿、居民的购买期房的信心修复并非一朝一夕之功。当下提前交易预期,明年需重点关注春节后的实际需求恢复节奏,防范实际需求旺季不旺的风险。

二、铁矿:需求预期改善,成本支撑效应显现近期铁矿石价格在基本面疲弱的背景之下出现了大涨,我们认为核心因素有几个方面:需求预期改善、结构性矛盾、成本支撑效应。

1、地产改善需求预期,铁水产量将回升

今年下半年随着限产趋严,以及钢厂对后市需求预期转为悲观,铁矿日耗明显下滑,钢厂开启去库节奏加剧了铁矿价格的下跌幅度。

但是,如果明年上半年钢材终端需求改善,使得钢厂利润走扩,铁水产量也将提升,在当前钢厂铁矿库存水平较低的情况下,将重塑钢厂信心对铁矿进行节前补库,支撑铁矿价格。

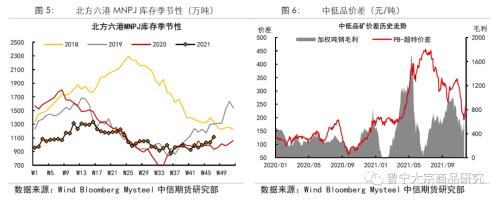

2、高低品价差或将重新走扩

今年铁矿结构性行情比较大,上半年在高需求叠加供给约束的大背景下,各类品种间价差均创历史新高。进入下半年,随着淡水河谷和力拓供应的增加,以及钢厂利润的压缩,高低品价差开始明显回落。而高硅低铝的巴西矿也由于焦炭价格大涨,需求进一步走弱,溢价持续低迷。

对于后市,由于以MNPJ为代表的主流中品澳矿需求仍然较好,且PB粉受SP10粉块替代效应供应受限,港口库存仍然处于较低水平,价格弹性较高。随着钢材终端需求改善提振钢价,使得钢厂利润走扩,铁水产量提升,或将促使钢厂对中高品矿价格接受度提高,高低品价差重新扩大,进而提升铁矿市场整体价格水平。

3、高硅巴粗溢价低迷,成本支撑效应显现

在年报中我们已经提及,用于出口的印矿和部分澳洲低品矿山已严重跌破矿山成本线,并开始缩减供应,但由于铁矿过剩较为严重,且这部分矿山体量大都较小,难以影响铁矿整体格局。

当前铁矿下方成本支撑是淡水河谷、CSN和托克生产的低品高硅巴粗成本线。由于前期焦炭价格处于高位,钢厂比较青睐低硅高铝的澳矿,反而使得高硅低铝的巴西矿需求较差,叠加巴西粉供应季节性增加,其溢价表现低迷,已逼近其矿山成本线。目前淡水河谷已着手缩减高硅巴粗产量,下调年度目标,CSN和托克由于品种相对单一,出货困难,其成本线是当前铁矿价格的主要支撑。

4、总结:需求预期改善,远月合约延续阶段性反弹

在铁矿宽松格局下,铁矿结构性矛盾与钢厂补库驱动渐渐成为了铁矿市场的主导。当前受低品高硅巴粗溢价低迷影响,铁矿成本支撑效应显现。随着终端需求在2022年上半年的传统旺季中边际修复,将重新提振铁矿需求,延缓铁矿累库,同时促使钢厂提升中高品矿价格接受度以及自身铁矿库存,进而支撑矿价阶段性反弹,且更利多远月合约。

三、双焦:现货下跌节奏放缓,预期驱动期价反弹近日双焦期现价格走势背离,焦炭现货连续8轮提降,产地现货跌至2460元/吨,山西低硫主焦跌至2500元/吨,而双焦期货自11月19日触底以来,已反弹近30%。

究其原因,在于煤炭的成本坍塌逻辑暂时趋弱后,近期双焦受下游钢材影响较大。我们认为这次反弹是既有对前期过度下跌的修复,也有地产预期回暖、下游钢厂复产补库的供需带动,短期内预期驱动下的反弹可能延续,后期还需要谨慎等待终端现实的表现情况。

煤焦方面,今年煤炭供应紧张,价格的过快上涨,也引发了政策的强力调控,保供产能快速释放,电厂库存也达到20天左右,超过往年同期,煤炭由偏紧转为宽松。

煤炭的整体供需情况,又影响了双焦的供应,虽然这次保供增量主要是动力煤,但安全问题,让路于煤炭的生产,焦煤的供需结构也快速扭转,煤矿过度累库后,焦煤产量被动下降;另外煤炭供需两端均受政策调节较大,价格过度下跌后,安全环保等问题可能再度影响产量。

这两天疫情扰动再起,内蒙地区疫情反复,受此影响,蒙煤通关从前几日的500车回落到200车左右,这两天口岸的精煤价格稍有企稳,蒙5精煤在1700元/吨;而需求方面,下游焦化厂、钢厂从主动降库存,变成按需补库存。目前铁水产量低至200万吨,焦炭日产量低至103万吨,下游的库存水平也偏低,库存可用天数在15天左右,大幅低于往年同期,若明年上半年需求预期改善,钢焦企业将阶段性提产,焦煤需求将出现环比回升。这也将带动焦煤价格反弹。

焦炭方面,在一个多月的时间,焦炭现货8轮提降,累计降幅1600元/吨,这两天受钢厂复产、补库预期影响,焦化厂开始抵制提降,现货的跌幅变慢,期货价格也在反弹。从供需来看,焦化厂过度累库后,产量被动下降,而下游需求预期回暖、钢厂有复产补库预期。目前焦化厂在盈亏附近,钢厂补库带动焦化厂库存下降后,开始恢复产量,也带动焦煤成本也企稳。因此在经历悲观情绪的释放后,向上修复基差,预计现货先止跌,但转为提涨还需再观察,需求预期的修复,到基本面低可能在明年二季度,因此主要体现在05合约上,最近1-5价差也是快速收窄,已经跌至80元/吨。

总结来看,本轮黑色的反弹是对前期悲观预期的修复,时间窗口为年前的冬储补库期,短期反弹可能延续,由于受到现实需求疲弱的制约,反弹不会一蹴而就,煤焦供需仍相对宽松,下游需求从政策底到真实需求改善,还需要时间。我们延续年报观点,明年上半年双焦将阶段性反弹,长期供需仍面临下行压力,总体还需保持谨慎。

四、玻璃:地产政策修复,需求有所恢复对于浮法玻璃来讲,最主要的终端消费行业就是地产建筑业,门窗安装对浮法玻璃原片的消费占据70%的比例,因此浮法玻璃的核心矛盾就在于房地产。从地产施工的角度来讲,2021年上半年仍旧属于后疫情阶段的赶工期,本属于安装工程淡季的时点却在赶工的潮流下表现出淡季不淡的情况,地产企业拿地面积明显下降,新开工面积连续下滑,房地产投资向后端倾斜较为明显。但随着三季度之后监管政策的不断趋严以及“恒大事件”的影响,地产资金以及按揭贷款大幅收紧、地产销售大幅下滑,建筑原材料拖欠工程款问题越发严重,这也影响到了在建施工项目,同样影响到了建筑原材料的消费需求。因此三季度后期,建筑门窗深加工企业订单下滑,原片采购消费低位运行。

由于前期监管政策持续趋于严格,地产行业的大幅下行可能会影响到经济的稳定性,因此我们认为过去的几个月可能是政策最严厉的时期,同样也是建材消费最差的时期。随着11月份之后政策放松预期的兑现,且后端竣工涉及到到房屋交付等民生问题,因此后端资金与住房贷款周期明显放松,项目方资金充足情况下,建材企业与承包商的回款也在不断加快,施工积极性提升。由于之前的几个月本属于施工旺季,但在资金收紧下施工进度受阻,交付周期被动缩短,因此资金放松后希望在寒冬来临前进行突击赶工,因此近期产销率明显回升,库存逆季节性下降。

总体来讲,供需两旺仍将是浮法玻璃市场的主旋律,尽管房地产行业在严格的监管下难以再现旧日辉煌,但2019年末启动的竣工周期依旧是地产施工的主旋律,中后端赶工的强度依旧会继续维持,建材总量消费基数高位维持,市场支撑仍然存在,将继续随着地产预期的修复呈反弹态势。

纯碱的主要下游是平板玻璃,尤其是重质纯碱,95%以上的比例用在平板玻璃行业, 而平板玻璃行业产能的80%以上是浮法工艺,光伏压延工艺只有不到20%的比例,2021年纯碱之所以能够受到光伏压延玻璃投产的提振,主要在于浮法工艺利润突出,产能稳定增加,纯碱消费主基石稳定下才能受到第二产能比例的光伏压延提振。而10月份之后,由于浮法工艺利润大幅压减,盘面利润为负,市场对浮法工艺后期的产能存在冷修预期,因此主基石不稳定的情况下,纯碱原先的消费驱动大幅减弱,再叠加能耗双控力度放松,纯碱市场预期大变,盘面价格大幅下跌。

因此可以看到,纯碱实际上也是地产行业相关的子产品,受到地产行业发展的影响较大,随着地产政策的逐渐放松,浮法玻璃的消费有所改善,利润空间存在修复可能,则大面积冷修的预期也逐渐减弱,纯碱预期同样存在修复可能。但是我们还要看到一个产业问题,那就是2021年的浮法工艺的超高利润,使得数量较多的“老龄化”生产线一直超期服役,未能正常冷修,因此纯碱消费基石仍不算完全稳定,总量消费驱动虽有恢复但上升空间有限,反弹强度谨慎看待。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐