二季度不跟风成长的基金经理都重仓了什么?

来源:证基风云 2022-07-29 09:23:50

前有曾被网友调侃为“酒庄”的易方达基金,现有被网友戏称为另一大“航空公司”的广发基金。

根据林英睿目前管理的单只规模最大的广发价值领先二季报,这只基金重仓了8只航空股(包括同名3只港股)和2只银行股。

公募二季报披露之后,暴露了众多基金经理的持仓风格,有人喜欢成长,有人喜欢热闹,有人却独爱低估值的赛道。比如,广发基金基金经理林英睿管理的多只基金选择在二季度末扎堆重仓航空股和银行股等低估值股。数据显示,最多的一只基金二季度末重仓股中包含8只航空股(含同名港股),同时多只基金持有航空股的市值在同类中排名靠前。

林英睿多只基金重仓航空股

前有曾被网友调侃为“酒庄”的易方达基金,现有被网友戏称为另一大“航空公司”的广发基金。

《国际金融报》记者注意到,广发基金旗下多只基金在二季度末重仓了航空股,最显著的要数基金经理林英睿管理的产品。天天基金网数据显示,林英睿目前担任公司7只基金的基金经理,虽然一人管理7只基金,但相似的集中持仓航空股和银行股的风格,林英睿的管理还是显得游刃有余。

虽然重仓的股票中没有今年反弹强劲的新能源,也没有医药、白酒、半导体、军工等具有成长属性的个股,但林英睿管理的基金今年以来均取得了正收益。相比之下,其他同类产品因重仓了一些高估值高风险的个股,产生了较大净值回撤。目前,他管理的基金年内收益率在同类中均排名靠前。

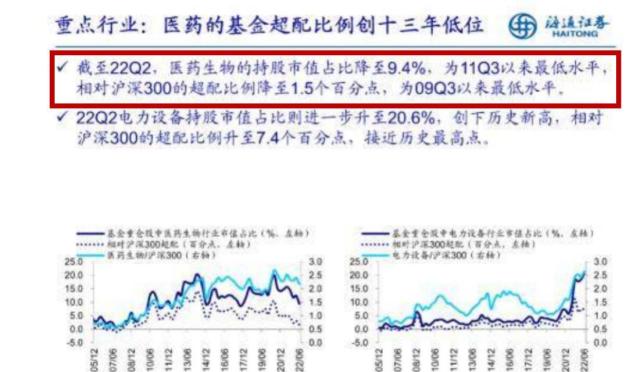

根据林英睿目前管理的单只规模最大的广发价值领先二季报,这只基金重仓了8只航空股(包括同名3只港股)和2只银行股,5家航空公司分别是国航、东航、南航、吉祥航空(行情603885,诊股)和华夏航空(行情002928,诊股)。这只基金的前十大重仓股持股占比并不高,合计占比为55.04%,若剔除同名港股,挤进前十大重仓股的还有天能动力、中国船舶(行情600150,诊股)租赁和中国旭阳集团。该只基金曾在一季度末重仓持有医药生物和影视股,但目前已经不在二季度的重仓股名单中。

林英睿管理的其他基金——广发睿毅领先、广发多策略、广发聚富、广发睿合、广发鑫睿一年、广发睿恒进取一年,也有部分重仓了港股,除了重仓东航、国航、南航等多家航空公司外,还包括广发价值领先重仓股中未出现的春秋航空(行情601021,诊股)。

整体来看,广发价值领先凭借着规模优势,重仓航空股市值在其管理的基金中位列第一,接近30亿元市值,广发睿毅领先重仓航空股市值接近20亿元。

不参与热门拥挤赛道

二季度的市场表现更为波动,四月末之后,以新能源为首的成长股开始了大反弹,但林英睿管理的基金并未参与其中,他并没有选择追逐热门的赛道。他认为一些参与者把部分赛道带到了极度拥挤的状态,仅仅两个月的时间,不同风格选手的收益差距达到了 50%以上。如此迅速且剧烈的情绪起伏,即使在波动率较大的 A 股历史上,也屈指可数。

“虽然可以用疫情、流动性等因素去展开解释,但实事求是地讲,对于这种小样本案例,我们其实不太理解且大为震撼。”林英睿在广发价值领先的二季报中表示,只在四月末做了一点加仓,并且基本都还是暴露在低估值方向,在五六月的成长大反攻中,又扮演了旁观者的角色,进入了之前跟投资者描述过的“市场嗷嗷上涨,我们四平八稳”的状态。

奶酪基金经理庄宏东向记者表示,基金经理的风格和投资观点并不是完全一致,有人看成长股就有人看低估个股,这在行业也很正常,包括新能源等热门赛道也有基金经理不认可,出发点不同都可以理解。

排排网旗下融智投资基金经理助理刘寸心认为,部分高景气成长赛道在经历5月开始的反弹后已经较为拥挤,估值也不便宜,甚至部分热门赛道一定程度上透支了未来的成长性,目前需要中期财报逐步印证预期和消化高估值,一旦不及预期则回调风险较大。

而反观航空和银行等板块,刘寸心认为,这些板块因为前期受到疫情和经济的影响较大,所以估值已经非常便宜,这些不利因素在股价中也体现得较为充分,因此具有较高的安全边际。另外,航空、银行等行业最坏阶段已然过去,随着我国对疫情的把控逐步精确叠加经济的持续恢复,航空、银行等板块业绩有望迎来困境反转。不过,银行板块目前虽然已跌至较深的价值区,但考虑到房地产行业风险犹存,可能只有等到地产软着陆,银行才能随着经济起来,因此建议挑选其中优质银行长期持有。

高低估值各有利弊

纵然市场存在一些热门高估值赛道被不少资金追捧,但还是有一些像林英睿这种不追热门,长期投资等待困境反转的基金经理。

林英睿也在季报中表示,“昨日之深渊,今日之浅谈”是价值投资者的常态,但真正和深渊互相凝视的时候,内心难免还是会产生涟漪。但焦虑和彷徨并不可怕,他们往往是框架新一轮优化与迭代的起点。

虽然林英睿管理的基金目前年内业绩为正,但他也在季报中提及“仅仅两个月的时间,不同风格选手的收益差距达到了50%以上”。换言之,在目前的结构性行情下,一旦风格不同,基金净值表现也会大有不同。

建泓时代投资总监赵媛媛告诉记者,基金经理对低估值板块的布局,反应出当时在市场已有一轮像样反弹的背景下,出现了疫情有重新扩散、美联储可能7月加息100个基点等担忧。这种担忧确实后来被7月的指数弱势震荡所验证,在此期间行情基本上围绕着低位股叠加能源,低位股叠加新题材,低位股叠加中报超预期这三种板块短线轮动。

但赵媛媛认为,随着7月底政治局会议的政策基调明确、美联储加息靴子落地和疫情接下来或得到抑制,市场将围绕新的中期主线重新反弹。届时低位股策略将不再适用,投资者应积极参与领涨板块。如美联储表态明显缓和,或者欧美经济数据进一步走弱,清洁能源产业链将依旧是主线。如疫情边际好转,则应重点关注可选消费。

庄宏东表示,原定全年的经济增长目标,上半年完成度比较差,所以下半年有可能会更大力度托底经济,那么如果经济在刺激下好转,银行的资产质量也会变好,随着各地政府开始介入烂尾楼处置问题,银行股受地产的影响得到缓解,估值修复概率较大。航空行业下半年如果迎来困境反转,带来的套利机会也不小。“当下热门股主要问题就是估值过高,一旦业绩不达预期或者经济衰退概率加大,极容易大幅回调,但冷门股从防守的角度来看,亏钱概率小,一旦业绩业绩好转,反而容易带来预期以外的超额收益”。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐