市场担忧从滞胀到衰退!北上资金二季度先抑后扬,后续如何布局?

来源:国际金融报 2022-07-26 09:23:14

相关数据显示,北上资金在二季度总体呈“先抑后扬”态势。陆股通(沪股通和深股通)在二季度累计净流入961亿元,逆转了今年一季度净流出243亿元的态势。

业内人士告诉《国际金融报》记者,考虑到A股市场已迅速反弹至3月初的股价水平,市场或许在很大程度上已将重新开放和政策支持加码反映在了股价中,倾向于认为市场可能在短期进入阶段性盘整。

国际金融协会(IIF)经济学家Jonathan Fortun表示,未来数月多个因素将影响全球资金流动,其中全球通胀见顶时间、中国经济发展前景将是两大焦点。若中国经济持续稳健增长,更多资本将流入A股与人民币债券,作为对冲全球经济衰退风险的重要避险举措。

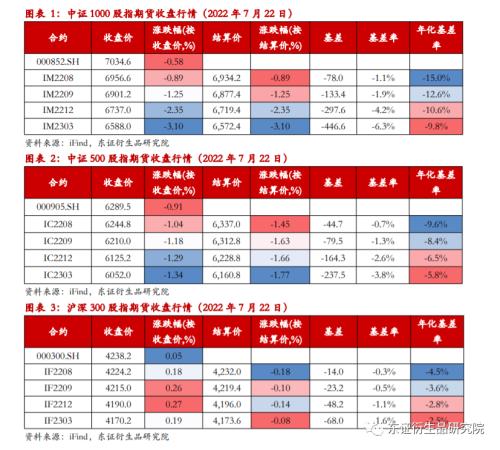

可以看到,6月中下旬以来,大宗商品普跌、主要经济体股市震荡调整、长债利率回落等,似乎显示全球市场定价逻辑转向对经济“衰退”的担忧。

那么,如何看待本轮经济“滞胀”(停滞性通货膨胀)到“衰退”的切换点?市场预期方面有何变化?

看重盈利增长稳定

数据显示,北上资金在二季度“先抑后扬”。陆股通在二季度累计净流入961亿元,逆转了今年一季度净流出243亿元的态势。北上资金净流入主要集中在疫情反复得到有效控制且上海进入全面恢复阶段的6月,单月净流入累计达730亿元。

有资管从业人士告诉记者,公募在二季度的行业配置上倾向于具有盈利稳定性和可预见性或受益于政策扶持的板块。具体来看,二季度公募对饮料制造和电气设备的大幅加仓使其成为最超配的两个行业。

总体来看,国内公募基金在二季度逆转了一季度的防御态势,体现在减仓科技和具有防御性的银行,并加仓部分最具盈利增长稳定性和可预见性的热门“赛道股”。

另一方面,瑞银证券方面表示,由于市场参与者普遍预计PPI(生产价格指数)通胀周期或已见顶,公募在二季度对材料和能源板块的配置大致环比持平,仅有与新能源关联度较高的有色金属获得了一定程度的加仓。此外,虽然房地产政策持续放松,但行业基本面趋弱制约了公募的仓位。

值得注意的是,公募基金对大消费板块内不同行业的配置策略出现分化,总体表现为追逐基本面最为稳健的白酒,并逢低布局休闲服务,但对家用电器和医药生物仍持谨慎态度。

瑞银证券中国股票策略分析师孟磊告诉记者,分行业来看,北上投资者加仓了半导体、材料、资本货物和食品饮料。全球投资者近期加仓新能源和食品饮料,显示其对盈利增长稳定性的追逐与国内公募基金类似。不过,国内外投资者在科技和银行板块的投资操作上有所分歧。

投资机遇关注方向

孟磊认为,考虑到A股市场已迅速反弹至3月初的股价水平,市场或许在很大程度上已将重新开放和政策支持加码反映在了股价中,倾向于认为市场可能在短期进入阶段性盘整。

“基准情景下,我们预计普遍性的盈利预期下调可能在三季度末接近尾声,届时市场有望迎来更为明显的估值提升。”孟磊分析称,因此,未来两个月内可能的市场回调或将提供具有吸引力的投资机会。

记者了解到,展望下半年,在风格上,相较于价值股,瑞银略青睐成长股,倾向于具备较强的盈利可预见性、稳健的定价能力且受益于政策利好的行业。具体来看,建议超配的方向包括食品饮料、动力电池、可再生能源和国防军工。

富达国际亚太区股票研究主管缪子美表示,中国股市在6月的出众表现显示出中国市场的韧性,监管机构的支持态度也有助于改善投资者情绪。随着监管环境趋向稳定,以及推动全球一体化及合作的努力持续深入,这有望进一步提振投资者情绪。

“尽管我们预计市场短期内仍会出现波动,但同时也有不少行业正浮现投资机遇,特别是可受益于国家优惠政策的汽车板块、新能源以及新基建行业。”缪子美进一步指出。

此外,银科控股首席经济学家夏春指出,市场开始意识到,人民币债券在剔除通胀与汇率因素后,仍具有较高吸引力,下半年这些资本或将重新加仓人民币债券。若美联储受制美国经济衰退风险加大而放缓加息步伐,美元指数将冲高回落,全球套利资本又将重新返回新兴市场,而中国无疑是他们的投资首选。

“衰退交易”操之过急?

国金证券(行情600109,诊股)首席经济学家赵伟认为,油价为代表的能源价格与实际供需的“脱钩”,以及韧性的经济数据、高涨的通胀指标,显示“衰退交易”似乎操之过急。当前原油市场对衰退预期的定价,隐含对接下来出行旺季出行需求的预期,较5月下降或超6%,这与出行监测大幅背离。

可以看到,与过往衰退交易中油价走势相比,本轮市场更为“纠结”。而近期油价隐含波动率的攀升,同样显现了市场对于衰退交易的疑虑。

赵伟进一步指出,本轮经济“滞胀”到“衰退”的切换,或始于冬春之交;短期,市场预期或仍有反复。领先指标指向,美国步入“衰退”的时点或在今年底至明年初,且“硬着陆”风险显著抬升,市场影响不容忽视。

结合全球大通胀的背景,未来一段时期,海外经济、市场预期的稳定性依然较差,预期反复在所难免。这一过程中,美股或将维持弱势,而美元的强势表现则可能得到延续。

展望第三季度,富达国际认为,需要对经济“硬着陆”程度进行关注。随着通胀在第二季度持续上升,经济逐步趋向“硬着陆”,而市场的关注焦点也变成了“硬着陆”的严重程度。

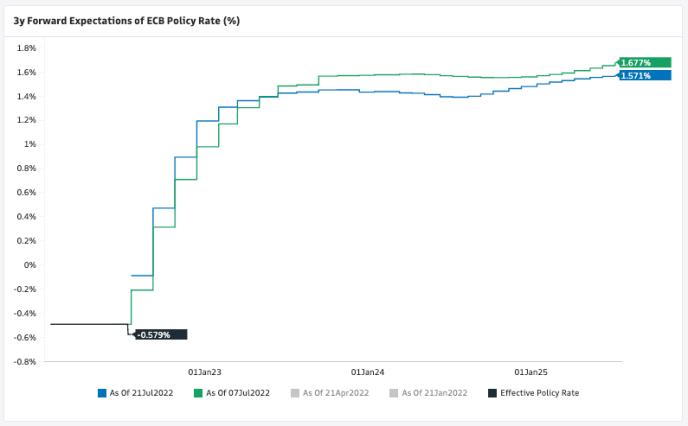

而美联储决定以行动实践其鹰派言论则标志了此次经济着陆的转向,美联储在第二季度加大加息力度,并可能会在本周再次加息75个基点。由于俄乌冲突对欧洲经济的影响越来越大,区内经济陷入衰退的风险持续增加,欧洲央行和英国央行可能会采取相对温和的加息步伐。

尽管如此,全球经济增长所面临的风险显而易见。据悉,富达已将预测经济“硬着陆”的可能性由35%提升至60%。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐