基金行业再迎重磅文件,A股或将迎来转折点

来源:ETF进化论 2022-06-12 13:22:13

公募基金行业再迎重磅文件!

6月10日晚,中国证券投资基金业协会发布《基金管理公司绩效考核与薪酬管理指引》,提出绩效考核与薪酬管理应遵循的四项原则,同时对薪酬结构、薪酬支付、绩效考核、薪酬内控管理等方面提出了具体要求。

1

公募基金薪酬改革四大看点

《指引》有四条关键信息:

1.基金公司绩效薪酬递延支付期限不少于3年,递延支付速度应当不快于等分比例;

2.绩效薪酬递延支付制度适用人员范围包括但不限于董事长、高级管理人员、主要业务部门负责人、分支机构负责人和核心业务人员。其中,高级管理人员、基金经理等关键岗位人员递延支付的金额原则上不少于40%;

3.高级管理人员、主要业务部门负责人应当将不少于当年绩效薪酬的20%购买本公司管理的公募基金,其中购买权益类基金不得低于50%,但是公司无权益类基金等情形除外;基金经理应当将不少于当年绩效薪酬的30%购买本公司管理的公募基金,并应当优先购买本人管理的公募基金,但是由于其管理的基金处于封闭期等原因无法购买的除外;

4.基金公司不得将规模排名、管理费收入、短期业绩等作为薪酬考核的主要依据。

《指引》自发布之日起施行,基金管理公司应当在2022年12月20日前对现有绩效考核和薪酬管理工作进行调整和完善。

简单概括,通过一系列制度,让基金公司、基金经理的利益和把基金持有人利益深度绑定,促进行业长期健康发展。

在当下这个时点,这份文件来得很重磅,对市场风格乃至整个股市长远发展有非常深刻的影响…

中国资本市场当下正处于繁荣和创新的新起点,面临的一些问题与美股市场的发展历史有着很高的相似之处。以美国的历史作为指南针(行情300803,诊股),能够带我们穿越迷雾。

2 美股牛短熊长的根基

针对公募基金经理薪酬问题,在2019年,美国《金融杂志》研究专门过美国共同基金经理的薪酬制度。通过研究基金经理薪酬合同,得出美国共同基金薪酬结构的变化大体上符合最优方案。美国共同基金经理薪酬是怎样的?

首先,几乎所有的样本基金报告称其基金经理获得的是可变奖金类型的薪酬,而不是固定薪酬。其次,79%的样本的基金薪酬中的奖金部分与基金的投资业绩明确挂钩,绩效考核窗口为1季度至10年不等,平均考核期约为3年。

再者,约一半的案例中,基金经理的奖金与投资顾问的盈利能力直接挂钩;样本基金中,只有19.6%的基金根据资产管理规模情况决定基金经理薪酬;最后,约有30%的样本基金存在递延薪酬。

就这样,一个投资品种就崛起了…

美国基金产品包括共同基金(类似于国内的公募基金)、封闭式基金、ETF、单位信托等四大品类,是美国股票市场、商业票据和市政债的最大投资者。

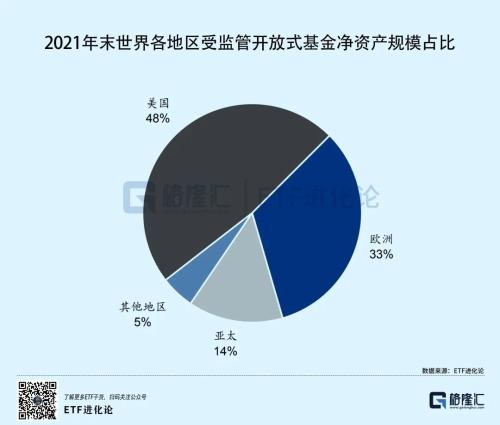

根据2021年度ICI报告,截至2021年,美国注册制共同基金和ETF指数型基金总资产高达34.2万亿美元,占全球公募资产的48%。

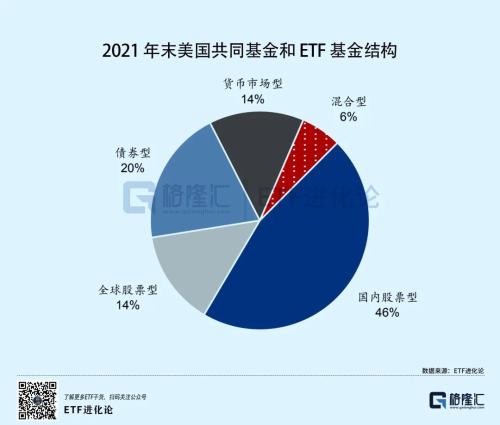

美国共同基金的主体为长期基金,其中股票型基金占比最高,占全美共同基金规模的60%(国内股票型46%+全球股票型14%),债券型基金占20%,货币市场基金、混合型基金与其他类型基金占20%。

共同基金在美国基金市场一直占据2021年,美国共同基金资产净额达26.9万亿美元,其中家庭型投资者稳占主导,持有其中23.7万亿美元的资产,占比高达88%。

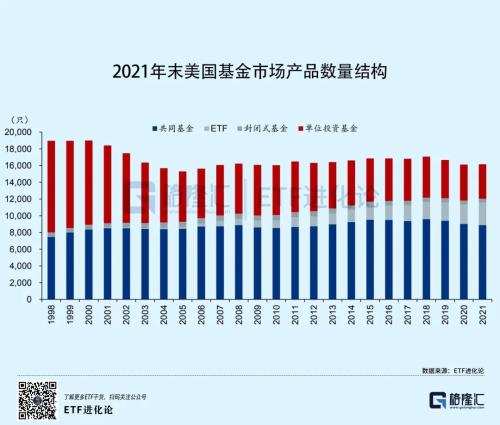

截至2021年末,美国基金市场中共有16150只注册基金,比2020年增加了23只,数量有所提升,且结构发生调整:共同基金数量由9027只下降至8887只;ETF基金由2269只上升至2690只;单位投资基金(UIT)数量由2020年的4310只下降至4112只;封闭式基金数量由494只下降至461只。

明显可以看到,共同基金数量相对稳定,其余都出现了明显缩减,而ETF基金资产则是逆势增长,集中度持续提升。

基金制度完善,市场定价高效,投资者能获得行业发展的业绩红利,钱流到了该流到的地方,使得波动率降低,美股呈现了熊短牛长格局。

3

A股暗流涌动

近五年来伴随资本市场发展,国内公募基金资产净值增长迅猛,由2017年的11.6万亿元翻倍增长至2021年的25.3万亿元。

国内公募基金公司最新数据是149家,从行业集中度来看,近五年CR5占比较高一直在25%左右,呈下降趋势,10-20名竞争激烈且占比逐年提升。

近年来,头部基金公司虽然整体较稳定,但由于各公司战略和发展重心不同,不乏异军突起者。易方达第一,天弘借助余额宝货币基金庞大份额排前二。

除天弘的货币基金极具特色外,华夏基金和国泰基金的指数+ETF被动基金也为公司分别贡献了5227亿和2219亿规模,占比达53%和43%。广发、汇添富、富国抓住2019年牛市机会,分别由2017年的第12名、11名、15名跃升至3、7、8名。

财富大迁徙时代,居民可投资资产增长叠加优质资产繁荣,共同推动财富市场蓬勃发展,241万亿的居民资产规模,奠定资管赛道长坡厚雪的优质基础。基金公司百舸争流,侧畔千帆,谁也不想被时代淘汰。

今年4月26日,证监会发布关于加快推进公募基金行业高质量发展的意见提出,着力提升投研核心能力,扭转过度依赖“明星基金经理”的发展模式。周五晚,绩效考核与薪酬管理出台。

这些举措都是逐步与国际接轨,对市场深刻长远的影响体现在三方面。

1.加速市场定价合理化。如果考核期很短,即使有些基金经理投资方法是对的,但因为短期落后于市场,最终迫于考核压力,只能放弃独立思考,加入追逐趋势的队伍。而这个时候,经常是周期最高点,毕竟最不看好的人都不得不加入这个趋势,意味着后续接力盘已经枯竭。

2.投资风格从博弈思维转向业绩导向。考核期长了,大家思考的出发点一定是长期,如果长期没有业绩,即便短期趋势再强也不可持续,当大部分人都看业绩,市场就会变得高效,不合理的定价机会就会变少。

3.跑赢指数越来越难。市场变得高效,大部分人就很难跑赢指数ETF,美股大佬们,比如达利欧等对冲基金巨头,重仓品种都经常出现ETF。而普通投资者更要重视这个趋势,一个国家和行业的发展,最终红利肯定是落实到指数上,因为个股总会存在价值毁灭的风险。

从美国市场的发展路径看,基金巨头管理的共同基金中的ETF基金资产,集中度持续提升,想必ETF也是未来国内基金公司发展的方向。

作为普通投资者,审时度势也是必修课。随着市场定价机制的成熟,不合理的个股定价机会越来越稀少,未来对行业的研究远比个股的研究更重要,指数基金投资想必也会越来越成为主流。

一个新时代正在到来。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐