集中度管理满半年 涉房贷款压降成趋势

来源:金融界网 2021-09-13 12:23:22

为了进一步落实长效机制、实施好房地产金融审慎管理制度的要求,房地产贷款集中度管理制度于去年底建立。实施半年,取得了怎样的进展?实施效果如何?给房企带来了怎样的影响?以上问题值得关注。

贝壳研究院策略分析师张洋子表示,从新规落实情况来看,半年以来房地产贷款余额保持平稳,增速显著回落。增量低于同期,且占同期各项贷款增量比重下降。个人购房贷款余额虽然处于高位,一季度增速上升,但二季度已有所降低。新规政策效果开始显现,信贷结构持续优化,对实体经济薄弱环节支持力度进一步提升,且对于“稳房价”具有积极意义。多数大中型银行半年考达标,涉房贷款态度普遍审慎,下半年压降压力或较上半年有所缓解;从新规对房企的影响来看,开发贷余额存量规模下降,增速继续保持回落趋势。叠加发债紧缩和信托新规实施效果,房企近期主要融资渠道进一步收紧。

房贷集中度管理制度实施,旨在提升金融体系韧性和稳健性

央行、银保监会于2020年12月31日正式发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,要求建立银行业金融机构房地产贷款集中度管理制度,对房地产贷款余额及个人住房贷款余额设置上限,对超出管理规定要求的银行设置过渡期以进行贷款规模调整,提高金融体系韧性和稳健性,促进房地产市场平稳健康发展。

其中,房地产贷款占比是指,银行业金融机构房地产贷款余额占该机构人民币各项贷款余额的比例;个人住房贷款占比是指,个人住房贷款余额占该机构人民币各项贷款余额的比例。计算公式为:

房地产贷款占比=房地产贷款余额/人民币各项贷款余额×100%

个人住房贷款占比=个人住房贷款余额/人民币各项贷款余额×100%

涉房贷款增速增量持续压降,新规政策效果开始显现

1. 涉房贷款增速持续下降

从央行公布的金融机构贷款投向统计数据来看,截至2021年上半年末,全国主要金融机构(含外资)房地产贷款余额50.8万亿元,同比增长9.5%,增速较3月末低1.4个百分点,低于各项贷款增速2.8个百分点,比上年末增速低2.2个百分点。

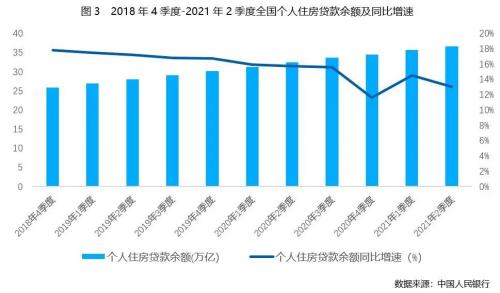

个人住房贷款余额方面,截至2021年上半年末,我国个人住房贷款余额为36.6万亿元,占全部信贷余额的19.72%。上半年同比增速从2018年第四季度开始持续下降,2021年第一季度小幅回升后,第二季度继续下降至13.0%,增速比上年末回落1.6个百分点。

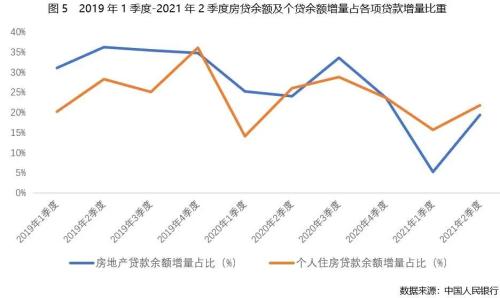

2、涉房贷款增量继续收缩

上半年房地产贷款增加2.42万亿元,占同期各项贷款增量的18.9%,比去年上半年水平低5.83个百分点,且2021年第一、二季度增量值均明显低于2019年和2020年同期;个人住房贷款余额增量方面,增量值为2.1万亿元,较去年上半年下降0.2万亿元,占同期各项贷款增量比重较去年变化不大。2021年二季度增量则分别低于2019年和2020年同期。

3、银行信贷对重点领域和薄弱环节的支持力度进一步加强

在新规引导下,银行信贷结构持续优化。商业银行把更多的精力放到了支持制造业、三农、小微企业、绿色发展、战略新兴产业等重点领域和薄弱环节。6月末,制造业中长期贷款增速为41.6%,连续4个月超过40%。其中,高技术制造业中长期贷款同比增长达46.3%。普惠小微贷款余额17.7万亿元,同比增长31%,比2020年末高4个百分点。

4、新规对于“稳房价”具有积极意义

通过统计方法实证检验,2018年四季度至2021年二季度涉房贷款占人民币贷款比重与70个大中城市新建商品住宅价格同比的皮尔逊相关系数达到0.5,相关性较高。根据这一趋势,房贷集中度管理制度管理的常态化,有利于使房价更趋于平稳。长远来看,新规有助于调节市场供求,抑制房地产投机,稳定金融市场、土地市场预期,健全市场化、法治化的房地产金融管理规则。

多数大中型银行半年考达标,涉房贷款态度普遍审慎

1、多数大中型银行半年考达标

新规实施以来,中资大中型银行对房地产相关贷款继续保持审慎态度。根据各上市银行2021年中报数据,截至2021年6月末,18家样本银行中,共有15家银行房地产贷款余额占比符合监管要求,仅3家不符合要求。其中,第一档中资大型银行房地产贷款余额占比均符合监管要求。13家银行个人住房贷款余额占比符合监管要求,5家不符合要求。2020年12月末,房地产贷款余额占比和个贷余额占比合规银行数则分别为15家和12家。二者比较来看,本年度银行合规情况继续保持稳定。

根据各上市银行2021年中报数据,相比去年末,多数超标银行的两项贷款余额占比有所压降。房地产贷款余额占比方面,北京银行(行情601169,诊股)和招商银行(行情600036,诊股)分别下降1.8%和0.9%;个人住房贷款余额占比方面,第一档中资大型银行中,中国建设银行和中国邮政储蓄银行分别下降1.1%和0.6%。第二档中资中型银行中,中信银行(行情601998,诊股)涉房贷款占比回落并符合新规,北京银行压降1.1%,兴业银行(行情601166,诊股)和招商银行也分别下调0.7%和0.6%。以上银行涉房类贷款下降,一方面反映了银行业高度重视监管合规,另一方面也表现出银行业对高杠杆房企信贷风险的积极防范态度。

值得注意的是,新规对超出管理规定要求的银行设置过渡期,以进行贷款规模调整。2020年12月末,银行业金融机构房地产贷款占比、个人住房贷款占比超出管理要求2%以内的,业务调整过渡期为2年;超出2%以上的,业务调整过渡期为4年。超标银行虽然完成压降存在一定压力,但整改时间较为宽裕。

2、大中型银行下半年压降压力或较上半年有所缓解

在2021年上半年和2020年末数据基础上,对下半年一二档大中型银行落实房地产贷款集中度新规,所需的压降幅度进行测算。提出以下前提假设:个人住房贷款占比和涉房贷款占比超限银行将会在规定的过渡期内线性完成压降。

以中国建设银行为例,2020年12月末个人住房贷款占比34.9%,超标2.4%。假定在4年过渡期内匀速压降,每年需压降0.6%,则本年度目标值可以设定为33.1%。上半年个人住房贷款占比33.8%,压降1.1%,“超出值”1.3%(如为负值,代表距离标准尚有空间)。“完成度”达到183%,表示该银行上半年已超额完成全年压降目标。

测算结果发现:第一,大多数大中型银行涉房贷款占比和个人住房贷款占比低于上限,占比较低的银行可能有增长空间;第二,多数超标银行上半年两项指标的压降完成度已超过目标值的50%,部分银行完成度超过100%,超额完成全年目标。其中,个人住房贷款压降完成度较高,对商品房销售存在一定利好,或有助于部分房企加快资金周转速度。

房企开发贷增速下降,主要融资渠道继续收紧

随着 “三道红线”、房地产贷款集中度管理等金融审慎制度的建立和实施,房企外源性融资受到严控。今年上半年,银行业对新增开发贷的发放更为审慎,收紧力度进一步加大。前两季度,住房开发贷款余额分别为9.5和9.4万亿元。自2018年第4季度以来,开发贷余额增速已经连续11个季度下降,且存在加速下滑趋势。至2021年2季度,增速已下降至3.4%,较3月末低2.4个百分点。

强监管的效果同样体现在其他融资渠道上。债券融资方面,根据贝壳研究院统计,2021年1-8月房企境内外债券融资累计约6999亿元,较2020年同比下降21%,金额规模减少1817亿元。前8月累计增速较前7月加速下滑,2021年1-8月发债规模占比2020年全年约58%。信托融资方面,限制“非标”,严管“通道”的效果逐步显现,投向房地产的信托资金余额已经连续7个季度下滑。8月新增投向房地产业信托规模创今年来新低,降至420.96亿元。在政策叠加作用下,未来房企融资渠道或将保持收紧态势。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐