广发策略:上月外资大幅流出,增持周期与制造

来源:金融界 2022-04-20 16:23:48

报告摘要

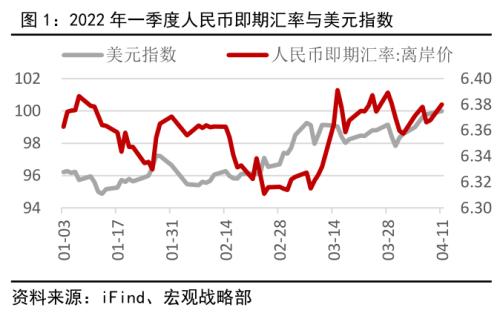

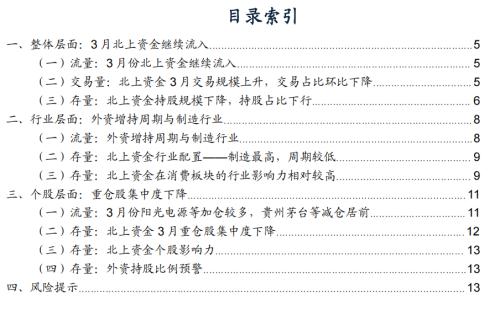

●3月份北上资金大幅流出

流量:北上资金3月份净流出451亿元,为2020年10月以来的首次净流出,且净流出规模为2020年4月以来最大值。自2020年11月初起,北上资金连续十六个月净流入后首次净流出,累计净流入规模为5230亿元。北上资金3月份净流出451亿元,2022年前三个月累计净流出243亿元,与2021年同期累计净流入999亿元相比减少124%,为2017年以来同期累计净流出规模最大的一年。

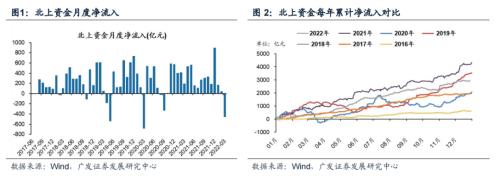

交易量:3月份北上资金日均交易额从984亿元上升至1030亿元,交易占比环比下降约0.23个百分点。

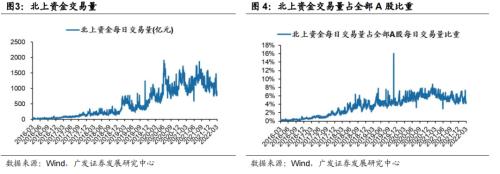

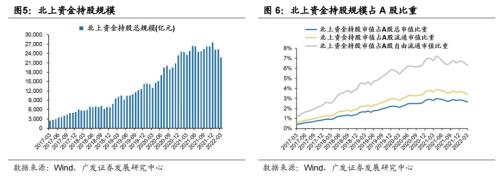

存量:3月份北上资金持股规模相比2月份下降约10%,持股占A股比重与2月份相比下降约0.10%。

●行业层面:外资增持周期与制造行业

流量:从绝对规模来看,3月份北上资金行业总体净流出。净流入前五行业为有色金属、电力设备、农林牧渔、建筑装饰、公用事业。净流出前五行业为食品饮料、非银金融、医药生物、计算机、汽车。从相对规模来看,3月份北上资金净流入相对占比前五名行业是有色金属(3.37‰)、美容护理(2.35‰)、农林牧渔(2.19‰)、建筑装饰(2.07‰)、电力设备(0.88‰)。

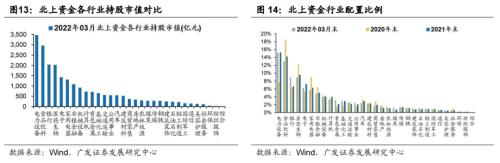

存量-行业配置:3月末北上资金持股前五行业分别为电力设备、食品饮料、银行、医药生物、电子。和2月份的前五行业相比,银行从第四名上升至第三名,医药生物从第三名下降至第四名。

存量-行业影响力:北上资金在家电的持股占自由流通市值之比约为16.19%,相比2月份的17.17%有所下降。

●个股层面分析:详见正式外发报告。

●风险提示:国内外疫情控制反复、经济增长低于预期,海外不确定。

报告正文

一、整体层面:3月北上资金大幅流出

1.1流量:3月份北上资金大幅流出

北上资金3月份净流出451亿元,为2020年10月以来的首次净流出,且净流出规模为2020年4月以来最大值。自2020年11月初起,北上资金连续十六个月净流入后首次净流出,累计净流入规模为5230亿元。北上资金3月份净流出451亿元,与2月份净流入40亿元相比减少1233%。

2022年前三个月累计净流出243亿元,与2021年同期累计净流入999亿元相比减少124%,为2017年以来同期累计净流出规模最大的一年。

1.2交易量:北上资金3月交易规模上升,交易占比环比下降

3月份北上资金日均交易额从984亿元上升至1030亿元,交易占比环比下降约0.23个百分点。在3月份A股日交易额上升的背景下,北上资金交易额同步上升,北上资金日均交易额从2月份的984亿元上升至1030亿元,全部A股日均交易额由9410亿元上升至10139亿元;3月北上资金日均交易额占全部A股日均交易额比重为5.04%,相比2月份的5.27%下降约0.23个百分点。

[1]注:按惯例北上资金交易额为双边口径,A股交易额为单边口径,计算交易占比时已统一为双边口径。

1.3存量:北上资金持股规模下降,持股占比下行

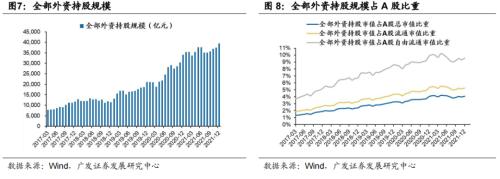

3月份北上资金持股规模相比2月份下降约10%,持股占A股比重与2月份相比下降约0.10%。3月北上资金持股规模下降的主要原因在于所持股票下降。3月上证指数收跌6.83%,北上资金持股规模较大的电力设备、食品饮料等行业均有不同幅度的下跌。北上持股规模由2月末的25340亿元下降至3月末的22796亿元,下降约10%。北上资金持股规模下降的同时,其持股占比同步下行,总市值口径下,3月末北上资金持股占比为2.64%,相对于2月末的2.74%下降0.10%。全部外资主要包括北上资金和QFII/RQFII,以全部外资口径来看,截至21年12月末,全部外资持股市值占A股总市值比重已达4.09%。

截至21年12月末,全部外资持股中北上资金占比近七成,QFII/RQFII占比约三成。全部外资主要包括北上资金和QFII/RQFII。因央行口径的全部外资持股数据只更新至21年12月末,此处以21年12月末数据为基准。21年12月末全部外资持股规模约为3.94万亿元,其中70%为北上资金,30%为QFII/RQFII,北上资金占据主导。

二、行业层面:外资增持周期与制造行业

2.1流量:外资增持周期与制造行业

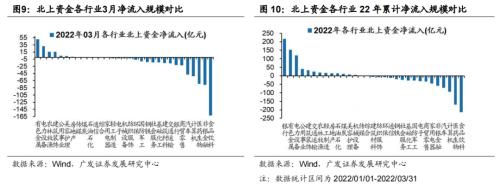

3月份北上资金行业总体净流出。净流入前五行业为有色金属、电力设备、农林牧渔、建筑装饰、公用事业。净流出前五行业为食品饮料、非银金融、医药生物、计算机、汽车。

3月周期行业流入幅度居前,其中有色金属、公用事业分别净流入51亿元和4亿元,居净流入行业第一、五名。制造行业中,电力设备获得较大幅度外资增持,净流入31元,居净流入行业第二名。而食品饮料行业大幅净流出162亿元,位居净流出行业第一。

从相对视角看,3月份北上资金净流入相对占比靠前行业为有色金属、美容护理、农林牧渔、建筑装饰、电力设备。我们采用该行业北上资金净流入规模与该行业自由流通市值之比来衡量相对占比。3月份北上资金净流入相对占比前五名行业是有色金属(3.37‰)、美容护理(2.35‰)、农林牧渔(2.19‰)、建筑装饰(2.07‰)、电力设备(0.88‰)。

2022年前三个月累计净流入前五的行业为银行、有色金属、电力设备、公用事业、建筑装饰。净流出前五的行业为食品饮料、医药生物、计算机、汽车、非银金融。其中银行行业22年1月首次超过自2020年9月起连续排名第一的电力设备行业后,继续保持全年累计流入规模首位。

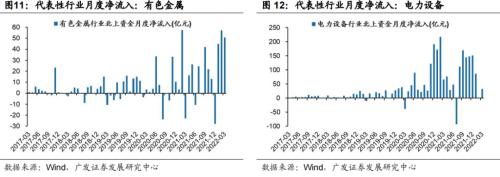

代表性行业中,有色金属行业3月净流入51亿元,自2022年1月以来持续净流入;电力设备行业3月净流入32亿元,自2021年8月以来持续净流入,3月净流入规模为在31个申万一级行业中排名第二。

2.2存量:北上资金行业配置——制造最高,周期较低

3月末北上资金持股前五行业分别为电力设备、食品饮料、银行、医药生物、电子。和2月份的前五行业相比,银行从第四名上升至第三名,医药生物从第三名下降至第四名。将北上资金持股视为一个整体,其中电力设备行业北上资金持股规模达到3466亿元,行业配置比例为15.22%,相比2月末的15.17%有所上升,位居行业第一。行业配置比例后五行业分别为综合、纺织服饰、环保、社会服务、美容护理。

2.3存量:北上资金在消费板块的行业影响力相对较高

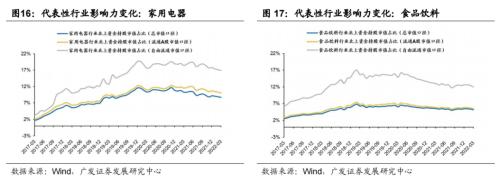

截至3月末,自由流通市值口径下北上资金行业影响力最大的五个行业分别是家用电器、食品饮料、建筑材料、电力设备和美容护理,与2月相比,美容护理从第六名上升至第五名,商贸零售从第五名下降至第七名。用某行业北上资金持仓市值占该行业市值之比表征北上资金影响力,其中市值包括总市值、流通A股市值和自由流通市值三个口径。按自由流通市值口径,北上资金行业影响力最大行业是家电,北上资金在家电的持股占自由流通市值之比约为16.19%,相比2月份的17.17%有所下降。北上资金影响力较小的行业是综合、纺织服饰、环保、国防军工、通信等,其北上资金持股占自由流通市值之比均在3%以下。

代表性行业中,3月份北上资金对家用电器影响力下降、对食品饮料影响力下降。北上资金持股规模占家电行业自由流通市值比重由17.17%下降至16.91%,该比例在各行业中仍保持首位。食品饮料行业该比重则是由原来的12.42%下降至11.92%,依然保持北上资金影响力第二大行业。

三、个股层面:重仓股集中度下降

详见正式外发报告

四、风险提示

国内外疫情控制反复、经济增长低于预期,海外不确定。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐