浙商宏观李超:外汇准备金率提高收缩美元流动性

来源:金融界网 2021-06-01 11:22:34

文 |浙商证券(行情601878,诊股)首席经济学家 李超 / 孙欧

内容摘要

>> 核心观点

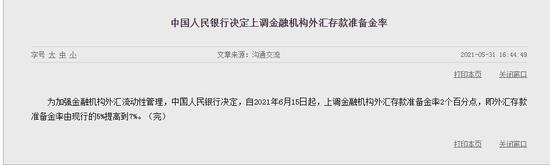

5月31日央行发布公告,为加强金融机构外汇流动性管理,中国人民银行决定,自2021年6月15日起,上调金融机构外汇存款准备金率2个百分点,即外汇存款准备金率由现行的5%提高到7%。我们认为外汇准备金率提高收缩美元流动性,意在缓解人民币升值压力,避免银行可能的结汇行为对央行流动性调控节奏构成扰动,对于人民币汇率走势,我们坚持人民币对美元汇率应长期乐观短期谨慎的观点。

>> 外汇准备金率提高收缩美元流动性

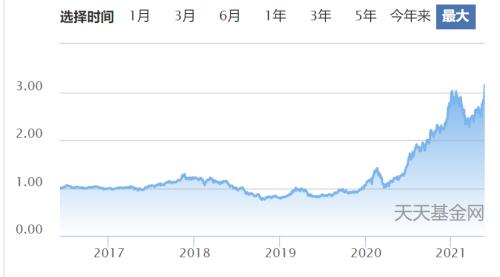

外汇存款准备金政策也是我国货币政策的重要工具。我们认为央行上调外汇存款准备金率意在收缩金融机构美元流动性,抑制外汇贷款的过快增长,缓解人民币升值预期下外汇流入压力和人民币升值压力。去年6月以来,我国金融机构的外汇存款大幅上升,截至2021年4月,我国外汇存款已由去年5月的7473亿美元上行至1万亿美元,涨幅达33.8%,上调外汇存款准备金率可抑制外汇存款的过快上行。外汇存款准备金率的上一次调整是2007年5月由4%上调至5%,本次调整虽然冻结的流动性不多,结合4月末1万亿美元的外汇存款余额,上调存款准备金率2个百分点,约冻结200亿美元流动性,但此举向市场主体发出了紧缩信号,信号意义和预期引导意义较强。

>> 央行也意在避免银行大量结汇推升外汇占款

去年以来我国贸易顺差走高,实体部门结汇率稳定的情况下,结汇规模大幅增加,大量外汇停留在银行体系,但并未有效结汇至中央银行,外汇占款维持基本稳定,每月保持小幅上下波动,没有大幅增长。央行提高外汇存款准备金率,将更多的外汇锁定在银行手中,考虑到货币乘数效应,我们认为此举在缓解外汇存款大幅上行的同时,也可避免央行被动接受银行向央行的结汇进而推升外汇占款、投放基础货币的情况。我们认为央行当前保持银行间体系流动性合理充裕,若外汇占款增加被动投放流动性,可能扰动整体调控节奏。

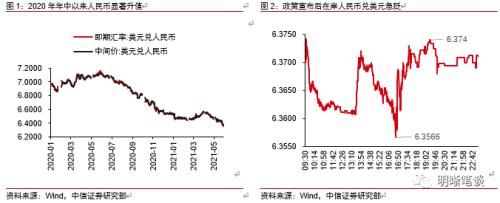

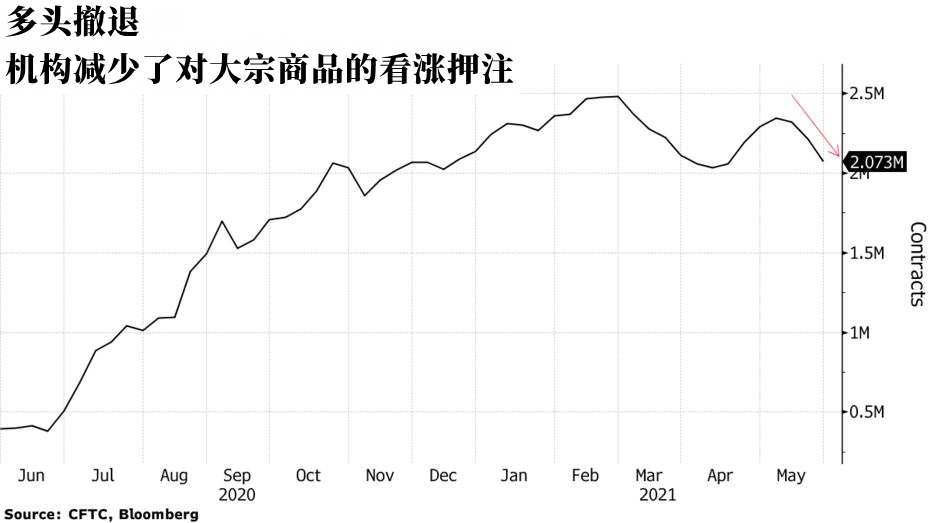

>> 继续提示人民币兑美元汇率短期谨慎

近日重要会议和监管部门对汇率问题多次表态。5月21日,国务院金融稳定发展委员会召开第五十一次会议,要求进一步推动利率汇率市场化改革,保持人民币汇率在合理均衡水平上的基本稳定。5月23日,央行副行长刘国强就人民币汇率问题答记者问指出,人民银行完善以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度,这一制度在当前和未来一段时期都是适合中国的汇率制度安排。5月27日,全国外汇市场自律机制第七次工作会议提出,不要赌人民币汇率升值或贬值,久赌必输。我们在5月27日发布的报告《人民币应长期乐观短期谨慎》中提示人民币兑美元汇率短期持谨慎观点,下半年需关注海外两大利空因素对人民币兑美元汇率的扰动。一是疫情后美国宽松货币政策的退出可能带动美元阶段性走强,继而扰动人民币汇率。二是中美短期博弈升温可能成为扰动人民币汇率的潜在利空因素。

>> 我们对人民币兑美元汇率走势长期乐观,预计有8年升值周期

随着人民币汇率形成机制逐步市场化,人民币兑美元汇率的长期走势与美元指数相关度不断增强,两者历史走势密切相关,美元指数上行、下行对应人民币兑美元汇率贬值、升值,两者较少出现背离。而美元周期决定于生产要素在美国与新兴市场的对比,我国劳动力要素相对于美国的科技和资本要素略占上风,这决定了中长期人民币相对美元是渐进升值的趋势。从美元周期看,过去美国周期大致呈现出7年升值,10年贬值的长周期特征,本轮美元贬值周期已开启2-3年,因此中长期看,人民币对美元将因中国在全球的劳动力占优仍有8年左右升值周期。

风险提示

汇率持续升值使得市场主体形成一致预期,热钱涌入扰动国内流动性调控机制,汇率升值冲击经济基本面