市场大幅震荡,下半年怎么走?公募基金密集发声

来源:中国基金报 2022-07-17 20:22:30

随着疫情恢复性行情的动力逐渐减弱,市场近期迎来震荡调整。就在刚刚过去的一周,上证指数、深证成指及创业板指等主流市场指数周跌幅分别达到3.81%、3.47%及2.08%。

站在当前时点,如何看待2022年下半场的行情演绎,又如何看待下半年的机会和风险?

近期,多家公募机构或基金经理密集发声,为下半年的投资方向指路。在他们看来,随着稳增长政策步入验证期,下半年行情的驱动力(行情838275,诊股)将更多来自基本面预期修复。不过,经过上半年市场估值调整,下半年A股市场的整体环境会更加友好,后续对行情的期待可以更加积极一些。

下半年A股市场整体环境更加友好

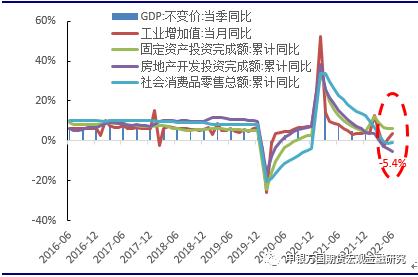

汇丰晋信基金表示,2022年二季度受疫情影响经济承压,从最新的数据来看,经济已逐步从疫情冲击中修复,随着稳增长政策逐步见效,下半年中国经济有望率先复苏。

“A股指数层面,大概率仍将维持区间震荡,且波动可能会大于2021年。但在上半年市场估值整体回落之后,后续对行情的期待可以更加积极一些。” 汇丰晋信基金认为,目前A股风险溢价水平仍在历史相对高位,显示当前仍是中长期配置A股的较好时机。随着三季度疫情后经济修复,企业盈利改善,市场仍有望处于相对友好的环境中。

财通基金认为,伴随国内疫情防控取得成效,一揽子稳增长政策逐步见效,下半年我国经济将拾级而上。随着今年以来“稳增长”政策密集落地后步入观察期,下半年政策重心有望倾斜至“促消费”领域。地缘政治风险与美联储政策收紧带来的全球滞胀风险或是下半年投资面临最大的不确定性之一。

当下来看,财通基金认为,5-6月的A股反弹更多来自风险偏好带来的超跌修复,随着稳增长政策步入验证期,下半年行情的驱动力将更多来自基本面预期修复。从分母端来看,通胀的回升叠加海内外政策周期的分化,使得国内利率下行空间有限;分子端来看,中国经济向上修复,但弹性有限,A股盈利仍然处于下行周期,把握确定性的结构性机会更为重要。

中信保诚基金权益投资部也给出了观点:疫情对于经济的拖累有望逐步缓和、决策层持续推动稳增长政策落地、海外货币收紧节奏放缓,市场可能企稳回暖。2022年A股盈利有可能在二季度“出现深坑”形成盈利底,随后在稳增长政策力度加码下逐季改善。而结构上,市场的风格也可能逐步由“稳增长”方向向疫情后修复的消费、高景气的科技成长切换,结构性机会依然较多。

东方基金副总经理、权益投资总监许文波认为,市场经历前期充分调整后,当前所处的位置或已具备较高性价比。在他看来,随着疫情得到有效控制,企业已有序复工复产,盈利端担忧有望逐步消除。金融委维稳已表态托底市场信心,当前市场总量估值和结构估值接近历史底部,在流动性危机缓解后有望能够吸引长期资金流入。后续等待疫情缓和、宽信用落地,稳增长新旧动能并举依然是主要线索。

泰康公募范子铭表示,今年4月底以来的A股市场大幅反弹基本由流动性驱动,在盈利周期尚未见底的情况下,预计未来市场可能会震荡反复。不过,范子铭也指出,预期发酵和政策落地,往往可以驱动市场反弹,但只有经济确认改善,反弹才有望能变成反转。

后市结构性行情仍不乏机会

在汇丰晋信看来,随着后续经济持续复苏,流动性保持合理充裕,风格上可能相对利好成长。同时随着疫情冲击趋弱,消费板块也有望重新占优,预计三季度结构性行情仍不乏机会,包括:景气度持续的通信设备、光伏和军工;受益疫后复苏的医药和食品饮料,以及估值低位的地产链相关板块。

许文波称,今年市场波动性较大,低估值高股息、上游资源品等领域表现出比较好的防御性,这也是市场选择的结果。在市场存在风险的情况下,高估值和成长的不确定的风险被放大,投资者倾向选择确定性;另一方面,俄乌冲突造成全球资源品价格上涨,上游资源品的盈利能力可能提升,也受到投资者的追捧。从抗风险的角度来看,低估值高股息板块和上游资源品行业可能是比较好的方向。

A股方面,财通基金建议关注两条投资主线:1)通胀主线,重点关注受益于通胀和具备安全战略属性的种植业、养殖业、化肥、油气能源等;2)消费复苏主线,把握受益于疫后需求回暖,且具备一定成本传导能力的食品饮料、家电、航空、酒店、旅游等消费行业。港股方面则建议关注:1)疫后迎来复苏的线下经济与出行产业链,包括餐饮、酒店、旅游、航空等;2)平台经济政策压力缓和背景下,估值有修复弹性的互联网企业,包括电商、游戏等。

新华基金联席权益投资总监栾超指出,2022年稳增长超越调结构成为我国经济工作重心,但以碳中和为代表的成长方向仍然是时代主旋律。因此,看好能源价格高涨受益的风电光伏,政府投资主导的军工,还有渗透率仍在加速的新能源车;稳增长方面,看好基建投资需求有上行弹性,同时供给受限的子行业。

范子铭则指出,对于以中游制造为主体的我国/A股,内滞外胀环境是压力最大的宏观组合,如果出现国内复苏+海外衰退组合,将对中游制造更为友好。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐