薛洪言:基本面不会拖累A股

来源:中新经纬 2022-02-24 18:23:52

中新经纬2月24日电 题:基本面不会拖累A股

作者 薛洪言 苏宁金融研究院副院长

开年以来,A股便开启了持续调整模式,除了稳增长板块外,其他多数板块的投资者都在经历账户资金缩水之痛。

资金面:宏观宽松不解近渴

宏观层面稳增长驱动流动性边际向好,市场普遍对A股2022年的表现给予较大期待,但A股开年以来的持续调整,却让预测者大跌眼镜。所谓“货币宽松无熊市”,在1月社融增速大超市场预期,以及开年以来1次降准、1次降MLF(中期借贷便利)、2次降LPR(贷款市场报价利率)的背景下,A股的表现为何还如此不给力呢?

只能说,宏观层面的流动性毕竟不等于A股市场的流动性,流动性传导需要时间,就当前来看,A股市场微观流动性边际恶化,宏观层面宽松“远水不解近渴”。

1、基金募集增速放缓

从这两年的市场看,公募基金和私募基金已成为A股市场最重要的增量资金来源,但2021年A股市场的震荡调整,让基金募集增速明显放缓,基金募集增速的下滑在很大程度上压制着市场表现;而市场表现的低迷,反过来又会加大基金募集难度,形成负反馈循环。

2、基金降仓位,加速市场跌势

在市场调整期间,不仅基金申购增速放缓,基金自身降仓位也会加剧市场跌势。此外,量化投资策略的盛行也在一定程度上加剧了市场波动。很多量化策略强调顺势操作,会强化市场的“追涨杀跌”行为,加剧市场波动。

3、散户投资者热情下降

股民也是A股市场的重要参与者,从融资买入数据不难发现,当前股民的参与热情也在下降。虎年春节后,市场跌幅较大,市场成交量快速萎缩,分母变小使得融资买入占比出现回升态势,但融资买入规模仍处于低位。

基本面&情绪面:不确定因素增多,观望情绪浓厚

从基本面来看,宏观层面GDP增速放缓,稳增长压力较大,在此背景下,市场期待宏观层面的货币宽松,从央行和财政部表态来看,2022年宽松政策可期,从1月份重大基建项目开工、社融增速、部分城市房地产政策边际放松等已现端倪。在此背景下,A股稳增长板块迅速回暖,成为开年以来主要的正收益板块。

但除能源、金融地产、建筑等稳增长板块外,无论是社会服务、商贸零售、家用电器、食品饮料等疫情受损大消费板块,还是芯片、新能源、军工、电子计算机等高景气成长板块,市场表现都难如人意。

就当前市场情绪来看,相对比较复杂,对冲性因素较多,市场尚未形成一致预期。比如从稳增长产业链来说,虽然稳增长的政策已密集出台,但市场对政策效果仍有担心,仍在等待数据验证来判断政策效果。

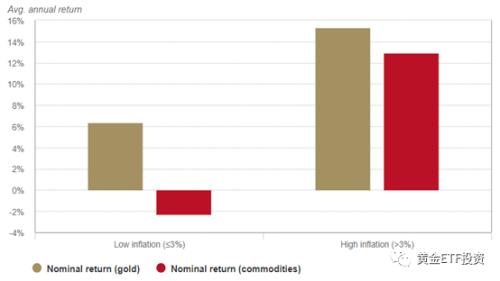

从货币宽松来看,一般认为宽松货币环境利好成长板块,但开年以来恰恰是成长板块跌得最凶。这固然有前期高估值和基本面的因素,更多则是市场担心美联储加息会在一定程度上对冲中国货币宽松效果,并通过汇率波动影响资金进出,进而影响市场的边际流动性。

回归基本面,坚定持有中长期前景向好的优质板块

在市场短期发生较大调整的情况下,投资者有必要追问自己:持仓板块的中长期逻辑还成立吗?如果成立的话,是被削弱了还是强化了?

归根结底,投资应该从基本面出发,从中长期发展前景与当前估值的对比出发。如果中长期逻辑没有发生改变,短期的下跌只会增强投资的潜在吸引力,带来的是加仓机会;而如果短期下跌是市场对中长期逻辑恶化的提前反应,此时投资者才应谨慎对待,在确认逻辑恶化后果断离开。

就当前的A股市场来看,2022年大概率是“流动性宽松、成长性稀缺”的一年。流动性宽松不再赘述,就基本面来看:工业品受PPI(工业生产者出厂价格指数)与CPI(居民消费价格指数)剪刀差仍处于高位影响,全年利润增速大概率触底,不少机构预测零增速;服务业则受疫情扰动和消费低迷影响,盈利水平大概率前低后高,全年整体表现一般。

虽然全年利润增速偏低,但前低后高的结构预示着业绩拐点的来临,即无论是工业品还是服务业,大概率都是前低后高,业绩于年内触底回升,2023年业绩或全面向好。考虑到股票市场会提前反应基本面的变化,所以2022年的A股市场并不悲观,流动性宽松叠加业绩拐点预期,通常对应着较好的市场表现。

也就是说,在未来一两年内,基本面并不会成为A股的拖累,反而是加分因素,尤其是行业板块层面有望亮点频出,而流动性层面也很给力。在这种背景下,市场短期调整带来的更多是加仓机会。(中新经纬APP)

中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编或以其它方式使用。本文不代表中新经纬观点。

责任编辑:宋亚芬

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐