中金:降准兑现,十年期国债利率跌破3%,风格偏向成长

来源:中金策略 2021-07-12 10:22:25

投资研报

【硬核研报】磷资源已成战略性资源!磷酸铁锂重回锂电正极材料主流,需求量持续超预期背景下,这些磷化工产业链龙头有望持续受益(名单)

两部门联手发布重磅利好!IPV6顶层设计规划出炉!概念股要嗨?3只个股最受益(名单)

国产ModelY标续版具有爆款潜质:以价换量再掀风云!两大机构给出3条掘金主线(受益股)

A股发生巨变:尾盘资金大举买入8股均超1亿元!4只个股涨停板遭遇神秘资金抛售(名单)

中金策略 王汉锋 李求索等

上周五央行宣布下调金融机构存款准备金率0.5个百分点,十年期国债利率一度跌破3%,股市成长风格继续偏强。展望后市,下半年“中国增长放缓、美国政策退出”的预期可能不利于价值风格表现,中国宏观稳中走弱,政策稳中趋松的特征,可能更有利于“景气程度高、产业前景相对明确且相对长线”的部分成长主线。结构性估值偏高可能会加大波动,但流动性相对宽裕可能提升市场对估值暂时的容忍度。这种结构分化、偏成长的风格部分类似2013年创业板的独立行情,建议轻指数、重结构、偏成长,业绩期重点关注局部机会,市场可能呈现“成长为主,兼顾周期”特征。

市场回顾:成长风格继续走强

货币政策预期及监管影响投资者风险偏好,部分公司披露的中报业绩预告初步反映景气程度分化,上周各宽基指数和行业表现的分化也在加大。创业板指盘中突破3500点、周涨幅2.3%并接近前期高点,沪深300周跌幅0.2%延续颓势。两市日均成交额明显上升至1.1万亿元左右,北向资金转为净流入83.2亿元。风格和行业来看,成长与偏成长的部分周期风格表现相对较好,消费板块多数弱势调整:有色金属、国防军工和基础化工领涨市场;新能源汽车产业链和半导体继续表现强势;消费者服务、食品饮料、医药、银行、家电、交运等表现不佳。

市场展望:降准兑现,十年期国债利率跌破3%,风格偏向成长

我们从四月初开始提示“偏向成长”并重点提示电动车及科技硬件半导体产业链的机会,这些成长风格在近几个月分化的市场中表现强劲,不少投资者担心估值问题。我们在6月15日发布下半年展望《A股:重回成长》中预判,中国下半年在全球率先进入“疫后新常态”、增长偏弱,政策可能稳中趋松,市场焦点将从此前的通胀,转向更加关注增长可持续性。这种市场环境可能继续有利于股市成长风格、有利于利率债。上周五央行宣布下调金融机构存款准备金率0.5个百分点,十年期国债利率一度跌破3%,股市成长风格继续偏强。展望后市,下半年“中国增长放缓、美国政策退出”的预期可能不利于价值风格表现,中国宏观稳中走弱,政策稳中趋松的特征,可能更有利于“景气程度高、产业前景相对明确且相对长线”的部分成长主线。结构性估值偏高可能会加大波动,但流动性相对宽裕可能提升市场对估值暂时的容忍度。这种结构分化、偏成长的风格部分类似2013年创业板的独立行情,建议轻指数、重结构、偏成长,业绩期重点关注局部机会,市场可能呈现“成长为主,兼顾周期”特征。近期有几方面进展值得关注:

1)疫后影响从“供给侧”到“需求侧”。我们此前预判随着中国需求下半年逐步放缓,市场关注点会从此前的通胀,到逐步更加关注增长可持续性。本轮周期可能与以往略有不同,疫情冲击先是体现在“供给侧”,表现为通胀压力,但随着中国率先进入“疫后新常态”,疫情后需求侧的影响、总需求不足的问题则更加突出,表现为增长压力。突出表现是消费需求恢复偏弱,3-5月社会零售总额两年复合增速仅4.5%左右。疫后中国周期演绎略领先全球,中国的情形可能是对明年全球主要经济体的预演。从近期的保障性租赁住房政策,再到上周五时点和力度均超市场预期的降准,反映政策正在稳中求变,力保总需求达到一定的水平。市场利率跌破3%早于预期,可能是市场对总需求不足、流动性宽裕的反应。

2)6月及二季度数据披露,可能确认增长稳中趋弱:中国6月PPI及CPI均同比小幅回落;6月新增社融3.7万亿元(超出市场一致预期的2.9万亿元),社融增量下降的压力可能在缓解;

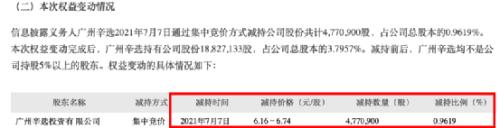

3)资本市场监管政策与防范信用风险政策:中办国办印发《关于依法从严打击证券违法活动的意见》,强调“推进退市制度改革,强化退市监管,严格执行强制退市制度”,关注退市政策执行力度,同时《意见》也强调“加强跨境监管合作,加强中概股监管”;银保监会文件强调进一步做好地方政策隐性债务风险防范化解工作;

4)强化反垄断与防止资本无序扩张政策逐步落地:市场监管总局依法对互联网领域22起违法实施经营者集中案作出行政处罚决定,近期监管政策导向指向对保护民生、维护安全不利的领域;

5)业绩披露:已披露2021年中报业绩预告的公司向好比例上升至75%,仍略低于一季度78%,其中38%公司上半年盈利增速环比一季度提升,盈利预告增速中值超过100%的321家公司中,占比最高的基础化工、机械、电子分别为62、32和29家,建议继续跟踪中报业绩超预期的公司及所折射的行业信息。

6)海外方面:美联储6月FOMC纪要发布,官员对于通胀和政策退出的分歧加大;10年期美债收益率近期一度大幅下跌至1.3%下方;疫情和疫苗等进展同样值得关注。

行业建议:成长为主,兼顾周期

综合估值及景气度综合判断可关注如下方向:

1)高景气度、中国已具备竞争力或正在壮大的产业链:电动车产业链、光伏、科技硬件与软件、电子半导体、部分制造业资本品等;

2)泛消费行业:在泛消费,包括日常用品、轻工家居、酒店旅游、家电、汽车及零部件、医药及医疗器械等领域自下而上择股;

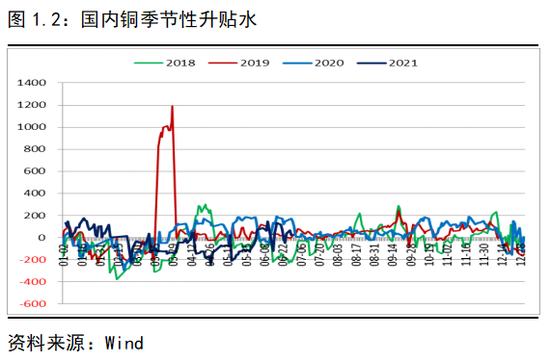

3)逐步降低周期配置但关注部分结构有利或具备结构性成长特征的周期:有色金属如锂等,化工以及受益于财富及资管大发展趋势的金融龙头。

近期关注:1)中国增长数据及中期业绩情况;2)海外疫情及政策演绎;3)中美关系等方面的进展。