广发宏观:今年货币政策应该是回归常态化 转为中性基调

来源:郭磊宏观茶座 2021-03-28 17:22:26

报告摘要

第一,2021年一季度货币政策委员会例会精神中有“推动实际贷款利率进一步降低”的说法。对于“实际贷款利率”,市场有三种不同的理解:第一种是最终投放的贷款利率,即金融机构平均贷款利率;第二种是综合考虑加上各类融资费率之后的贷款利率;第三种是比较靠近学术概念上的定义,即名义贷款利率扣减掉通胀率。

第二,显然,第一种利率本质上依然是名义利率;第二种利率,央行有一个明确的说法叫“企业综合融资成本”,央行行文中“巩固贷款实际利率水平下降成果”和“企业综合融资成本稳中有降”并提,可见两者是并行口径,并不是同一概念;我们倾向于按第三种去理解。

第三,降低实际利率水平这一政策导向是2019年政府工作报告首次明确。实际上,央行行长易纲曾在2019年3月曾明确解释过“降低实际利率”的含义,他指出“实际利率等于名义利率减去通货膨胀率”,并认为名义利率高主要是“风险溢价比较高”,可见央行也是按照第三种去理解的。

第四,根据易纲行长所说的三因子,“实际贷款利率=无风险利率+风险溢价-通货膨胀率”,政策能够主动的着力点显然是两个:一是压低无风险利率、二是压低风险溢价。前者理论上主要包括降准、降息或通过其他货币手段营造出偏松的货币条件等;后者理论上主要包括利率市场化改革使商业银行对风险更为精准的定价、降低信息不对称等。

第五,从商业银行贷款定价的逻辑来做一个更细的拆分,名义贷款利率=(负债成本+其他业务成本+利润)+风险溢价,名义贷款利率下降也可通过加强监管,抑制违规高息揽储,降低银行存款负债成本从而降低银行综合负债成本来实现。我们理解这是今年央行强调的“推动实际贷款利率下降”的重点指向,货币政策委员会一季度例会明确指出“继续释放改革促进降低贷款利率的潜力,优化存款利率监管”。

第六,今年整体处于通胀率中枢抬升的年份。按照Wind一致预期,今年PPI年值为2.3%(去年-1.8%)、CPI年值为1.6%(去年2.5%),平减指数应较去年有所上行。这时候只要名义贷款利率尽力保持不变,或者控制在上行幅度低于通胀率,实际贷款利率就会是下降的。推动实际贷款利率下降并不代表央行货币政策要宽松,或者是推动名义利率下降。在今年名义增长大幅修复与稳杠杆的要求下,货币供给中性+金融政策偏紧还是一个主线。实际上,今年货币政策委员会一季度例会还是偏谨慎和收敛的,多项表述的修改都反映了这一点,在前期报告《货币政策委员会例会表述的细微变化》中我们有过详细分析。

正文

2021年一季度货币政策委员会例会精神中有“推动实际贷款利率进一步降低”的说法。对于“实际贷款利率”,市场有三种不同的理解:第一种是最终投放的贷款利率,即金融机构平均贷款利率;第二种是综合考虑加上各类融资费率之后的贷款利率;第三种是比较靠近学术概念上的定义,即名义贷款利率扣减掉通胀率。

2021年一季度货币政策委员会例会包括“推动实际贷款利率进一步降低”要求。对此市场有三种不同的理解。

一是实际贷款利率是指最终投放的贷款利率,即金融机构平均贷款利率;二是综合考虑各类融资过程中支付的费率,加上费率之后的贷款利率。三是和学术领域的实际利率涵义一致,是名义贷款利率扣减通胀率的结果。

显然,第一种利率本质上依然是名义利率;第二种利率,央行有一个明确的说法叫“企业综合融资成本”,央行行文中“巩固贷款实际利率水平下降成果”和“企业综合融资成本稳中有降”并提,可见两者是并行口径,并不是同一概念;我们倾向于按第三种去理解。

第一种利率在本质上仍是名义利率。若是该利率,央行无需特别加上“实际”一词。

第二种利率一般称为“企业综合融资成本”。央行曾在2020年四季度货币政策委员会例会上同时要求“巩固贷款实际利率水平下降成果,促进企业综合融资成本稳中有降”。可见综合融资成本和实际贷款利率也不是同一概念。

因此,我们倾向于第三种去理解。

降低实际利率水平这一政策导向是2019年政府工作报告首次明确。实际上,央行行长易纲曾在2019年3月曾明确解释过“降低实际利率”的含义,他指出“实际利率等于名义利率减去通货膨胀率”,并认为名义利率高主要是“风险溢价比较高”,可见央行也是按照第三种去理解的。

2019年政府工作报告提出“深化利率市场化改革,降低实际利率水平”。关于什么是实际利率,中国人民银行行长易纲曾在2019年3月的“金融改革与发展”答记者问中指出:

“简单地说,实际利率等于名义利率减去通货膨胀率,如果我们假定通货膨胀率还比较稳定,我们先不讨论通货膨胀率,只讨论如何降低名义利率。我们看去年货币政策的取向,实际上我们一直在降低无风险利率。无风险利率是名义利率当中一个比较重要的组成部分,比如说7天的回购利率,在过去一年多的时间里有明显的降低。通常我们把十年期国债利率作为一个基准,在去年一年多,十年期国债利率下行了70多个基点,也就是说,从4%的水平,到现在差不多是3.15%的水平。这个无风险利率的下降,显然有利于降低名义利率。克强总理在报告中说降低实际利率水平主要指的是小微企业、民营企业实际感受的融资成本比较高的问题。在小微企业和民营企业实际感受的融资成本,特别是贷款利率里面,除了无风险利率,主要是风险溢价比较高造成的,所以这个贷款的实际利率还偏高,主要是怎么解决风险溢价比较高的问题。”

从中可见:第一,央行对名义利率与实际利率是有显著区分的;第二,实际贷款利率水平由通胀率、无风险利率和风险溢价三者共同决定,央行推动实际贷款利率下降不一定要通过货币宽松降低无风险利率。

根据易纲行长所说的三因子,“实际贷款利率=无风险利率+风险溢价-通货膨胀率”,政策能够主动的着力点显然是两个:一是压低无风险利率、二是压低风险溢价。前者理论上主要包括降准、降息或通过其他货币手段营造出偏松的货币条件等;后者理论上主要包括利率市场化改革使商业银行对风险更为精准的定价、降低信息不对称等。

根据易纲行长所讲,我们可将实际贷款利率拆解为无风险利率+风险溢价-通货膨胀率三个因子。降低实际贷款利率,政策能够主动着力的是前面两项,即压低无风险利率或压低风险溢价。

压低无风险利率需要偏松的货币条件支持,如降准、降息或加大基础货币投放,这一点在今年名义增长大幅修复的环境下难以看到。

压低风险溢价有多重手段,包括降低信息不对称、加快利率市场化改革使银行对风险做更精准的定价等,应是今年发力的重点。

今年经济复苏,企业盈利与现金流的好转本身有利于降低信用风险,央行通过改革,若能进一步破除商业银行协同垄断定价等非市场化因素,使更低的信用风险反映在风险溢价上,自然能推动风险溢价的下降。

从商业银行贷款定价的逻辑来做一个更细的拆分,名义贷款利率=(负债成本+其他业务成本+利润)+风险溢价,名义贷款利率下降也可通过加强监管,抑制违规高息揽储,降低银行存款负债成本从而降低银行综合负债成本来实现。我们理解这是今年央行强调的“推动实际贷款利率下降”的重点指向,货币政策委员会一季度例会明确指出“继续释放改革促进降低贷款利率的潜力,优化存款利率监管”。

商业银行贷款的定价通常采用成本加成法,即在负债成本上的基础上加上各种风险溢价、利润要求以及其他成本。在负债成本中,存款负债成本占比较高,大部分银行存款规模超过了总负债的50%。而近些年来,由于流动性考核与扩张规模的诉求,商业银行对存款的争夺较为激烈,为了获取更多的存款,部分银行对存款产品进行创新,突破利率自律机制约束,违规高息揽储,使负债成本在货币市场利率相对稳定的情况下继续上涨,对降低实际贷款利率不利。

因此,从商业银行定价层面来看,若要降低实际贷款利率,央行另一个可发力的方向在于加强存款利率监测,抑制商业银行违规高息揽储。

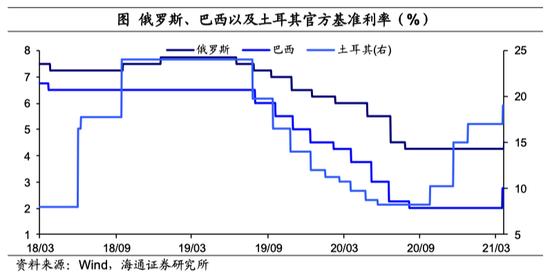

今年整体处于通胀率中枢抬升的年份。按照Wind一致预期,今年PPI年值为2.3%(去年-1.8%)、CPI年值为1.6%(去年2.5%),平减指数应较去年有所上行。这时候只要名义贷款利率尽力保持不变,或者控制在上行幅度低于通胀率,实际贷款利率就会是下降的。推动实际贷款利率下降并不代表央行货币政策要宽松,或者是推动名义利率下降。在今年名义增长大幅修复与稳杠杆的要求下,货币供给中性+金融政策偏紧还是一个主线。实际上,今年货币政策委员会一季度例会还是偏谨慎和收敛的,多项表述的修改都反映了这一点,在前期报告《货币政策委员会例会表述的细微变化》中我们有过详细分析。

根据wind统计的一致预期,今年PPI年值为2.3%(去年-1.8%)、CPI年值为1.6%(去年2.5%),平减指数应较去年有所上行。这种情况下,只要央行通过压降风险溢价的方式来尽力控制名义贷款利率的升幅,那么实际利率就有可能实现下降。

在今年名义增长进一步恢复的情况下,货币政策应该是回归常态化,转为中性基调。在该基调下,货币市场利率(DR007)的中枢稳定在政策利率附近,但在部分时期会受财政收支与其他因素影响出现较大的波动。

同时,金融政策偏紧抑制影子银行、地产与地方隐性债务扩张,与货币中性搭配使信用收缩,共同实现稳杠杆的政策目标。

核心假设风险:央行政策超预期;融资需求超预期。