海通策略:今年是弱版2007年、强版2010年,股票仍处牛市格局,商品市场还在牛市初期

来源:金融界网 2021-03-28 14:22:36

核心结论:

①加入流动性变量优化美林投资时钟模型,历史数据显示,优化的模型与中国资产实际表现更相符。

②本轮投资时钟目前处于过热期,今年是弱版07年、强版10年,基本面不及07年、政策面优于10年。

③2019年初提出股市三年牛市,今年进入第三阶段,基本面回升的正能量大于宏观流动性略紧的负能量。

一、美林投资时钟及其改进框架

谈及大类资产配置的方法论,大家往往想用到美林投资时钟下的传统资产配置框架。

美林投资时钟是美国历史的大致规律总结,在刚刚引入国内的时候非常好用,但2013年后我国大类资产表现时常与美林投资时钟不符。

反思美林投资时钟失效的关键原因,在于美林投资时钟仅通过产出缺口、通胀两大指标来划分经济周期,没有考虑流动性这个变量。

实际上,流动性非常重要,宏观政策不仅对实体经济有影响,对金融市场的资产价格影响也非常大。

考虑到美林投资时钟的局限,我们在原本的框架中加入利率,具体而言我们加入的是名义利率(代表着货币政策,如加息或降息)和实际利率(名义利率-通胀)两个流动性指标,从而使得新的投资时钟从美林的四个阶段变成了7个阶段。

基于上述的经济周期划分,资产配置遵循着债券牛-股票牛-商品牛-现金牛的轮动规律:债券牛始于通胀顶,终于通胀底;股票牛始于政策底,终于经济顶;商品牛始于政策顶,终于实际利率底;滞胀期后期现金为王。

二、改进版投资时钟在中国的应用

我们按照经济增速和通胀水平进行每一轮周期的划分,并且考虑到大部分资产价格指数从2004年之后才比较完整,因此从2004年开始,至今完整的投资时钟一共有四轮,分别是04年末-08年中(持续约4年半)、08年中-11年中(3年)、11年中-13年底(2年半)、13年底-18年初(约4年),目前尚处在第五轮周期中。

我们依次回顾这四轮经济周期的运行和大类资产的表现:04-08年经济从复苏走向滞胀,债牛股牛依次启动,商品则是长牛;08-11年经济从衰退走向滞胀,债牛先启动,股牛、商品牛后启动;11-13年投资时钟只走了一半,债牛启动,股牛孕育,商品牛未起;13-18年经济从衰退走向滞胀,债、股、商品依次走牛。

三、本次大类资产轮动到哪儿了?

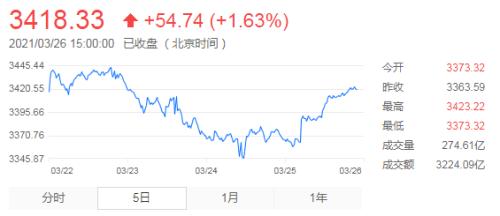

本轮投资时钟从2018年的2月开始,期间先后经历了衰退(18/02-20/03)和复苏(20/03-20/10),去年10月至今已经轮动到流动性边际收紧基本面向上通胀向上的过热期。

回看历史,04年以来这一阶段出现过三次,分别在07、10和16-17年。

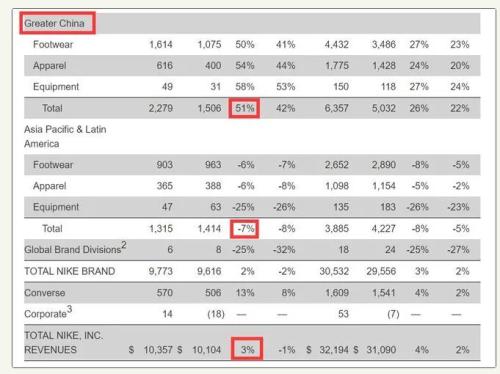

从历史对比的角度出发,我们认为今年类似弱版的07年,强版的10年。

具体来看,今年在基本面上弱于07年,但与10年的过热期相比,目前的政策收紧力度相对较小。

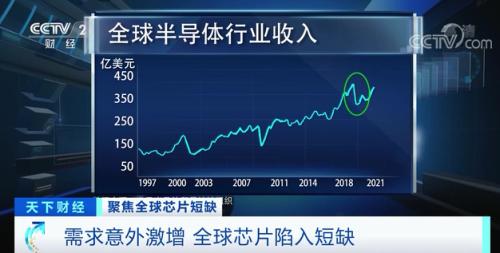

类似07、10年,我们认为股票市场目前仍处在牛市格局中,今年股市有望进入基本面情绪面驱动的牛市第三阶段泡沫期;商品方面,根据模型商品牛从过热期开始,一直持续到滞胀前期,目前我们判断经济的回升将持续到今年底或明年初,通胀的大幅抬升预计也要等明年新兴市场的疫苗完全普及。

因此站在年度视角看,目前商品市场还处在牛市的初期,类似19年股票牛初期,期间也会出现横盘震荡,商品真正的大机会可能在明年。