华创宏观点评2月金融数据:的确弱一点,但没那么差,宽松继续

来源:金融界 2022-03-12 15:22:32

文/华创证券研究所所长助理、首席宏观分析师:张瑜

2022 年 2 月,新增社融 1.19 万亿(前值 6.17 万亿),新增人民币贷款 1.23 万亿(前值 3.98 万亿),社融存量同比增长 10.2% (前值 10.5% ), M2 同比增长 9.2% (前值 9.8% ), M1 同比 4.7% (前值 -1.9% )。

主要观点

社融真的很差吗?——过年季节扰动,建议1月、2月合并观察

2月新增社融1.19万亿,同比少增5343亿。我们认为不应过度解读2月社融的同比少增。按照历史经验来看,2月为过年的月份社融通常会有大幅波动。我们选取了2013年,2014年,2015年,2016年,2019年等五个稳增长诉求强以及2月过年的年份,观察发现,当1月社融明显抬升时,2月(过年月)社融增速通常均会有小幅回落,而后3月社融数据再进一步回升。因此,今年2月社融的大幅波动或许事实上不宜过多解读。加总1、2月数据来看,今年1月2月社融事实上共融资7.36万亿,较去年同期多增4500亿,社融总量事实上仍处于扩张通道。

居民中长期贷款增量为负——不止是地产差,静待因城施策放松

居民中长期贷款是历史首次单月增长为负。我们提示两点:

首先,居民中长期贷款同比增量为负或不止是房地产的责任。居民中长期贷款由两部分组成,一部分是占比75%的消费贷款,另一部分是占比25%的经营贷款。当前居民中长期消费贷款持续走低的同时,居民中长期经营贷款的下滑斜率似乎更为陡峭。

其次,从居民购房贷款来看,我们认为当前百姓购房意愿匮乏。居民购房资金来自首付款+贷款。当前首付款增速明显低于贷款增速,居民或没有购房意愿。

我们预计地产后续因城施策的灵活放松是大概率事件。地产的差不仅是缺按揭“量”的问题,是房贷利率下降刺激不够、行政限制和地产预期悲观的综合结果。只有更多城市放松商品房限制政策后,商品房销售才能看到明确拐点。

降息还有没有必要?——3月15日就是重要的降息观察窗口

首先我们认为未来仍该降息,有三点理由:

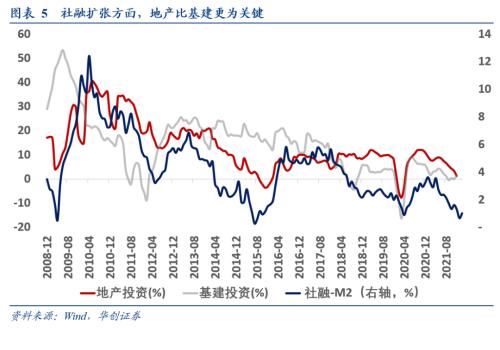

第一,信用扩张层面,地产或比基建投资更为关键。当房地产投资失速下滑时(2013年-2015年),即便基建投资仍维持高位,信用也难以明显扩张。此外,当地产投资弱势时,即便基建投资明显发力(2019年初),信用同样难以扩张。

第二,工业企业利润还在下——金融政策整体依然有推动企业融资成本回落的大背景。从当前来看,工业企业利润增速仍在回落,稳增长诉求又高。利润只要下行没结束,金融政策就依然在宽松环境中。

第三,当下社融的结构仍以政策推动为主,自发性融资意愿不足。结合1月2月社融数据观察来看,社融整体同比多增4500亿的情境下,表征政策融资的政府债,企业债,票据融资,企业短期贷款同比多增2.3万亿,而表征实体融资意愿的企业中长期贷款和居民贷款同比少增1.4万亿,实体融资需求仍弱。

其次我们认为3月15日就是降息观察窗口。虽然汇率强而不贵保证我们没有跟随美国收紧的风险,但仍存窗口上抢降息以防万一的可能性。美国通胀走势越高,美联储与通胀战斗的必要性就依然存在,三月加息落地后更鹰的可能性就加大,叠加地缘政治的因素,未来国内货币政策宽松的窗口期就更短、更不舒适,因此,我们靠前抢窗口期降息的必要性就越高,也能彰显我国货币政策的独立。

风险提示:

货币政策超预期。

报告目录

报告正文

一

2月社融的三个观察

(一)社融真的很差吗?——过年季节扰动,建议1月、2月合并观察

2月新增社融1.19万亿,同比少增5343亿。我们认为不应过度解读1月和2月数据的大幅波动,主要有两个原因:

首先,按照历史经验来看,2月为过年的月份社融通常会有大幅波动。我们从2009年开始观察,我们采取两个标准筛选数据:

①当年一季度GDP与上一年四季度GDP相比较低或持平;

②2月是过年年份。

筛查过后,我们选取了2013年,2014年,2015年,2016年,2019年等五个年份,我们观察发现,当年初稳增长意愿强烈时(1月社融增速明显高于上一年12月的社融增速),2月社融增速通常均会有小幅回落,而后三月社融数据再进一步回升。因此,今年2月社融的大幅波动或许事实上不宜过多解读。

其次,按照易纲行长讲话来看,1月、2月数据合并观察似乎更为适宜。2019年1月社融同比明显抬升,之后2月社融同比有所回落。这一情景与当前颇有相似之处。2019年2月易纲行长在之后记者会上表示:“大家知道,1月份社融增速相对高一些,这明显是季节因素。所以,我们要把前两个月的数综合起来看。”

事实上,加总观察来看,今年1月2月社融事实上共融资7.36万亿,较去年同期多增4500亿,社融总量事实上仍处于扩张通道。

(二)居民中长期贷款增量为负如何理解?——不止是地产差,静待因城施策放松

从历史比较来看,居民中长期贷款是历史首次单月增长为负。针对这一问题我们提示两点:

首先,居民中长期贷款同比增量为负或不止是房地产的责任。根据央行每个月月中公布的信贷收支表观察来看,居民中长期贷款由两部分组成,一部分是居民中长期销费贷款,过去两年来大约占新增居民中长期贷款的75%左右,这其中80%到90%是房贷。另一部分是居民中长期经营贷款,过去两年来大约占新增居民中长期贷款的23%左右。

数据观察发现,当前居民中长期消费贷款持续走低的同时,居民中长期经营贷款的下滑斜率似乎更为陡峭。居民中长期经营贷款反映了个体工商户的一些经营层面的贷款,以一产和三产为主。疫情拖累之下,居民层面的经营意愿事实上在明显下滑。

其次,从居民购房贷款来看,我们认为现在限制百姓买房的或不是利率过高,而是购房意愿匮乏。

居民购房意愿指标构造:居民的购房资金分为两部分,一部分是首付款项,另一部分是按揭贷款。我们将居民的首付款同比减去居民的按揭贷款同比表征居民的购房意愿。当这个差值为正,这意味着当前居民定金增速高于按揭贷款增速,老百姓(行情603883,诊股)购房意愿是主要矛盾。当这个差值为负,意味着当前定金增速小于按揭增速,居民受到金融资源的影响更为明显。

回顾历史来看,当商品房销售本身处于下行周期时,如果金融资源是主要矛盾(2018年底到2019年初),那么无需等到总量房贷利率下行,金融资源微微的松动,商品房销售便可见底回升。相反,如果购房意愿为主要矛盾(2012年和2015年),那么即便房贷利率已经下行,没有看到商品房限制政策松动的情境下,商品房销售仍呈现下行态势。

对于今年而言,当前即为居民购房意愿为主要矛盾的时候。短期各类房地产政策仍主要以利率松动为主,结合历史经验对居民中长期消费贷款的修复的推动或相对有限。我们预计地产后续因城施策的灵活放松是大概率事件。地产的差不仅是缺按揭“量”的问题,是房贷利率下降刺激不够、行政限制和地产预期悲观的综合结果。只有更多城市放松商品房限制政策后,商品房销售才能看到明确拐点。

(三)降息还有没有必要?——3月15日就是重要的降息观察窗口

首先我们认为未来仍该降息,有三点理由:

第一,信用扩张层面,地产或比基建投资更为关键。当房地产投资失速下滑时(2013年-2015年),即便基建投资仍维持高位,信用也难以明显扩张。此外,当地产投资弱势时,即便基建投资明显发力(2019年初),信用同样难以扩张。

第二,工业企业利润还在下——金融政策整体依然有推动企业融资成本回落的大背景。从当前来看,工业企业利润增速仍在回落,稳增长诉求又高。利润只要下行没结束,金融政策就依然在宽松环境中。

第三,当下社融的结构仍以政策推动为主,自发性融资意愿不足。结合1月2月社融数据观察来看,社融整体同比多增4500亿的情境下,表征政策融资的政府债,企业债,票据融资,企业短期贷款同比多增2.3万亿,而表征实体融资意愿的企业中长期贷款和居民贷款同比少增1.4万亿,实体融资需求仍弱。

其次我们认为3月15日就是降息观察窗口,虽然汇率强而不贵保证我们没有跟随美国收紧的风险,但仍存窗口上抢降息以防万一的可能性。当下美国通胀或仍未见顶,且价格普涨压力已上升至疫情以后的最高值,鉴于当前美国通胀形势,美联储收紧货币政策以对抗通胀的迫切性和必要性更为凸显。我们认为,今年后期美国通胀走势越高,美联储与通胀战斗的必要性就依然存在,三月加息落地后更鹰的可能性就加大,叠加地缘政治的因素,未来国内货币政策宽松的窗口期就更短、更不舒适,所以,我们靠前抢窗口期降息的必要性就越高,也能彰显我国货币政策的独立。最近而言,3月15日就是重要的降息观察窗口。

二

2月数据:的确弱一点,但没那么差

(一)信贷:票据冲量,结构仍差

2月新增人民币贷款1.23万亿,同比少增1258亿。人民币贷款余额197.89万亿元,同比增长11.4%,增速分别比上月末和上年同期低0.1个和1.5个百分点。

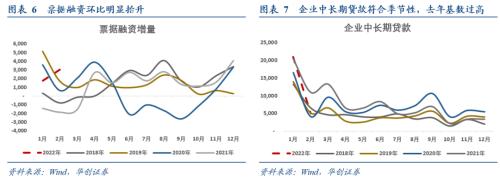

细项来看,居民短期贷款减少2911亿元,同比多减220亿元;居民中长期贷款减少459亿元,同比多减4572亿元。企业短期贷款增加4111亿,同比多增1614亿元。企业中长期贷款新增5052亿,同比少增5948亿元。票据融资新增3052亿元,同比多增4907亿元。

对于贷款的理解我们观察两个层面:

首先,企业中长期贷款同比虽然大幅少增,但事实上仍相对符合历史季节性,2021年初由于地产+出口双强势引至了企业中长期贷款基数过高。

其次,2月票据融资冲量显著。高频数据显示年后票据利率快速下行,因此票据融资高增事实上市场已有预期。然而值得观察的是,今年是近几年来首次2月票据融资较同年1月有所抬升,这或许预示着1月底存在部分透支信贷需求的可能。

(二)社融:总量仍算稳,结构依然弱

2月新增社融1.19万亿,同比少增5343亿,存量同比10.2%,较1月回落0.3%。

细项数据来看,向实体投放的人民币贷款2月新增9084亿,同比少增4329亿元。未贴现银行承兑汇票减少4228亿元,同比多减4967亿;委托贷款减少74亿元,同比少减26亿元;信托贷款减少751亿元,同比少减185亿元。企业债券净融资3377亿元,同比多2021亿元;非金融企业境内股票融资585亿元,同比少108亿元。政府债券净融资2722亿元,同比多1705亿元。

社融层面值得观察的点在于,首先2月政府债和企业债券加总同比多增4743亿元,政策推动事实上仍较为明显,稳增长政策仍在发力。其次,剔除政府债后的社融为历史最低值,这表明实体融资意愿仍相对较弱。第三,2月未贴现银行承兑汇票同比多减4967亿,这或许与2月票据大幅冲量相关。

(三)存款:季节性推动M1明显回升

2月M2同比9.2%,较上月回落0.6个百分点。M1同比4.7%,较上月抬升6.6个百分点。

2月份人民币存款增加2.54万亿元,同比多增1.39万亿。月末人民币存款余额238.61万亿元,同比增长9.8%,增速分别比上月末和上年同期高0.6个百分点,比上年同期低1.2个百分点。具体来看,财政性存款增加6002亿元,同比多增14481亿元。非金融企业存款增加1389亿,同比多增2.56万亿元。居民存款减少2923亿,同比多减3.55万亿元。非银行业金融机构存款增加1.39万亿元,同比少增2200亿元。

2月M1同比较1月明显回升,这一方面是1月2月过年影响的结果,另一方面或反映了当前政府债发力明显。我们建议短期M1的波动不宜过度解读,仍需静待3月M1数据后再对经济做出判断。

(四)华创社融三部曲:顺周期融资仍相对较弱

根据华创社融三部曲分类来看,2月宽货币融资继续修复,同比抬升2个百分点,逆周期融资小幅回落,同比下行1个百分点,但仍高于2021年12月。顺周期融资进一步下滑,同比回落1个百分点。

具体内容详见华创证券研究所3月12日发布的报告《【华创宏观】的确弱一点,但没那么差,宽松继续——2月金融数据点评》。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐