降准了,会降息吗?-2021年12月MLF操作点评

来源:金融界 2021-12-15 11:22:53

事件:2021年12月15日,央行开展5000亿元MLF操作,本月MLF到期量为9500亿元;本月MLF操作利率为2.95%,与11月持平,连续21个月保持这一水平。

对此,东方金诚解读如下:

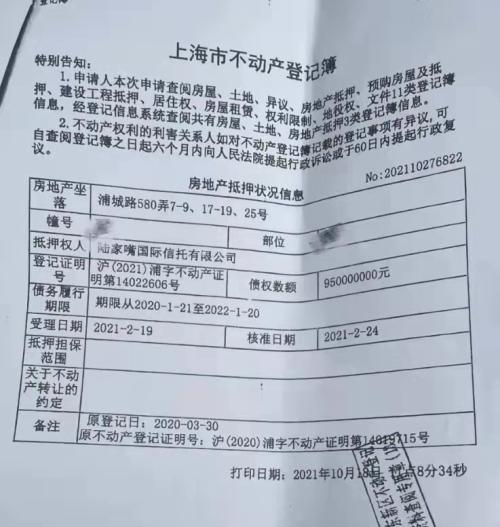

一、15日全面降准落地,部分资金用来置换到期MLF,12月MLF缩量续作。12月MLF到期量达9500亿,仅次于上月1万亿的到期规模,为年内次高。与此同时,今日央行全面降准落地,共计释放长期资金约1.2万亿。央行此前已明确表示,本次降准“释放的一部分资金将被金融机构用于归还到期的中期借贷便利(MLF)”。由此,本月MLF操作量为5000亿,意味着当月有4500亿到期量被降准资金置换,因此MLF缩量续作并不代表资金净回笼。

我们认为,使用部分降准资金置换MLF有以下含义:首先,这意味着降准释放的增量资金规模“打折”,有助于避免后续银行信贷增速过快冲高。其次,银行通过MLF向央行融资,需要提供合格质押品(如国债等),降准置换MLF后,能够减轻银行因大额MLF质押而带来的资产占用压力,改善流动性。最后,MLF操作对手方主要是国有大行和股份制银行,资金要通过同业存单等渠道才能传导到中小银行。这一方面拉长了传导链条,也增加了中小银行的资金成本,进而抬高了主要由中小银行提供贷款的小微企业的融资成本。这样来看,降准置换MLF具有一定的“直达”效应,对小微企业的支持效果更为明显。

二、12月MLF利率保持不变,短期内实施政策性降息的可能性不大,但明年上半年下调MLF利率将是货币政策实施逆周期调控的重要备选工具之一。

近期,央行每日开展7天期逆回购操作,操作利率始终保持在2.20%,短期政策利率处于稳定状态。由于在利率走廊中短期政策利率和中期政策利率之间存在较为固定的联动关系,这实际上已预示12月MLF利率不会发生变化。

展望未来政策利率走向, 12月10日发布的中央经济工作会议公报指出,“在充分肯定成绩的同时,必须看到我国经济发展面临需求收缩、供给冲击、预期转弱三重压力”,要求“跨周期和逆周期宏观调控政策要有机结合”,即再度提出“逆周期宏观调控”要求;12月13日央行强调,“明年稳健的货币政策要灵活适度,保持流动性合理充裕。做好跨周期和逆周期政策设计,提高货币政策的前瞻性针对性”。这表明2022年在继续强化支持小微企业融资、发挥结构性货币政策定向滴灌功能等跨周期政策的同时,逆周期调控也将适度发力。

主要受房地产市场处于“寒潮期”等因素影响,明年经济下行压力将主要集中在上半年。由此,货币政策逆周期调控的主要发力时点也将在上半年。其中,在当前经济金融形势下,小幅下调政策利率(OMO利率和MLF利率)将是货币政策逆周期调控的重要备选工具之一(其他政策工具包括降准、增量续作MLF等数量型工具)。我们判断,未来MLF利率能否下调,将主要取决于明年上半年经济增速是否再度迫近5.0%的潜在经济增长区间下限,而房地产市场运行态势将是一个重要观察点。其他方面,2022年我国通胀整体将继续处于温和水平,同时,在中美经济和政策周期错位、国内货币政策坚持以我为主背景下,美联储加快TAPER、甚至启动加息等都不会对我国货币政策灵活调整形成掣肘。

就短期一至两个月而言,我们认为政策利率下调的可能性不大。主要原因在于,今日降准落地后,叠加7月降准在降低银行资金成本方面的累积效应,20日公布的LPR报价很可能小幅下调(2019年9月降准就曾引导1年期LPR报价在MLF利率不变的情况下单独下调),从而在降低企业贷款利率方面起到代替政策性降息的作用。这同时也将为监管层提供一段政策观察期。可以看到,12月9日最新1年期LPR利率互换(IRS)为3.85%,较7月降准前下行约11个基点,已与现值持平,显示这段时间市场对1年期LPR下调的预期明显增强。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐