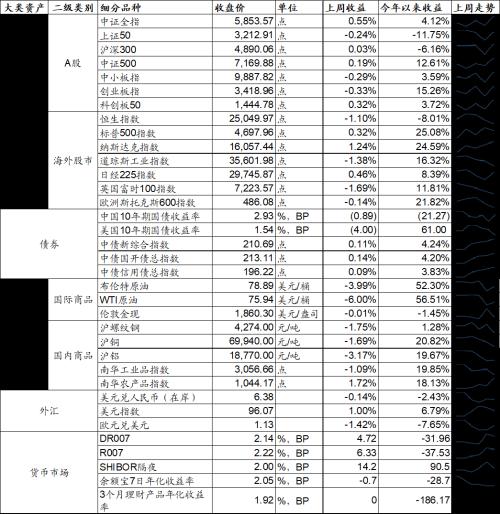

华泰期货11月LPR简评:LPR仍不变 贷款利率结构性分化

来源:华泰期货研究院 2021-11-23 11:22:17

事件:

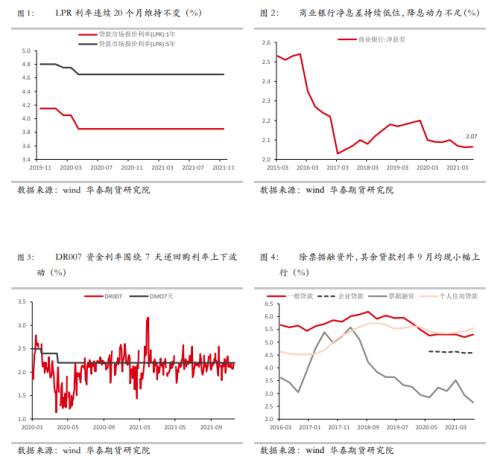

11月22日全国银行间同业拆借中心公布9月LPR利率,1年期为3.85%,5年期及以上为4.65%,连续20个月持平。

点评:

商业银行净息差低位,降息动力不足。自2020年4月后,LPR利率连续20个月持平,本次LPR利率不变符合市场预期。LPR作为贷款市场报价利率对银行贷款成本影响较大,2020年2月和4月的两次降息前,商业银行净息差处在2.2%的较高位置,因此从商业银行盈利角度来看,降息动力较为充足;而当前商业银行净息差持续维持低位震荡(三季度末为2.07%,环比上季度上升1BP),受金融严监管和银行降费等因素影响,贷款利息收入对商业银行盈利更为重要,因此当前LPR利率难下调。此外,当前央行以缩放OMO量调控流动性,市场利率波动幅度不大,DR007持续围绕公开市场操作7天利率波动,对LPR降息预期有限。

三季度贷款利率虽现上升,但大幅度降息难以出现。观察三季度贷款利率数据可以发现,除票据融资利率持续下跌以外(环比-29BP),一般贷款和个人住房贷款利率均环比出现上行(+10BP,+12BP),其中企业贷款利率总体维持平稳(环比+1BP)。当前贷款利率总体仍在历史中枢范围内,尚未到达最高水平;且贷款利率走势分化严重,主要是个人住房贷款二季度与三季度受政策影响涨幅较大,而一般贷款中的企业贷款小幅震荡,未见明显趋势。后续来看,随着近期居民房贷利率边际降低,结合银保监会表示房地产合理贷款需求将得到满足,因此未来个人住房贷款利率难长期走高。而在央行包括碳减排支持工具与煤炭清洁高效利用专项再贷款等结构性货币政策工具的支持下,企业贷款利率将结构性走低,总体利率维持平稳。结合本次三季度货币政策执行报告,其中删除了“推动实际贷款利率进一步降低”,仅保留“推动小微企业综合融资成本稳中有降”,表达了当前贷款利率水平总体处于央行满意位置。我们认为,短期贷款利率继续大幅走低的概率不大,因此LPR降息概率较小。

结构性货币政策成为跨周期调节主线。此前市场降准降息预期相继落空,但结构性的直达实体工具相继落地。结合三季度货币政策执行报告的“稳货币、宽信用”路径,未来结构性工具将成为主线,而总量宽松工具则将相对谨慎。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐