“财富三剑客”今日亮成色!兴业证券上半年净利高增长51%,“财富管理和大机构”双轮驱动战略显效

来源:财联社 2021-08-27 20:22:22

财联社(上海,记者 卢丹)讯,8月27日,兴业证券发布2021年半年度报告。报告期内,兴业证券实现营业收入101.49亿元,同比增长22%,实现归母净利润22.39亿元,同比增长51%。

分业务来看,兴业证券资产管理业务和证券及期货经纪业务营收同比增幅居前,其中,资产管理业务上半年实现营收32.27亿元,同比增长102.9%;证券及期货经纪业务实现营收18.96亿元,同比增长47.03%,这也表明兴业证券的泛财富管理业务成效显著。另外,机构服务业务在总体营收中的占比高达31%,表明兴业证券在机构业务方面的布局也逐步显露成效。

近年来,兴业证券力推集团协同发展,实施“财富管理和大机构”双轮驱动战略,从业绩来看,泛财富管理与机构业务正在走出特色化。

资产管理业务业绩大爆发

从营收同比增长来看,资产管理业务上半年实现营收32.27亿元,同比增长102.9%,实现了业绩大爆发。具体来看,兴业证券资产管理业务下辖3个子板块,分别为券商资产管理业务、公募基金管理业务和私募股权基金管理业务。其中,公募基金管理业务对增厚业绩的贡献最为显著。

兴业证券控股子公司兴证全球基金上半年实现营业收入39.16亿元,净利润13.76亿元。

管理规模方面,报告期内,兴证全球基金资产管理总规模6116亿元,较年初增15%,其中公募基金规模5280亿元,较年初增长16%。

广发证券非银团队分析认为,除了控股子公司兴全基金(持股51%)外,兴业证券还持股南方基金9.15%的股份,公募基金是财富管理大时代的最佳赛道,持股公募基金能贡献较高利润,是券商业绩的增厚器与稳定器。近两年,稳定贡献超过20%的净利润,盈利能力显著增强。

展望下半年,兴证基金将继续立足于“为持有人创造价值”这一出发点,不断强化投资与研究综合实力,努力保持业内一流的投资管理能力;持续提升营销服务能力,提升客户综合服务能力;紧抓基金投顾业务发展的良好契机,推动基金投顾业务顺利开展。

券商资产管理业务方面,2021年是资管新规过渡期最后一年,券商资管正处于全面转型阶段,通道业务占比持续减少,主动管理规模稳步提升,资管业务内部结构不断优化。

在此背景下,兴业证券全资子公司兴证资管全力推进大集合公募化改造及资管新规整改任务,全力提升管理规模;聚焦“固收+”策略,创设多资产、多策略的券商特色产品线,全方位满足客户个性化的财富管理需求,完善机构客户合作类业务的服务体系;不断提升投研、风控、市场、运营核心能力,探索转型发展之路。截至2021年6月末,兴证资管受托资产管理资本金总额598亿元。

另外,兴业证券在半年报中披露了兴证资管董事长变更事项,2021年4月19 日,公司委派胡平生兼任兴证资管董事长。此前2021年1月4日,兴证资管发布高管变动公告,兴业证券分管资管业务副总裁孔祥杰履新兴证资管董事长。

泛财富管理业务保持竞争优势

财富管理业务方面,兴业证券多项核心指标实现提升,表明财富管理转型扎实推进。

在证券经纪业务领域,兴业证券母公司实现代理买卖证券业务净收入(不含席位)6.57 亿元,同比增长16%,行业排名第19位,较上年提升1位。

金融产品销售业务是兴业证券的强势和特色领域,报告期内,兴业证券母公司实现代理金融产品销售净收入3.78亿元,同比增长113%,排名持续稳定在行业前10。

另外,兴业证券在公募基金券商结算模式方面取得突破性进展,基金投顾试点资格正式获批。

融资融券业务领域也实现盈利增长和市场份额提升。截至2021年6月末,兴业证券融资融券业务期末余额317.34亿元,较上年末增长3%,市场份额1.78%;实现融资融券利息收入9.90亿元,同比增长57%,市场份额提升至1.81%。

兴业证券表示,未来,公司将进一步深化财富管理转型升级,秉承“一体两翼,乘势腾飞”的发展思路,打好客户拓展、产品销售、机构经纪、融资融券四大攻坚战。坚持渠道与服务并重,扩大客户规模,提升客户质量;丰富产品矩阵,提升产品销售能力;探索推广券商结算模式,借力基金投顾,发掘新的增长点;提升专业化交易服务能力,强化量化私募服务,推动机构经纪业务快速发展;多策并举积极引入两融客户,扩大两融客户群体,做大两融业务规模。

机构业务营收占比达31%,投行表现亮眼

兴业证券机构服务业务板块下主要包括研究与机构服务业务和投资银行业务两部分,除了研究业务创收创誉水平稳定在行业第一梯队和资产托管外包业务延续强劲增长势头、托管产品数正式迈入第一梯队之外,兴业证券投行业务的承揽效果及客户服务效果均有显著改善。

股权融资业务方面,从成果来看,兴业证券上半年股权融资业务竞争力稳中有升,上半年完成主承销7单IPO 项目和5单再融资项目,合计主承销金额85亿元,其中IPO融资金额68亿元,行业排名较上年提升1位到12位。

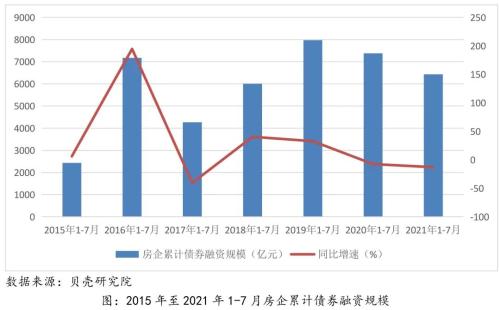

债券融资业务方面,上半年,兴业证券全力以赴拓展债券融资业务,完成主承销 11单企业债、67 单公司债,合计承销规模 382亿元,排名稳定在行业第17 位,市场份额小幅提升。

与此同时,兴业证券紧跟市场机遇和政策指引,上半年完成主承销19只ABS产品,承销规模合计169亿元,行业排名提升至第13位;充分发挥新取得的银行间市场牌照价值,率先实现资产支持票据主承销突破,完成3只ABN项目承销,承销规模行业排名第7位。

除此之外,兴业证券上半年绿色公司债券发行金额31亿元,市场排名从14位提升至第7位,并成功承销发行2单绿色资产支持证券,其中包括全市场首只双碳中和 ABS“兴业圆融-顺泰租赁3期绿色资产支持专项计划”,有效拓展了绿色金融业务内涵。

对于投行业务的强势崛起,兴业证券在半年报中分析表示,大投行新发展格局有效构建,服务实体经济能力持续增强。公司认真落实证券金融集团服务实体经济发展的使命,积极服务多层次资本市场体系建设和生态优化,助力国家重大战略产业发展和区域经济布局优化,集中集团优势资源,全面提升与注册制发展相适应的项目承揽、估值定价及销售交易三大业务能力,向打造全产业链、全生命周期客户服务的大投行生态模式转变。

兴业证券表示,作为资本市场的重要参与者,未来将继续把握新发展阶段、贯彻新发展理念,融入新发展格局,更好地发挥资本市场的“看门人”、直接融资的“服务商”、社会财富的“管理者”、资本市场的“稳定器”以及市场创新的“领头羊”作用,全面加快一流证券金融集团建设。

相关文章

猜你喜欢

今日头条

图文推荐