韦璐璐:降准后,银行负债成本有什么变化?

来源:中新经纬 2021-08-27 19:23:44

中新经纬客户端8月27日电 题:《韦璐璐:降准后,银行负债成本有什么变化?》

作者 韦璐璐(中金公司(行情601995,诊股)研究员)

7月15日,央行全面降准50基点落地,向银行体系释放长期资金约1万亿元。那么,降准之后银行负债有何变化?

一、银行表内负债端:7月银行存款利率延续6月调整趋势,负债端综合成本继续下降

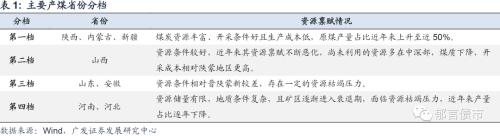

6月21日,市场利率定价自律机制发布了优化存款利率自律上限的确定方式,将原由存款基准利率一定倍数形成的存款利率自律上限,改为在存款基准利率基础上加上一定基点确定。7月存款利率方面,由于6月许多银行没有调整到位,7月继续调整,因此总体来看,7月的存款利率调整方向延续6月的方向。从定期存款来看,全市场平均而言,3个月和6个月的定期存款利率普遍上涨,1年期涨跌不一,2年期及以上则普遍下调。分银行类型来看,各银行总体也均呈现短期上调,中长期下调的特点。从大额存单来看,7月发行的大额存单平均利率也同样延续上月变化,呈现短端利率上升,1年以上的中长端利率下降的特点,其中2年期及以上降幅最为明显。

7月末全市场定期存款平均利率较6月末变化

7月发行大额存单平均利率较6月变化

7月发行大额存单平均利率较6月变化

存款规模的变化方面,定期存款增速延续回落,结构性存款余额小幅回升,整体存款单月降幅创新高。从定期存款来看,7月银行定期存款总体增速延续回落;分银行类型来看,国有大行定期存款有所企稳,股份行回落较为明显;分客户类型来看,企业定期存款有所企稳,个人定期存款持续回落。总体来看定期存款规模增长是有压力的,可以看出利率下调并非银行主动所为。因此,自律机制的调整从行业层面避免了银行之间的存款竞争,一定程度上帮助银行压降了吸存成本。我们认为,存款规模的下降除了受信贷投放走弱和财政存款增加影响之外,或与存款利率的下调有关。

分银行类型定期存款增速

分客户类型定期存款增速

总体来看,从存款量价数据来看,经过银行存款利率定价机制改革,6月各银行短期存款利率小幅上调,中长端利率出现较大幅度下降,7月的利率调整延续了6月的方向;规模上,结构性存款在利率抬升的情况下,余额出现了回升;除此之外,其他存款增速均延续下滑趋势,使得银行存款整体余额回落,单月规模降幅创历史新高。虽然7月央行全面降准,但银行存款仍在7月份大幅走弱,我们认为一方面是7月信贷投放走弱导致的存款派生减少,另一方面是虽然国债融资不多但由于税收较高且财政支出较慢,使得财政存款超季节性增加;此外,可能还与存款利率的下调带来储蓄的吸引力下降有关。随着后续政府债券的发行提速,存款成本压降延续,银行存款压力或仍然持续。我们测算的银行负债端综合成本7月延续上月的下降趋势,继续体现了存款利率定价机制改革的降成本效果。银行负债端成本的下降,为资产端要求收益率的下降提供了更多的空间。

二、银行理财负债端:发行支数回落、发行利率银行间分化

根据普益金融统计,7月份以来理财产品月度发行回落至4900支以下。分银行类型来看,全部银行均出现一定回落,其中国有大行和股份制银行增幅最为明显,在20%以上。从收益率方面来看,国有大行发行利率下行5-9基点,股份制银行发行利率上行1-7基点,其中短端上行更为明显。

总体来看,7月银行理财发行量出现下降,收益率银行间出现分化。在资管新规大背景下,银行理财业务向理财公司迁移的特征持续。2021年是资管新规过渡期到期年,理财产品净值化转型进入攻坚期,现金管理类产品监管过渡期延期有助于理财规模稳定,非标的减少以及对票息的依赖仍会使得银行对信用债需求回升,但是净值化转型会对中高等级和中短久期品种更为有利。(中新经纬APP)

中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编或以其它方式使用。本文不代表中新经纬观点。

相关文章

猜你喜欢

今日头条

图文推荐