债市风险持续释放?找准这些机会,信用债仍有利可图

来源:中国证券报 2021-12-16 09:26:07

明年到期偿还债券规模大降,信用债投资机会在哪里?

中国证券报·中证金牛座记者采访专家认为,2022年信用债投资可关注经济长期向好、财政实力偏强区域的高等级城投债,也可以中长线布局现金流充裕、经营风格稳健的大中型房企债券投资机会。

债券市场信用风险持续释放

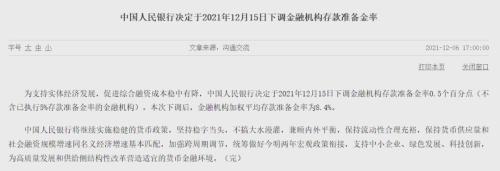

2021年,债券市场信用风险呈现出新增违约发行人减少但新增违约债券数量增加的特点。评级公司中证鹏元的研报显示,截至11月22日,今年新增违约发行人27家,较上年同期下降40%,占上年全年的55.1%。新增违约债券155只,占上年全年的97.5%,较上年同期增长10.7%。

图片来源:中证鹏元

中诚信国际董事长闫衍表示,在相关方面高度重视防范化解债券违约风险的背景下,今年债券市场新增违约发行人有所减少。

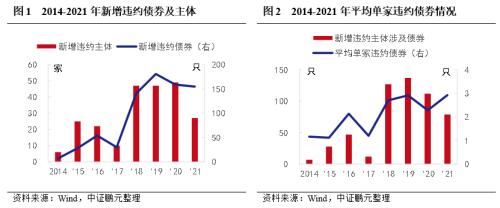

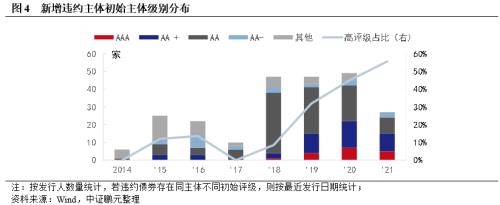

与往年相比,今年新增债券违约主体的特征更加鲜明。上述研报指出,主体评级方面,中高评级违约主体占比继续提升,AA+级以上高评级违约占比达55.6%,较2020年上升10个百分点。

图片来源:中证鹏元

明年债券投资要注意什么

据Wind数据,截至12月15日,2022年到期偿还债券规模约7.7万亿元,低于2021年的11.3万亿元。那么,明年应该如何防范投资风险?

广发证券(行情000776,诊股)首席固收分析师刘郁说,判断债券违约风险,主要考虑三因素:一是融资政策及信用环境对发行人再融资的影响;二是存量债券中弱资质主体的占比;三是弱资质主体债券到期及回售规模的时间分布。她判断,2022年新增违约产业主体数量将维持在相对较低水平,违约债券余额增速将放缓或有所减少。

中证鹏元董事长张剑文提示,虽然明年待偿还债券规模会比今年有所下降,但估计仍将高于2020年,且回售压力上升,流动性风险依然需要关注,信用评级低的企业尤其如此。

投资机会在哪里

业内人士指出,在信用风险常态化释放进程中,投资者应积极适应,更加注重标的资质,仔细发掘投资机会。

万联证券分析师徐飞指出,2022年信用债投资可关注经济长期向好、财政实力偏强区域的高等级城投债,对于非标占比较高、债务规模较大、资质较弱的主体则应谨慎对待,规避尾部风险。

中诚信国际研报指出,在稳增长背景下,积极财政政策或引导地方政府加大投资力度,可适当关注参与乡村振兴、城市更新等项目的城投平台。

近期,围绕地产债投资机会的讨论逐渐增多。徐飞认为,可挖掘超跌主体投资机会,中长线布局现金流充裕、经营风格稳健的大中型房企投资机会。兴业证券(行情601377,诊股)固收分析师罗婷称,受信贷政策利好更直接、信用资质安全性更高的一部分央企、优质国企地产债已具备价值,尤其是前期受行业风险波及的部分个体的短久期债券。

业内人士指出,在信用风险常态化暴露背景下,随着我国债券市场违约风险防范化解机制趋于完善、违约处置效率进一步提升,高收益债市场或真正迎来发展机会。

“我国高收益债市场不断壮大,2014年以来数量和规模均保持极高的复合增速。”深高投资创始合伙人、中债收益债券估值专家组委员李凯称,当经济发展到一定阶段,潜在的债务风险会水落石出,打破刚兑和信用分化对信用风险的重新定价,进而培养出一批中高风险偏好的投资人,资质和规模都弱于投资级发行人的公司顺理成章地进入债券市场。而对于高收益债这种在金字塔结构中偏中间位置的大类资产,一旦拥有系统的投资人和发行人,以及合意的风险偏好,再配合诸如交易机制、中介机构、估值机制、法律制度等相应的基础设施,未来发展的长期逻辑值得被看好。

中诚信国际研报建议,推动高收益债市场发展,应逐步培育多层次违约债券投资者结构,对于具有不良资产待处置的机构考虑适当放宽准入,增强违约债交易市场市场活力,促进市场有序出清;完善违约债券多元化报价、估值服务,推动信用衍生品市场发展,促进信用风险合理定价;构建跨市场统一的违约信用债交易市场消除套利机会;增强违约债券交易结算监测,统一并细化违约债券交易信息披露要求。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐