2021年9月PMI点评及债市分析——PMI跌破荣枯线,制造业“滞胀”压力上升

来源:明晰FICC研究 2021-09-30 19:21:59

核心观点

在供给约束和新出口订单回落等因素的拖累下,9月制造业PMI跌至荣枯线以下。上下游需求的分化使得制造业供需环境有所恶化,价格、库存的表现与供需数据相互印证,制造业的“滞胀”特征不断确认。非制造业的表现好于制造业,服务业景气在疫情压力缓和后反弹成为核心的驱动因素。

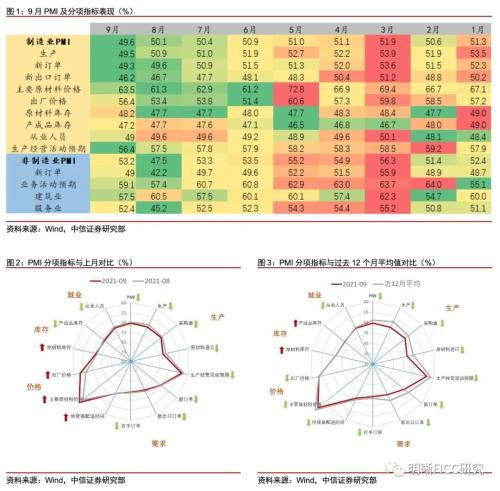

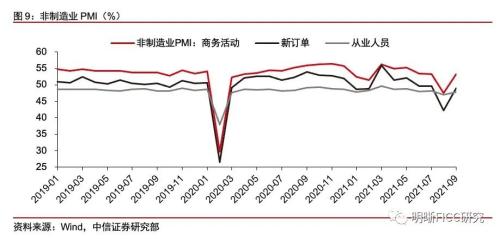

事项:2021年9月30日,国家公布9月PMI指数。9月中国制造业采购经理指数(PMI)为49.6%,较上月下降0.5pct。非制造业商务活动指数为53.2%,较上月回升5.7pcts。

9月制造业PMI跌至荣枯线以下,服务业重回扩张区间。9月制造业PMI为49.6%,较上月下降0.5pct。非制造业商务活动指数为53.2%,较上月回升5.7pcts。从结构上看,本月PMI呈现了几个主要特征:①受各地“能耗双控”政策的影响,高耗能行业景气度较低,供需两端总体放缓。②主要原材料购进价格与销售价格持续上升,小型企业面临的经营和成本压力逐渐显化,景气持续低迷。③散发疫情和自然灾害影响逐步褪去,服务业景气显著回暖。

制造业的两个核心关注点在于:限产对于供给的冲击和出口需求是否已经开始回落:

①生产指数回落的主要原因在于各省能耗双控政策的趋严。从生产端来看,高耗能行业对供需的负向作用明显,近期各省市出台的限产限电措施使得工业的上中下游都受到一定抑制,“胀”已经开始成为“滞”的原因。

②外需的回落正在逐渐发生。新订单指数不及预期主要受到外贸拖累。尽管PMI新出口订单与出口金额同比走势短期并不完全匹配,但长期趋势一致。出口增速略微滞后于PMI新出口订单,PMI新出口订单指数持续回落,说明进入下半年出口需求有所下滑,暗示着四季度到明年出口增速或将面临一定的下滑压力。

上下游需求的分化使得制造业供需环境有所恶化,价格、库存的表现与供需数据相互印证。价格方面,9月主要原材料购进价格指数和出厂价格指数均有上行,升至近4个月高点。库存方面,原材料库存有所上升,说明在原材料价格上涨的预期下,生产商提前囤积原材料的意愿较强,会进一步加强通胀预期。产成品库存回落,表明供给处于相对短缺的状态。

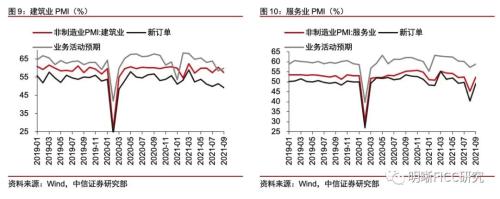

尽管制造业景气趋弱,但非制造业有所反弹。9月非制造业商务活动指数为53.2%,高于上月5.7pcts,升至临界点以上。从结构上看,建筑业景气延续,反映当前地产和基建的施工并不弱,随着基建资金的逐步到位和地产企业交房压力的推动,下半年建筑业或将维持在高景气区间。服务业在疫情缓解后的反弹是拉升非制造业景气的核心因素。短期来看国内疫情控制较好,市场对消费服务业的情绪有所好转,但该行业四季度的表现仍将取决于冬季高发期的疫情演绎。

债市策略:在“能耗双控”加码和上下游通胀巨大分化的背景下,制造业的“滞胀”特征不断被确认,制造业PMI降至荣枯线以下。对于政策而言,除了保供稳价之外,也需要宏观政策予以更加积极地应对,尤其是财政和宽信用相关的政策。对于债市而言,尽管经济增速下行压力增大对债市而言是利多,但潜在的宽信用预期也会压制做多情绪。预计利率短期低位震荡,2.8%是十年期国债收益率比较明确的底部,预计随着四季度到明年年初宽信用的信号逐步显现,利率或将面临一定的上行压力。

正文

9月PMI及分项指标表现

制造业PMI跌至荣枯线以下,服务业重回扩张区间。2021年9月30日,国家统计局公布9月PMI指数。9月中国制造业采购经理指数(PMI)为49.6%,较上月下降0.5pct。非制造业商务活动指数为53.2%,较上月回升5.7pcts。从结构上看,本月PMI呈现了几个主要特征:①受各地“能耗双控”政策的影响,高耗能行业景气度较低,供需两端总体放缓。②主要原材料购进价格与销售价格持续上升,小型企业面临的经营和成本压力逐渐显化,景气持续低迷。③散发疫情和自然灾害影响逐步褪去,服务业景气显著回暖。各分项指标表现如下:

制造业“滞胀”压力上升

限产因素冲击较大

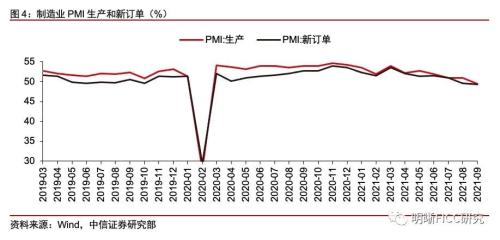

制造业的两个核心关注点在于:限产对于供给的冲击和出口需求是否已经开始回落。9月制造业供需两端延续放缓,均跌至年内低点。制造业产需两弱的格局延续,生产指数和新订单指数分别为49.5%和49.3%,比上月分别回落1.4pcts和0.3pct,生产指数下滑的幅度更大。

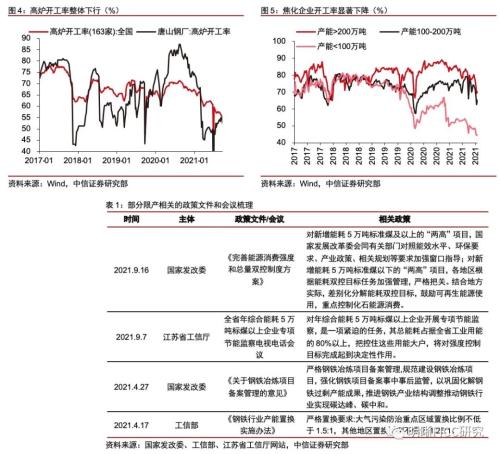

①生产指数回落的主要原因在于各省能耗双控政策的趋严。从生产端来看,高耗能行业对供需的负向作用明显,根据国家统计局的表述,石油煤炭及其他燃料加工、化学纤维及橡胶塑料制品、黑色金属冶炼及压延加工等高耗能行业两个指数均低于45%。近期各省市出台的限产限电措施使得工业生产端受到一定限制。从高频数据上看,不少高耗能行业的开工受到抑制,以黑色产业链为例,全国高炉开工率持续下行,焦化企业的开工率近几个月下滑速度较快,幅度较大。

限产对工业的上中下游都形成了一定的抑制,“胀”已经开始成为“滞”的原因。限产直接影响部分中上游工业:低碳转型下对高能耗行业产能限制,约束了上游采矿业和部分中游制造业的生产能力。间接影响下游工业:由于通胀在工业上下游的传导并不通畅,下游工业企业成本压力显著增加,又进一步制约了下游的产品需求和生产意愿。

②外需的回落正在逐渐发生。新订单指数不及预期主要受到外贸拖累。9月新出口订单指数和进口指数分别为46.2%和46.8%,分别下滑0.5pct和1.5pcts,近几个月订单指数下滑主要是出口订单的拖累。从走势看,出口增速略微滞后于PMI新出口订单,PMI新出口订单指数持续回落,说明进入下半年出口需求有所下滑,暗示着四季度到明年出口增速或将面临一定的下滑压力。

价格、库存的表现与供需数据相互印证

上下游需求的分化使得制造业供需环境有所恶化,价格、库存的表现与供需数据相互印证:

价格方面,9月主要原材料购进价格指数和出厂价格指数分别为63.5%和56.4%,分别上升2.2pcts和3.0pcts,均升至近4个月高点。制造业采购成本普遍上升,其中石油煤炭及其他燃料加工、化学原料及化学制品、非金属矿物制品等行业原材料采购价格与产品销售价格上升幅度较大,相关企业采购成本压力加大,主要原因是限产限电措施对高耗能行业的供给形成冲击,推动相关产品的价格大幅上涨。

库存方面,原材料库存指数和产成品库存指数分别为48.2%和47.2%,分别上升0.5pct和下降0.5pct。原材料库存有所上升,说明在原材料价格上涨的预期下,生产商的提前囤积原材料的意愿较强,会进一步加强通胀预期。产成品库存回落,表明供给处于相对短缺的状态。

非制造业在疫情缓解后反弹

尽管制造业景气趋弱,但非制造业有所反弹,在一定程度上缓和了制造业的影响。9月非制造业商务活动指数为53.2%,高于上月5.7pcts,升至临界点以上。从结构上看,建筑业景气延续,服务业在疫情缓解后的反弹是拉升非制造业景气的核心因素,符合预期。

建筑业:反映当前地产和基建的施工并不弱。建筑业商务活动指数回落3.0pcts,但仍位于较高景气区间。短期因素影响逐渐褪去,地产、基建已经进入秋季传统开工旺季,建筑业新订单指数与从业人员指数继续走强,市场对行业发展预期向好。随着资金的逐步到位和天气、疫情的逐步向好,下半年建筑业或将维持在高景气区间。

服务业:疫情缓和后的反弹。服务业商务活动指数较前值大幅回升5.7pcts,升至临界点以上。各地散发疫情控制良好,未出现跨省传染,上月受疫情冲击较为严重的铁路运输、航空运输、住宿、餐饮、生态保护及环境治理等接触型聚集型服务行业回升至临界点以上,恢复性增长明显,以中秋假期为例,客流量和旅游收入较“五一”假期有显著改善。资本市场服务和房地产等行业景气度有所下降。短期来看,国内疫情控制措施较好,消费能力逐步释放,市场对消费服务业的情绪有所好转。

债市策略

在“能耗双控”加码和上下游通胀巨大分化的背景下,制造业的“滞胀”特征不断确认,制造业PMI降至荣枯线以下。对于政策而言,除了保供稳价之外,也需要宏观政策予以更加积极地应对,尤其是财政和宽信用相关的政策。对于债市而言,尽管经济增速下行压力增大对债市而言是利多,但潜在的宽信用预期也会压制做多情绪。预计利率短期低位震荡,2.8%是十年期国债收益率比较明确的底部,预计随着四季度到明年年初宽信用的信号逐步显现,利率或将面临一定的上行压力。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐