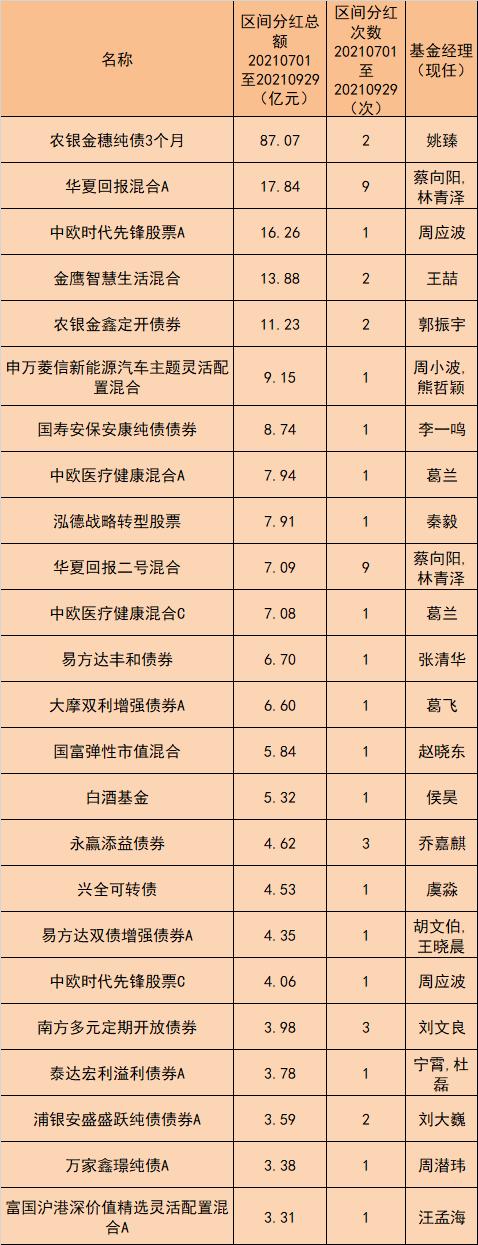

轮动继续上演?这四张图预示:重新开放交易正卷土重来

来源:财联社 2021-09-30 17:25:06

财联社(上海,编辑 潇湘)讯,对于美股而言,眼下似乎正处于年内一个关键十字路口——三大股指本月势将收低,标普500指数料将结束此前连续七个月的涨势。一时间,美股后市究竟将何去何从、未来前景是凶是吉、板块分化会否再度上演,引发了华尔街的热议。对此,研究机构LPL Financial周三撰文进行了一番分析。

LPL指出,自去年3月标普500指数跌至熊市低点以来,股市已经走了很长一段上涨之路。尽管牛市总体强劲,我们还是在不同时间段看到了两种非常不同的交易主导市场:

首先是居家办公交易题材的盛行,其特点是大盘股和成长型股票走势强劲,美国股市的整体表现在此期间也尤为出彩,利率也受到了良好控制。

而在其他时候,我们则能看到对经济重新开放交易题材的押注兴起,在此期间中小盘股票表现优异,周期导向的价值型股票领涨,利率走高,跨地域的市场表现更加均衡。

LPL表示,“在过去六个月的大部分时间里,居家题材一直相对占据了主导地位,但我们目前正再度看到一些潜在的轮动迹象,表明市场将再度向重新开放的主题过渡。”

LPL首席市场策略师Ryan Detrick指出,“尽管与德尔塔疫情相关的新冠病例激增目前仍然很危险,但已经过了高峰期,有信号表明,市场可能正在期待下一阶段的经济重启。在经历了在一个仲夏的头部假象之后,我们看到了这一回轮动可能会持续的迹象。”

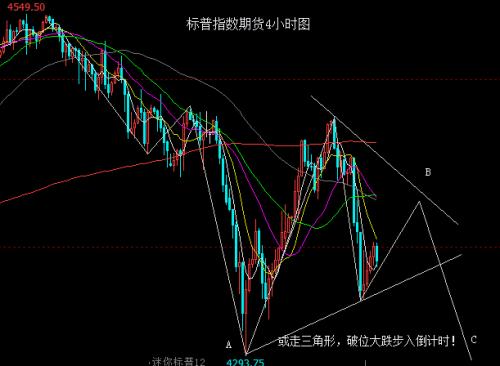

LPL报告指出,这一切都始于利率。10年期美债收益率在8月初开始企稳,从那以后收益率稳步走高,因为高通胀在短期内看起来越来越难以解决,市场开始预期全球央行官员将缓慢退出当前的非常规货币刺激政策。尽管向中性政策的全面过渡最终可能需要长达数年时间,各国央行也料将在一段时间内继续提供货币政策的支持,但方向的转变确实很重要。美股周二大跌的同时10年期美债收益率走高,这可能便是一个明确的信号。

10年期美债收益率的上涨支撑了金融类股,这类股是罗素1000价值指数中规模最大的行业板块。金融股相对整体市场的表现突破了8月的前高,可能预示着这次的方向变化更具可持续性。

尽管目前就认为价值股整体上出现反转还为时过早,但金融股的强势料将有助于这一推论。利率上升也可能使价值型股票相对成长型股票更具优势。虽然迄今为止我们所看到的情况并不具有单独的说服力,但是加上更广泛的市场信号,我们确实看到了进一步走强的潜力,尤其是周期性的价值行业。

此外,小盘股的相对强势看起来也令人眼前一亮——在近几个月的回调后正再度突破上行。小盘股在2020年9月至2021年3月期间曾走出过一段异常强劲的表现,尽管目前已经回吐了当时相当大一部分的涨幅,但我们仍然认为,与大盘股相比,经济环境可能对中小盘股更具有支撑作用。

LPL Financial表示,我们期待重新开放的交易已经有一段时间了。如果你看看图表,就会发现上述两个市场主题自7月中旬以来相对稳定,但过去几周提供了潜在轮动的可靠信号。由于最新的新冠病例激增可能已过顶峰,疫苗接种率持续缓慢上升,经济意外指标在一系列失望的数据表现之后重新开始恢复均衡,市场重新转向重新开放题材也就不足为奇了。

与此同时,也有一些潜在的经济负面因素支撑着此类交易,例如大宗商品价格高涨,利率上升,以及日益严重的通货膨胀风险。

尽管如此,LPL Financial仍然认为股市的基本面背景在整体上是积极的,并继续建议适度增持股票,同时倾向于周期性的价值行业,并远离大盘股。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐