逾1900亿元!年内基金分红已超去年全年

来源:证基风云 2021-09-29 22:23:02

四季度还没有开始,年内的基金分红总额已超过2020年全年的分红总额。

从单只基金来看,农银金穗纯债3个月定开在三季度分红总额最多,为87.04亿元。

华夏回报混合A三季度分红已达到9次,成为该季度分红次数最多的基金。

截至9月29日,今年共有2124只基金分红,累计分红总额1938.6亿元。四季度还没有开始,年内的基金分红总额已经超过2020年全年(1895.63亿元)的分红总额。

明星基金经理更是“豪横”分红,包括周应波、刘彦春、朱少醒、刘格菘掌管的多只基金年内分红总额超过10亿元。

三季度分红超600亿元

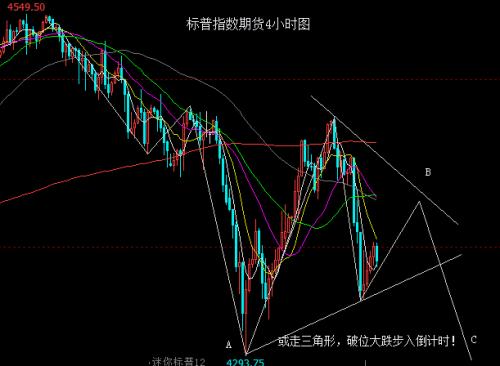

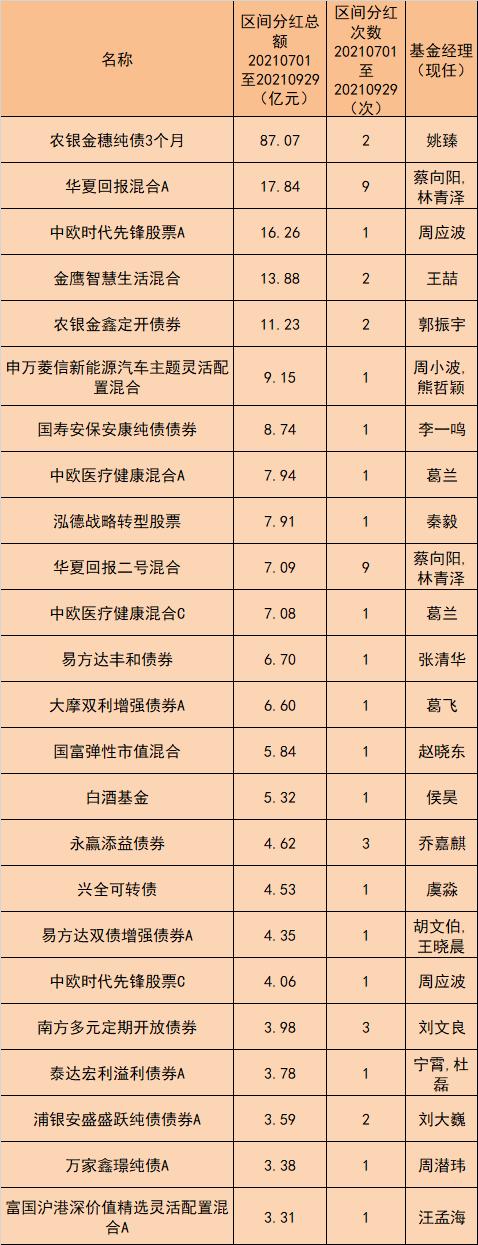

三季度已经接近尾声,同花顺(行情300033,诊股)iFinD显示,截至9月29日,三季度共有1134只基金(非货币)分红(A/C份额分开计算),累计分红总额611.87亿元。

数据来源:同花顺iFinD

从单只基金来看,农银金穗纯债3个月定开在三季度分红总额最多,为87.04亿元。

基金中报显示,农银金穗纯债3个月定开规模764亿元,且该基金个人投资者持有份额只有7523.51份,机构投资者持有份额657.66亿份,机构投资者份额占比接近100%。

华夏回报混合A和中欧时代先锋股票A分别以17.84亿元、16.26亿元的分红总额位列三季度分红榜第二、第三名。

华夏回报混合A为股债平衡型基金,基金规模166.78亿元,三季度分红已经达到9次,也成为三季度分红次数最多的基金。

周应波掌舵的中欧时代先锋A于7月份进行了年内的第二次分红,每10份基金份额分红1.58元,最新规模210亿元,年内基金净值增长7.68%。

此外,金鹰智慧生活混合、农银金鑫定开债券三季度分红均超过了10亿元。

9月2日,规模658亿元的白酒指数基金招商中证白酒指数A发布了2021年度第一次分红公告。招商中证白酒指数A此次每10份基金份额分红0.12元,A类和C类份额共派发5.64亿元。

截至9月29日,招商中证白酒指数基金近三年和五年收益率均居于前列,分别达到了185.13%、436.02%。

明星基金经理豪气分红

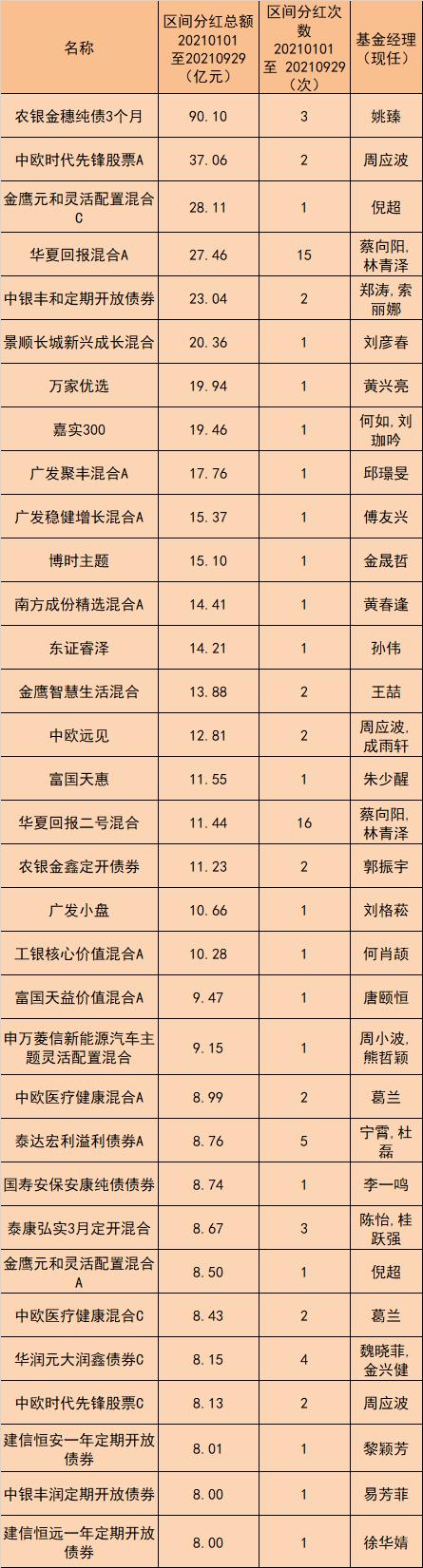

四季度还没有开始,年内的基金分红总额已经超过2020年全年(1895.63亿元)的分红总额。

同花顺iFinD显示,截至9月29日,今年共有2124只基金分红(A/C份额分开计算),累计分红总额1938.6亿元。

数据来源:同花顺iFinD

明星基金经理更是“豪横”分红,多只基金年内分红总额超过10亿元。

今年以来,周应波管理的中欧时代先锋A分红两次,共派发37亿元红包。

刘彦春管理的景顺长城新兴成长年内分红达到20.36亿元。景顺长城新兴成长每10份基金份额分红1.7元,最新规模582.36亿元,年内基金净值下跌9.78%。

周应波掌舵的中欧远见、朱少醒管理的富国天惠和刘格菘掌管的广发小盘在年内分红总额均超过了10亿元。

此外,“医药女神”葛兰管理的中欧医疗健康和刘彦春掌管的景顺长城内需贰号混合在年内分红均超过了7亿元。

为何基金经理如此大手笔分红?

玄甲金融CEO林佳义对《国际金融报》记者分析,分红是基金公司非常好的回馈基金投资人的方式,也是在市场波动时管控好产品仓位的方式,管理人有多种方式可以进行选择以应对市场。震荡行情下,市场机会较少,回报投资人分红相当于提升资金的利用率。

“基金经理如果对后市比较不确定,手上的部分现金就可能不会选择去买股票,而是用来给投资人分红。还有一种可能是由于今年股市震荡,基金面临赎回压力,基金公司希望通过分红这种方式来留住投资者。另外,还有一些基金合同里面规定需要分红。”某公募人士对《国际金融报》记者表示。

市场风格或将再切换

今年以来,A股呈震荡态势,基金赚钱效应也大不如去年。基金公司大手笔分红,投资者落袋为安,或可安抚投资者的情绪。但是,四季度市场走势如何,哪些板块还能产生“赚钱效益”是投资者尤其关心的。

爱建证券认为,从估值和市场看,市场的震荡已近尾声,但是要打破这个格局,需要一个大的外在驱动力。不破不立,预计四季度的震荡幅度加大,力量更多的是来自于美联储货币政策对于资产价格的冲击,但是这并非坏事,靴子落地后,不确定因素消除,市场更可以轻装上阵。从机会上看,市场将再度发生风格的切换,消费和科技成长将渐渐回归。而周期整体则相对较弱。在四季度可以关注TMT、生物医药、食品饮料、农林牧渔等板块的机会。

在四季度震荡行情判断下,渤海证券看好基建、储能、专精特新和消费四个领域的投资机会。经济下行压力背景下,基建托底必要性抬升,叠加专项债发行加速,基建领域疲弱的态势有望改观。同时,新型电力系统建设背景下,新能源在电力系统中的渗透率将抬升, 储能需求有望增加, 综合而言,可关注政策推动下储能领域的主题性机会。此外,从中长期角度,可对消费板块中估值回归合理区间的个股进行左侧布局。

“A股方面,当前消费品估值相对基本面高估明显,仍需消化估值,建议规避。周期和成长估值与基本面匹配度尚可,成长中最看好Q3景气验证强的新能源车产业链,煤飞色舞的资源品行情已进入趋势交易阶段,仅建议重点关注基础化工。”博时基金在四季度宏观策略报告中指出。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐