联储紧缩加速,国内债市怎么看?

来源:金融界 2022-06-16 14:25:11

美国通胀处在失控边缘,推动联储进一步加速紧缩,在开启缩表的同时单次加息75BP,但与会前市场预期相比,6月联储议息会议所展现的紧缩节奏还是偏弱。因此会后美债收益率回落,美股反弹。

目前而言,从供给端对抗通胀的可能性有限。从及时有效控制通胀的角度出发,联储还是要考虑加息抑制国内需求,这就要求联储尽快加息至中性利率,甚至是明显高于中性利率的水平。

因此,联储加速紧缩的第一步就是加息至(2.25,2.5%)的中性利率水平。所以我们估计,7月联储仍将加息75BP。此后,联储可能根据通胀动态调整加息节奏,在9月加息50BP。

根据加息点阵图,今年年末联储可能加息至(3.25,3.5%),明年加息终点可能在(3.75,4%)。

基于上述分析,我们对十年TIPS的阶段性定价为0.5-1%,对通胀预期的阶段性定价为2.7-3%,对十年美债的阶段性定价为3.2-4%。其中4%对应了通胀失控的较极端估计,至少需要合理3.5%的水平。整体而言,十年美债后续还是倾向于上行。

全球通胀和联储行为的溢出影响在增大,随着通胀冲击日央行货币政策框架,主权债务风险冲击欧央行货币政策框架,未来日欧央行能否坚持其货币政策立场,还有待观察。

我们对美元指数的阶段性定价为107-108。对应后续人民币可能贬值至6.9-7.0。

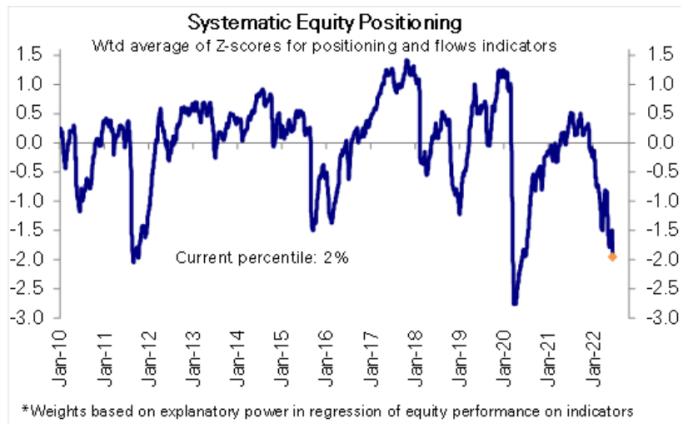

对国内而言,联储加速紧缩与美元美债上行,意味着汇率贬值与资金流出压力。汇率贬值与资金外流压力加剧时,虽然对央行货币政策不构成实质性制约,不会抬升隔夜利率水平,但考虑联储加息后,中美隔夜利率倒挂,预计目前位置隔夜利率难有继续下行的空间。

当然,外围变化中,我们的货币政策仍然会保持以我为主与居中之道。

政策重心还是聚焦于内,国内市场的运行关键在于国内政策变化,一方面从稳外贸角度考虑,汇率进一步贬值不是坏事,另一方面,从国内利率运行的历史逻辑出发,外围约束并不构成主导影响。

货币政策可能现阶段无法释放降低名义政策利率的空间,但是仍然可以运用总量与结构工具,包括降准和再贷款等,维持流动性高于合理充裕的水平。

高于合理充裕何时会转变为合理充裕,这个关键不在外,而在内,主要取决于后续增量政策的行为和效果,比如特别国债。

在进一步增量政策落地以前,预计隔夜资金利率维持1.3-1.6的水平,十年国债还是以横向震荡格局为主。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐