对冲基金慌成啥样了?疯狂撤离美股 速度前所未见

来源:金十数据 2022-06-15 15:22:52

美联储即将公布全球瞩目的最新利率决议,尽管市场上还有很多自信的预测,但没人知道它最终会做出什么决定,更不用说将对市场产生什么影响,而专业投资者不会坐以待毙。

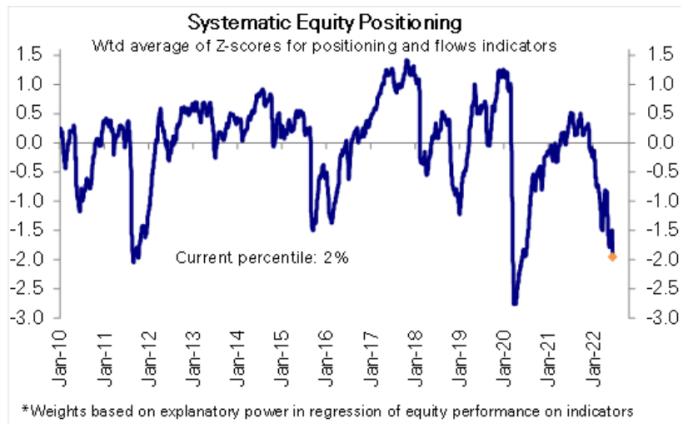

尤其是在以量化信号为策略的基金经理中,对股票和其他风险资产的敞口已经被削减到了极致。譬如,经过数周的抛售后,德意志银行追踪的系统性仓位连续数周比平均水平低两个标准差。

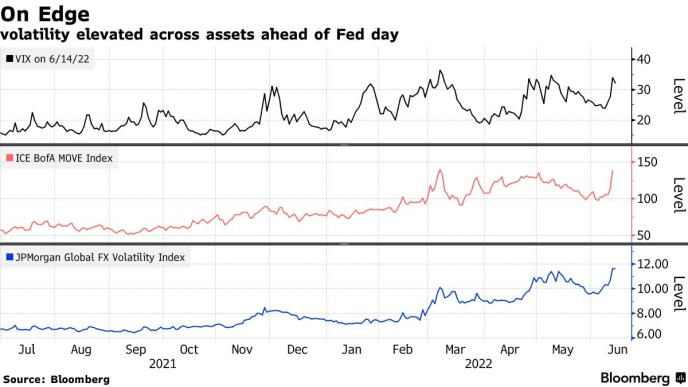

根据高盛集团的大宗经纪数据,对冲基金的动作也同样迅速,在截至周一的两天内,它们以创纪录的最快速度出售股票。它们还在撤出,因为当前的资产隐含波动率之高,是十多年来美联储会议前都史无前例的。

所有这一切都证明了本周美联储决议公布前的不确定性在增加,联邦基金利率有可能上涨50个基点到100个基点。一轮轮的抛售后,美股走势稍有平缓,标准普尔500指数将出现2020年疫情引发大抛售以来最糟糕的月度表现。债券动荡无处不在,2年期美国国债收益率飙升至2007年以来的最高水平。

Alpha Theory Advisors总裁本杰明·邓恩(Benjamin Dunn)在电话中说:“我们处于底部,每个人都在逃跑,因为他们害怕通胀失控。有末日论者说,政策制定者无法在不完全破坏债券市场的情况下设置他们需要做的事情来降低价格。”

市场焦虑表现得淋漓尽致。高盛追踪的对冲基金周一连续第七天减持美国股票,在周二发布的报告中,高盛表示,其对冲基金客户的卖空规模在前两个交易日“大幅”攀升,基础广泛的投资策略或宏观产品,如交易所交易基金,主导了流动。过去两个交易日的抛售额达到2008年4月跟踪此类数据以来的最高水平。

另外,数据显示,衡量风险偏好的指标(即总杠杆率,同时考虑了看涨和看跌的赌注)接近五年低点。

不难看出为什么情绪在恶化。今年以来,投资者尝试逢低买入后都遭遇了新低,尽管这种策略已经奏效了十年。由于担心美联储抑制通胀的努力将导致经济衰退,标准普尔500指数自1月份的峰值下跌超过20%,本周自2020年以来第二次进入熊市。

据野村跨资产策略师查理·麦克埃利戈特(Charlie McElligott)的估计,本周一主要资产集体大跌时,在期货市场进行多头和空头押注的趋势跟踪商品交易顾问(CTA)卖出了约110亿美元的债券和210亿美元的股票。同时,风险平价等波动性目标基金减持了交叉信贷和债券。

德意志银行汇编的数据显示,风险厌恶情绪如此强烈,以至于这些群体的股票敞口已降至历史区间的第二个百分位。德意志银行策略师Parag Thatte表示:“对于系统性策略而言,这纯粹是市场表现的机制,特别是在波动性急剧上升的情况下。对于可自由支配的投资者来说,他们削减仓位更多是因为增长预期放缓而非基于衰退。我们认为,随着他们中更多人基于衰退预期调整仓位,他们的仓位将会继续下降。”

本周2年期和10年期收益率曲线短暂倒挂,表明投资者担心美联储的限制性货币政策可能对经济造成更大损失。AlphaSimplex首席研究策略师Katy Kaminski在接受采访时表示:“在利率上升的环境中,我们往往会做空,特别是当我们接近倒挂时,因为这表明我们正在进入更加衰退的环境。在这些环境下,我们的策略往往是配置70%的债券空头头寸。如果我们真正进入这种环境,我们将在未来几年看到更多做空债券的信号。”

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐