2022年白糖策略年报:供需改善,糖市驱动尚存

来源:广发黄埔荟 2021-12-09 16:22:42

报告摘要

21/22榨季整体来看,供给端继续得到改善,但是受限于宏观以及疫情形势多变,价格波动加大,趋势性流畅行情较难走出,不过下行空间有限,国际方面需要持续关注天气以及宏观方面消息。国内方面,21/22榨季产量预计小幅减产40-45万吨左右,消费得到一定恢复,总体表观缺口持续扩大,进口这块的变动预计将继续影响行情,国内价格与外盘走势挂钩明显,很大程度上内盘将围绕外盘进行波动。

报告正文

1

2021年国内外糖市行情回顾

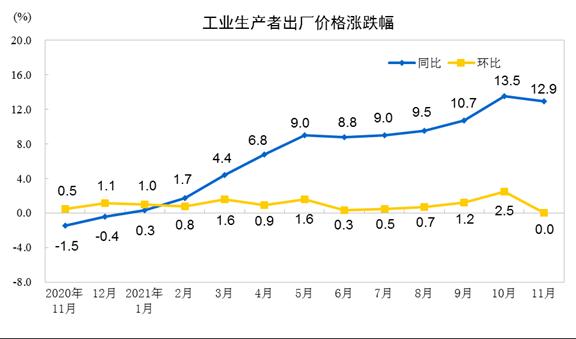

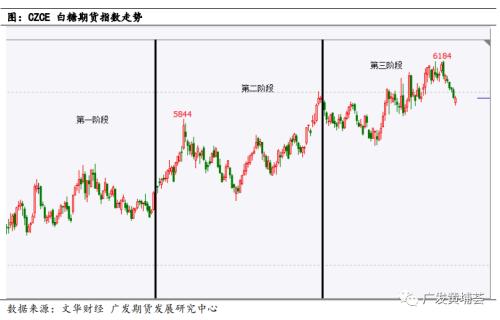

具体来看,2021年郑糖和原糖期货可以分为三个阶段:

第一阶段:行情整固,蓄势待发阶段。

郑糖(1 月到 4 月中旬),运行区间为(5100-5500 元/吨),ICE 原糖(1 月到 4 月初),运行区间为(14-17 美分/磅)。2020年受新冠疫情影响以及原油暴跌,郑糖经历千点下行幅度,接近5000元/吨左右价格,从实际角度来看,5000元/吨价格属于价值相对低估区域,另外加上期间加工糖库存周转加快,在一定程度上支撑糖价。国际方面, 巴西3月进入开榨季节,前期巴西干旱导致对甘蔗生长影响逐渐体现,巴西糖厂推迟开榨,加上天气导致压榨量低于市场预期,总体市场呈现出偏多格局。印度疫情加剧,影响食糖出口进度,加之当前原糖价格印度出口失去利润,出口放缓。

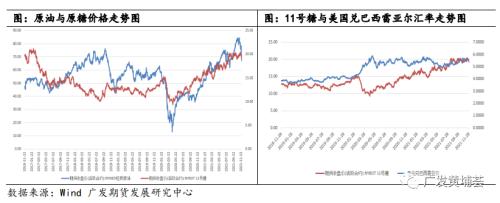

第二阶段:主力上涨阶段。郑糖(4月中旬到8月上旬),运行区间为(5300-6000元/吨), ICE 原糖(4 月中旬到8月上旬),运行区间为(14-20 美分/磅)。郑糖和原糖在这一阶段都呈现出共振上涨态势,但是国内糖价走势不及国外强劲。原糖价格逐步上行,带动配额外进口成本不断上涨,进口成本抬升对于国内价格有一定托底作用。国内方面,收榨进度加快,五一之后,成交放量回升,主产区产销数据高于预期,边际走好,支撑国内现货价格。国际方面,巴西中南部2021/22年度甘蔗压榨量料降至自2012/13年度以来最低水平,因降水量低于均值影响了甘蔗作物生长。另外,由于能源价格强劲,巴西部分糖厂开始削减糖产量转向乙醇生产。国际机构开始调低原糖过剩量,供给端呈现较大改善。

第三阶段:震荡滞涨阶段。郑糖(8月下旬到 12 月),运行区间为(5700-6200 元/吨),ICE 原糖(8月下旬到 12 月),运行区间为(18-21 美分/磅)。此阶段,国际糖市由于缺乏进一步利多消息,叠加能源价格出现走软,价格在19 -20美分/磅附近盘整,由于下方支撑较强,下跌空间有限,但是又缺乏进一步基本面消息,走势较为纠结,前期天气炒作也将告一段落。国内方面,在11月中旬前表现强于国际市场,11月糖会给予郑糖强牛市预期,叠加外盘相对坚挺,国内产销数据仍高于预期,一度糖价越过6000元/吨大坎。11月中旬后,由于缺乏进一步利多消息,叠加进口量高于预期,已经后期的南非毒株事件,国内外糖价陷入调整期。

2

国际市场

(一)缺口逐渐扩大,21/22 榨季全球供给持续改善

巴西天气的问题继续发酵,以及后疫情时代全球宏观消费复苏,供给的缺口逐步呈现出收敛态势。进入8月份,由于巴西天气风险加剧,7月霜冻叠加干旱,使得产量下滑超预期,因而进入8月份供给出现小幅缺口。从机构预估来看,在年初时,3月15日英国Czarnikow贸易公司公布的预估显示,全球2021/22年度(10月至9月)糖产量或出现300万吨的过剩。进入6月份,2021/22榨季缺口进一步收敛。据英国贸易公司Czarnikow的数据显示,2021/22年度(10月至9月)全球食糖供应过剩量为150万吨,而本年度过剩为270万吨,因主要生产区产量增加。2021/22年度巴西中南部地区的糖产量估计为3560万吨,同比下降约6%。减产主要受到迄今为止巴西甘蔗收成中观察到的状况影响。进入八月机构LMC对于2021/22年度的缺口为-100万吨。而进入11月,国际糖业组织(ISO)预测,2021/22年度全球糖市供应缺口为255万吨。报告预计全球2021/22年度糖产量为1.7047亿吨,预计2020/21年度全球糖市年末库存为9325万吨,低于上年的9674万吨。另外,机构StoneX12月1日报告显示,由于印度将更多甘蔗生产乙醇,且巴西产量下降,从10月起的2021/22年度,全球糖市场供应形势预计将恶化。StoneX表示,需求将连续第三年超过产量,预计供应短缺180万吨,较10月预估的缺口扩大100万吨。

表:2021/22榨季全球食糖供需缺口预估(万吨)

机构

预估日期

2021/22年度

Greengool

2021/3/1

408万吨

Datagro

2021/3/11

100万吨

Czarnikow

2021/3/15

300万吨

Rabobank

2021/3/27

150万吨

Czarnikow

2021/3/31

270万吨

LMC

2021/4/29

280万吨

Datagro

2021/5/6

274万吨

StoneX

2021/5/31

170万吨

Czarnikow

2021/6/18

150万吨

StoneX

2021/8/19

-100万吨

ISO

2021/11/19

-255万吨

StoneX

2021/12/1

-180万吨

数据来源:沐甜科技 广发期货发展研究中心

(二)巴西:21/22榨季天气不佳,累计减产幅度超15%

(1) 巴西经济在新冠疫情背景下艰难复苏

巴西产业结构严重失衡,工业制造业发展相对落后,实体经济“空心化”,经济基础脆弱且“三高”问题突出,再加上科技发展和创新能力不强,巴西经济可持续增长能力不足,2020年遭受疫情打击后,为此巴西政府推出多项政策,意图通过降低税收和增加投资等举措来提振巴西经济,随着接种疫苗人口比例的提高,巴西新冠疫情趋缓。目前60.35%的人口已完成全程疫苗接种,73.07%的人口至少完成一剂疫苗接种。巴西经济部预测,2021年,巴西GDP将增长5.1%,并表示2022年巴西经济仍可能会受到新冠疫情影响,但经济活动会得到恢复,巴西GDP或将增长2.1%。

(2)21/22榨季不顺,减产幅度超15%

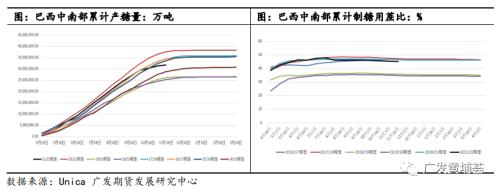

巴西中南部的甘蔗种植面积占全国88.51%,其中圣保罗占比全国种植面积的 52.69%,所以糖厂多集中于中南部。中南部糖产量占全国总产量约 90%,东北部只有 10%左右。巴西甘蔗产业非常具有灵活性,糖厂在食糖和乙醇之间的生产比例可以保持在 1000 万吨的灵活度,所以在这种灵活度的前提下,巴西的最终产量主要有糖醇比决定。自去年原油暴跌后,榨糖糖醇可能比从35%提升至 46%以上。今年随着原油价格上涨,叠加巴西生物燃料价格高企的情况下,为满足日益增长的需求,糖醇比榨季累计有小幅度下调至45%附近。巴西中南部20/21榨季于3月31日结束,共计压榨甘蔗6.05亿吨,同比增加2.56%,产糖量达到创纪录的3846.5万吨,同比增加43.73%,产乙醇303.66亿公升,同比减少8.7%。糖厂使用46.07%的甘蔗产糖,大幅高于上榨季同期的34.33%。2021/22榨季于4月正式开始,20/21榨季的开榨时间可能较去年同期延后,因巴西中南部的甘蔗作物长势或受到干旱天气的不利影响,通常每年的3月份巴西中南部开始新榨季的甘蔗压榨,但是今年多数糖厂到4月份才开始压榨。

进入榨季的巴西持续受极端天气影响,干旱叠加霜冻使得今年的甘蔗产量呈现大幅下滑,本榨季甘蔗的蔗龄也更老,前期持续的干旱使得翻兜(新植蔗)的进度落后。巴西近期降雨接近正常值,糖料生长有一定恢复,但是降雨量难挽前期干旱造成的甘蔗减产。最新数据显示,巴西中南部地区糖厂11月上半月压榨甘蔗1255.2万吨,同比下降38.36%;产糖62.6万吨,同比下降49.7%;乙醇产量同比下降36.9%,至7.41亿升。糖厂使用39.23%的甘蔗产糖,上榨季同期为41.87%。中南部已累计压榨甘蔗5.17亿吨,同比减少11.8%,累计产糖3184.1万吨,同比减少15.44%。

(3)巴西出口创新低,价格大幅上涨

丰益国际称,水资源危机令巴西甘蔗收成的前景恶化。在干旱的影响下,中南部地区的甘蔗产量预计将较前一年下降近1亿吨,至5.1亿吨,这将是10年来最低水平,并且有可能进一步下调。4月份该机构的预估是5.3亿。巴西产量的急剧下降可能会导致一些工厂在10月份收榨。巴西政府公布的出口数据显示,巴西10月糖出口量为2,317,703吨,较上年同期的3,950,843吨减少41.34%。巴西外贸部对外贸易秘书处(Secex)公布数据显示,11月截至第二周,巴西食糖和糖蜜累计出口量为140.02万吨,日均出口量为17.50万吨,较去年同期的14.52万吨增长20.56%。出口均价为334.6美元/吨,较去年同期的296美元/吨增长13.05%。

(三)印度:产量增幅有限,关注燃料乙醇情况

(1)21/22榨季印度或增产300万吨至3100万吨

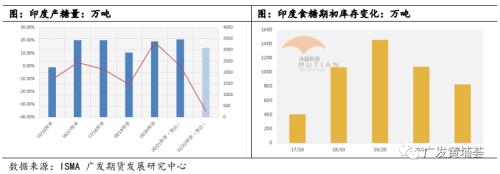

印度的产糖区主要集中在北方邦、马邦和卡邦三个地区。印度糖厂协会(ISMA)表示,印度2021-22年度(10月开始)糖产量预计在3,100万吨左右,基本持平于本年度的3,090万吨,其中包括分配给乙醇生产的340万吨糖。据ISMA预测,北方邦2021-22年度年度糖产量将为1,190万吨,马哈拉施特拉邦产量预计为1,210万吨,卡纳塔克邦产量在487万吨,其他邦产量总计将在546万吨。印度新一年度甘蔗的种植面积约为545万公顷,较本年度面积扩大3%。马哈拉施特拉邦21-22年度甘蔗种植面积约扩大11%,北方邦面积微增0.21%,卡纳塔克邦面积增加4.19%。而消费方面,消费量预计为2650万吨,新榨季的期初库存预计为870万吨。再加上700万吨出口量,下一年度的期末库存将在600-650万吨。

另外,印度中央政府将2021-22年度糖厂支付给甘蔗种植者的最低甘蔗价格上调50卢比,至2900卢比/吨,但排除了立即上调最低食糖销售价格的可能。当前2020-21年度的甘蔗公平报酬价格(FRP)为2850卢比/吨。2021-22年度的甘蔗生产成本为每吨1550卢比。以10%的出糖率,每吨2900卢比的FRP比生产成本高出87%。

(2)21/22榨季或将出口700万吨

印度在最近几年的丰产之后,目前正努力应对巨大的库存。得益于国际糖价大幅上涨以及出口补贴的帮助,印度20/21榨季糖出口量创下720万吨的历史新高,同比增加120万吨,并由此将过剩糖库存降至约830万吨的近3个榨季低点。根据印度糖厂协会(Indian Sugar MillsAssociation)的数据,2021/22年度的产量预计为3100万吨,而该协会还估计,下榨季的总出口量为600万吨。相比之下,本榨季的出口量超700万吨,而且大多是在补贴的帮助下出口的。补贴通常是在国际价格低于国内市场价格时发放的。政府对于下一年度的补贴决定将在晚些时候公布。目前该国糖厂2021-22市场年度(10月至次年9月)迄今已经出口糖180万吨。

(3)燃料乙醇计划受到关注

21/22榨季甘蔗乙醇产量替代的糖产量从19/20榨季的80万吨增加至150万吨。另外,印度政府计划逐步增加汽油中添加乙醇的比例,以减少污染和减少石油进口开销,这可能是自欧洲糖业改革以来全球糖业市场最大的变化,而该计划有可能使得印度的糖产量得到极大缓解,有可能点燃糖的多头趋势。根据食品贸易商和供应链服务提供商Czarnikow Group发布的一份报告,印度乙醇计划将导致政府终止食糖出口补贴,并消除该国的出口。Czarnikow首席分析师Stephen Geldart在报告中称,印度计划到2023年将乙醇汽油混合比例上调至20%,而目前只有大约5%,如果计划成功,这将刺激糖厂从蔗汁和糖浆中生产60亿升乙醇,糖产量可预计下滑600万吨以上水平。印度的糖产量将从每年最多 3300 万吨减少到 2700 万吨。由于目前消费量约为 2500 万吨,并且未来可能会增长,印度将不再是主要的生产过剩国和出口国。早在2009 年,印度糖产量下降至 1470 万吨,几乎在一年内减半。印度迅速从世界糖市的出口国转变为进口国。因为甘蔗种植需要12-18个月才能成熟,因此面对供应缺口,世界主要的蔗糖生产商无法立刻增加产量。面对食糖供应短缺,产量无法立刻提高,国际糖价因此上涨,先升至 30 美分,然后升至30年高点36美分。

(四)泰国:天气恢复,21/22榨季小幅增产

泰国20/21榨季于3月31日结束甘蔗压榨,共计压榨甘蔗6665.88万吨,同比减少11%,产糖757万吨,同比下降8.5%,为09/10榨季以来最低水平。

下一榨季糖产量或将恢复,但过程不太顺。美国农业部(USDA)的农业专员预计,泰国2021/22年度食糖产量将恢复到1060万吨,较2020/21年度因干旱骤降的产量大幅增加40%。该专员称,泰国国内食糖消费预计将在2021/22年度小幅回升,至250万吨,出口估计达到约1045万吨。这一增长与2022年全球经济的复苏预期是一致的。尽管甘蔗耕种面积减少了约9%,但由于良好的天气条件提高单产,泰国的甘蔗产量预计将在2021/22年度增至9000万吨。而最新的泰国榨季预估,泰国糖厂公司(TSMC)近日将2021-22年度甘蔗产量预估下调至1亿吨以下,因糖厂在激烈的甘蔗收购竞争中提高了收购价。据悉,干旱是产量减少的主要因素,这将影响糖产量和出口。泰国糖厂公司(TSMC)认为,即使在雨季,泰国今年的降雨量也预计减少。Rangsit预计,2021-22榨季糖厂的糖产量将低于700万吨,产量水平远低于前期USDA预估值。最新的行业预估泰国2021/22年度甘蔗产量料为8880万吨较上年度增加1%。

本榨季出口量同比大减。泰国外贸部数据显示,2021年10月泰国出口食糖43.52万吨,同比增4.65万吨;其中出口原糖22.82万吨,出口白糖3.5万吨,出口精制糖17.45万吨。泰国20/21榨季累计出口食糖367.97万吨,同比上榨季的800.55万吨减少432.58万吨,降幅为54.04%。其中累计出口原糖144.2万吨、出口白糖27.15万吨、出口精制糖196.62万吨。

(五)天气情况

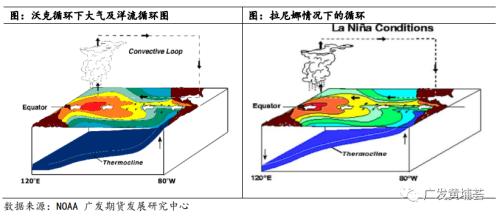

近期,NOAA正式发布报告,连续第二年拉尼娜现象已经到来,将在2021年底前达到强度峰值,并持续至2022年春季开始逐渐减弱。拉尼娜事件指赤道附近的中、东太平洋(行情601099,诊股)海水表面温度,与常年同期相比出现大范围偏冷,并且强度和持续时间达到一定条件的现象。东南信风异常加强,大量暖水被吹送到赤道西太平洋地区,赤道东南太平洋地区暖海水流走,底层冷水补充,赤道东太平洋深层海水上泛剧烈,赤道及南美西海岸(东南太平洋)比西太平洋明显偏低。

甘蔗是高耗水的热带作物,在发芽期到分蘖期,甘蔗需水适量。伸长期是关键阶段,此时甘蔗生长最快,需水最多。成熟期是甘蔗转化和储存糖分的时期,适宜干冷和昼夜温差大的环境,因而天气对于甘蔗的生长有重要影响。而拉尼娜天气,从全球产区来看,巴西中南部将再度经历一个干旱的榨季,21/22年度由于干旱与霜冻天气,减产幅度累计接近15%,若是下榨季干旱仍将持续,将继续重挫巴西糖产业,进一步扰动全球糖市供给端,而印度与泰国方面,此次拉尼娜影响不及前期厄尔尼诺,一般厄尔尼诺将对印度,泰国天气产生较大的威胁,因而拉尼娜对于东南亚产区来说,影响不是特别大,泰国,印度的增产部分可能将无法抵充巴西减产程度,预计下榨季全球供给将继续收紧。

3

国内市场

(一)榨季产销及工业库存情况

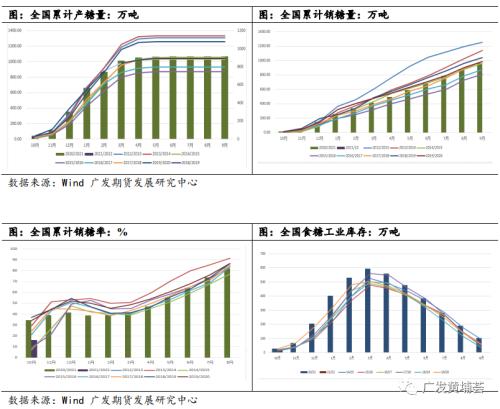

2020/21年制糖期全国共生产食糖1066.66万吨(上制糖期同期1041.51万吨),比上制糖期同期多产糖25.15万吨。其中,甘蔗糖产量913.4万吨(上制糖期同期902.23万吨)﹔甜菜糖产量153.26万吨(上制糖期同期139.28万吨)本制糖期全国共销售食糖961.8万吨(上制糖期985万吨),累计销糖率90.2%(上制糖期同期94.6%)。其中,销售甘蔗糖808.5万吨(上制糖期同期846万吨),销糖率88.5% (上制糖期同期93.7%);销售甜菜糖153.3万吨(上制糖期同期139.3万吨),销糖率100%(上制糖期同期100%)。工业库存方面,截至到2021年10月,工业库存累计24.5万吨,同比减少28.29万吨,受广西延迟开榨影响。

(二)榨季产量预计小幅减产

11月1日20/21榨季全国食糖产销工作会议上,各产区公布了对21/22榨季的糖产量预估,为1022-1024万吨,较上一年度减少45万吨。其中广西预计持平,为629万吨,云南预计持平,为221万吨,广东预计持平,为55万吨,海南预计增产2-3万吨至11-12万吨,内蒙预计减产39万吨至50万吨,新疆预计减产8万吨至50万吨,合计全国产量预计同比减产45万吨至1022-1024万吨。北方甜菜因遭受干旱以及寒冻天气影响,今年甜菜产量并不乐观。内蒙古方面,截至11月底累计产糖36万吨,同比减少14万吨。

表:2021/22榨季全国食糖产量预估(万吨)

20/21榨季

21/22榨季

同比

广西

628.79

629

持平

云南

221.23

221

持平

广东

53.98

54-55

持平

海南

8.77

11-12

增产2-3

内蒙

89.1

50

减产39

新疆

57.61

50

减产8

其他

7.18

7

持平

全国

1066.66

1022-1024

减产45

数据来源:中国糖业协会 广发期货发展研究中心

(三)进口利润持续倒挂,进口量降幅不及预期

2017 年 5 月 22 日通过食糖贸易救济调查后,食糖进口量大幅下滑,保障措施采取对关税配额外进口食糖征收保障措施关税的方式,实施期限为 3 年,自 2017年5月22日至 2020年5月21日,实施期间措施逐步放宽。2017 年 5 月 22 日至 2018 年 5月21日,保障措施关税税率为 45%,这意味着配额内的税率为 45%,配额外的税率高达 95%,2018年5月22日至2019年5月21日,保障措施关税税率为40%,(配额内为40%,配额外为90%)2019 年5月22日至2020年5月21日,保障措施关税税率为 35%(配额内为 35%,配额外85%)。截至到 2020年5月21日,保障性关税到期,配额外关税恢复至50%。2020年6月30日,商务部把食糖纳入《实行进口报关管理的大宗农产品(行情000061,诊股)目录》,食糖进口后期采用备案制,但短期内完全放开可能性不大。

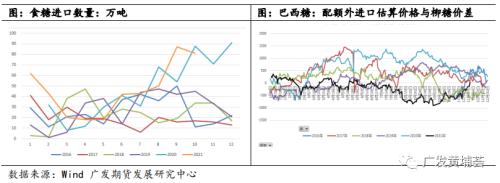

自配额外关税降至50%以下后,进口额度逐步增加,虽然今年自7月以来配额外进口估算价格与国内价格呈现倒挂,但是进口量进入下半年后并没有显著的下滑,进口量的降幅不明显一直压制盘面价格。糖浆方面,今年糖浆进口幅度较去年明显下滑,受泰国减产以及整体成本上涨影响。

海关总署公布的数据显示,10月份中国进口食糖81万吨,同比减少7万吨,环比减少6万吨。2021年1-10月中国累计进口食糖464万吨,同比增加99万吨。进口糖浆方面,2021年10月份中国进口甘蔗糖或甜菜糖水溶液(税则号17029011)等三项合计6.46万吨,同比减少8.41万吨,环比减少1.03万吨。2021年1-10月我国累计进口糖浆49.93万吨,同比减少35.59万吨。

(四)抛储情况

在国内白糖消费和产量相对固定的情况下,稳定糖价则只能在供给侧上作文章。供给分进口和国储两部分,加征特别关税后进口大幅下降,进口糖的影响力在逐步减小,那储备糖方面就成为调节糖价的一个非常重要的手段。我国每年从古巴进口原糖约 40 万吨。这是长期以来政府协议的一部分。之前的保证加征配额外特别关税出台到现在的保证国储糖顺利出库,国内糖市工作重心似乎发生了明显改变。国家在已经确定了保护国内糖市,则需要保证制糖企业合理利润,原则上广西现货糖低于 6500 元每吨是不能出库,一旦低于 6500 元每吨不但现在不能出,以后也不可能出。

纵观2016/17 榨季开始,也就是2016年10 月,国家就开始投放储备糖了,首先,10 月 25 日,广西政府投放了第一批17 万吨的地方储备糖,这些糖包含加工费在内的成交价在 6700-6800 元/吨,当时广西糖的市场价在 6700 元/吨,和成交价基本一致。其次,10 月 28 日,国家投放了第一批20 万吨的国储糖,成交均价 6900 元/吨,当时市场价接近 7000 元/吨,第二批国储糖的投放是在 11 月 9 日,数量 10.8 万吨,成交均价 6860 元/吨,当时市场价在6900 元/吨,第三批国储糖的投放是在 12 月 30 日,数量 9.2 万吨,成交均价6800 万吨,当时市场价在 6950 元/吨左右,第四批,数量 25 万吨,时间 1 月 23 日,由于这批 25 万吨的国储糖是 2012/13 榨季生产的,不经过在加工直接投放市场的陈糖,因此成交价比较低,陕西仓库拍出最低价 6140 元/吨,广东仓库价格最高6590 元/吨,其他大多数仓库的价位在 6300 元/吨左右。第五批是 9月7日,广西公布抛储地方储备糖,决定投放 32.6714 万吨地方储备糖,竞拍底价为 6400 元/吨。第六批是商务部决定对加工后的 2017 年进口古巴原糖以竞卖形式投放市场。分两批竞卖 36.7 万吨白砂糖,第一次于 9 月18 日竞卖 20 万吨,第二次为 9 月 28 日竞卖 16.7 万吨。2016/17年度开始迄今,国储糖累计投放101.7 万吨,广西地方储备糖投放了 49 万吨。总计是约为 150 万吨,这与之前的估算是符合的。从 2016/17 榨季的抛储情况来看,抛储时机都是在国内现货价格高企,超过 6500 以上抛储。且之前糖会秘书长发表指导精神说,希望产区糖价可以稳定在 6500 元/吨以上。17/18 榨季由于糖价熊途漫漫,国储糖并未抛储。而 18/19 榨季,由于下半年销售数据较好,白糖现货价格一路走高至 6000 元/吨,广西地方储备,投放了12,7284 万吨糖,竞拍低价位 5800 元/吨。拍卖中标数量为118075.85 万吨,中标率为 92%。

19/20榨季受新冠疫情影响,国内食糖价格大幅回落,国储未能出库,而本榨季由于今年食糖价格也并没有到达高估警戒线,也没有抛储。但是对于21/22榨季若是价格呈现上涨,不排除国家干预手段。

(五)替代及下游消费,不能忽视的减糖,无糖冲击

在进口严控的情况下,走私成为糖的一个有效供给。早些年中国海警局将组织全国海警开展“海狼行动”打击海上走私专项行动。目前,不法分子以越南、香港和台湾地区等为源头地就近走私入境,导致我国北部湾、珠江口、台海西部成为海上走私成品油、香烟、食糖以及涉税商品的重灾区。但受疫情影响,走私方面逐步呈现下滑态势,叠加今年原糖价格整体高位,走私糖数量相比前几年将呈现下滑趋势。

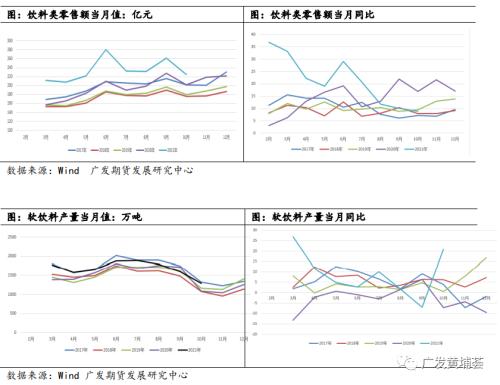

替代品方面,淀粉糖和白糖互相替代使用的行业主要集中在碳酸饮料果汁、罐头等饮料行业。乳制品使用果糖有一定限制,目前替代只能达到 10-15%。其他如糕点、蜜饯等食品也有替代量,但整体而言,量很小。除非下游食品饮料企业主动更改配方,否则淀粉糖企业并无主动增加产量的动能。从下游消费结构看,果糖仅在饮料领域对白糖形成了明显替代,特别是碳酸饮料,若出现果糖替代白糖,最有可能出现在碳酸饮料领域,估计最大替代为白糖消费24%左右(饮料占比)。未来需关注下游配方的修改,目前尚难以出现大面积替代。受疫情影响,食品饮料业业出现明显下滑,虽然今年情况相对较去年好,但是从今年总体食糖库存来看,下游压力仍存在。

下游消费方面,去年受疫情影响,消费方面呈现疲弱走势,今年预计恢复正常水平。据国家相关统计部门数据,2021年10月份国内7类主要含糖食品累计产量同比均呈现上涨趋势,上涨幅度在0.28%-20.81%之间。其中累计产量上涨幅度最多的是碳酸饮料,达20.81%,数据显示10月份碳酸饮料累计产量为1996.41万吨。根据统计的相关数据,2015-2019年10月份,7类含糖食品累计产量同比大部分品种、大部分时间均成正增长。而2020年受新冠疫情影响,10月份仅速冻米面食品、乳制品、碳酸饮料呈正增长,其余均为负增长,且幅度较大。由于去年同期累计产量太低,且多数为负增长,所以导致2021年10月份7类含糖食品累计产量均为正增长,且增长的幅度十分明显,最高达到了20.81%。总体而言,预计 20/21 榨季国内食糖消费量为 1500 万吨左右,预计 21/22榨季的食糖消费量继续恢复至 1520 万吨左右。

(六)春节效应仍存,21/22榨季供需格局继续改善

全国食糖单月销售量存在淡旺季之分,通过观察历年12月、1月的销量以及春节日期可以发现,在减产周期下的春节效应还是相对比较明显,今年春节在1月31日,进入12月下旬备货有望在一定程度上支撑糖价。

对于21/22榨季食糖产量、进口量的不同的预估,对国内食糖供需平衡表进行表需预测。产量方面,目前中国糖业协会对21/22榨季的产糖量的预计为1022万吨,进口方面, 21/22榨季,正规渠道进口量可能相比今年略少,在外盘稍微坚挺的情况下,给予450万吨的预估,消费由于疫情缓解,恢复至1520万吨。整体供需情况较去年以及前年变好。不过,这些预测是基于产量和进口在小幅范围内变动的考虑,其中产量的变动不大,明年的主要变动因素是进口,进口量的多少将很大程度决定20/21榨季最终的供需紧张或者宽松。

表:历年12月、1月食糖销量及期货涨跌幅和春节日期

年份

春节日期

上一年12月期货价格涨跌

当年1月期货价格涨跌

上一年12月销量

当年1月销量

增减产

2016

2月8日

2.93%

1.21%

82.62

100.81

减产

2017

1月28日

-4.93%

-0.86%

88.7

77.11

增产

2018

2月16日

-7.03%

-9.25%

73.61

136.03

增产

2019

2月5日

-4.24%

4.24%

98.69

121.46

增产

2020

1月25日

0.5%

0.45%

140.96

122.27

减产

2021

2月12日

1.82%

0.00%

103.67

109.36

增产

2022

1月31日

减产

数据来源:广发期货发展研究中心

表:国内食糖供需平衡表

万吨

2015/16

2016/17

2017/18

2018/19

2019/20

2020/21

2021/22

产量

870

929

1031

1076

1041

1066

1022

消费

1550

1525

1515

1515

1445

1500

1520

供需差额

-680

-596

-484

-439

-404

-434

-518

商业进口

332

188

204

338

526

570

450

非正规进口

305

261

221

150

100

80

80

储备投放

0

98

37

0

0

0

40

出口

15

12

18

18

18

18

18

预估过剩缺口

-58

-61

-40

68

204

198

54

数据来源: 广发期货发展研究中心 据来源:广发期货发展研究中心

4

展望

国际方面,21/22榨季,由于印度将更多甘蔗生产乙醇,且巴西产量下降,机构StoneX预计从10月起的2021/22年度,全球糖市场供应形势预计将恶化。需求将连续第三年超过产量,预计供应短缺180万吨,较10月预估的缺口扩大100万吨。从主产国方面来讲,目前巴西中南部21/22榨季生产高峰期已过,受天气等方面影响,累计产糖3184.1万吨,同比减少15.44%,“双峰拉尼娜”再次得到确认从第四季度延续至明年春季,可能损及22/23榨季产量,叠加明年总统大选,因而需要持续关注天气以及宏观方面消息。印度方面,受有利天气及价格提振,21/22榨季产量将继续保持一定高位,但是预估300-350万吨食糖被乙醇替代,因而产量预计在3100万吨左右,后期关注新榨季相关政策扶持。泰国方面,21/22榨季降水将有一定恢复,产量预计恢复1%左右水平。

国内方面,21/22榨季产量预计小幅减产40-45万吨左右,消费得到一定恢复,总体表观缺口持续扩大,进口这块的变动预计将继续影响行情,国内价格与外盘走势挂钩明显,很大程度上内盘将围绕外盘进行波动。若外盘价格维持坚挺,配额外进口利润将保持收窄,进口量将会比20/21榨季下滑,国内有效供给将逐步下滑,对于价格有效支撑,因而明年的国际原糖价格走势相对比较重要,当前受南非新冠毒株影响,国际避险情绪大增,原糖下挫,若后期疫情得到缓解,市场有重新回归到基本面可能,密切关注宏观方面情况。目前主产区压榨进度较缓,11,12月进口到港量预计偏少,叠加进去年前备货行情,后期郑糖或将得到企稳,虽然高度可能不及前期,总体而言后期继续下行空间有限。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐