如何解决“基金赚钱,基民不赚钱”的难题呢?

来源:小基快跑 2021-09-02 10:24:12

2003年至今,18年零4个月,1141.22%的累计涨幅,14.73%的年化收益。

这是中证股票型基金指数上市以来的成绩单。

中证股票型基金指数反映了全市场股票基金的整体表现。

尽管数据美丽,但还是有不少基民表示不赚钱。

在一季度的时候,支付宝公布过一个数据——某近一年收益率120%的“网红”基金,其超80%的持有人亏损,亏5%以上的持有占65%。

“基金赚钱,基民不赚钱”的背后,不仅有投资者的主观原因,也有基金经理和A股市场等方面的客观原因。

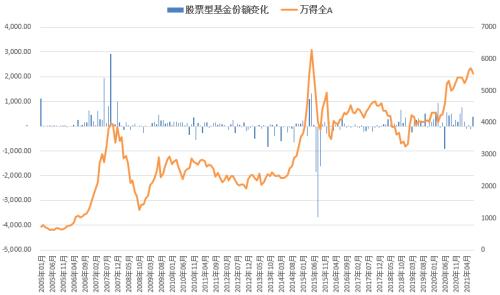

追涨杀跌

投资者买基金的热情和市场行情高度相关。

当市场处于牛市时,爆款基金频现;

当市场低迷时,基金则无人问津。

有图有真相:

数据来源:Wind,小基快跑

股票型基金份额在市场上涨时逐渐增加,在最高点时净买入最大;

股票型基金份额在市场下跌时逐渐减少,在最低点时净卖出最大。

这说明多数人都是在高点跟风买入,低点忍痛卖出。

持有期过短

中国基金业协会发布《2019年度全国公募基金投资者状况调查报告》显示:

45%的投资者持有单只基金平均时间不到1年;

80%的投资者持有单只基金平均时间不超过3年。

一位公募FOF研究员对成立6年、年化收益超20%且规模超100亿的绩优基金做了一组测算:

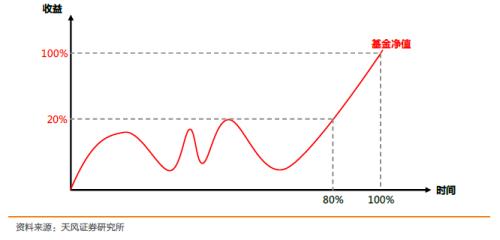

这些绩优基金在遭遇最大回撤后,回到前期高点平均耗时1415天(近4年),占基金成立总天数的37%,

而最大上涨区间占成立总天数的比例为22%,这个区间涨幅对基金净值的贡献达62%。

换句话说,即使是这些绩优基金,也有超过1/3的时间是在回本中度过的;

而这些基金60%以上的收益,是在1/5的时间里完成的。

所以,在你买了基金后,可能多数时候都是没有行情的垃圾时间,甚至是亏损的煎熬时刻。

持有期较短,无法跨越股市大幅波动的周期,配合追涨杀跌的操作,意味着这部分的亏损来自于在前期高点买入,市场下跌后,并没有耐心等待市场再次企稳走强,割肉离场。

低抛高吸做波段

部分投资者以投机的心态买卖基金,往往并没有赚到钱。

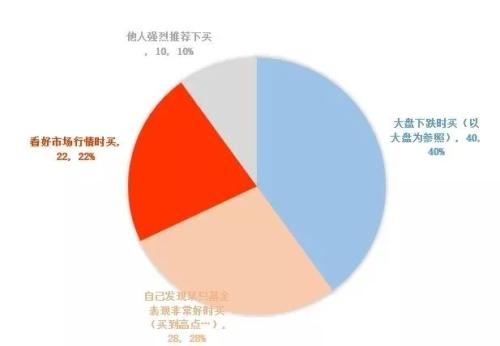

《2019年度全国公募基金投资者状况调查报告》发现,有40%的人会选择在大盘下跌时抄底买入基金。

个人投资者何时购买基金统计

与美股的长期牛市不同,A股市场的波动更大。在A股市场中,牛市和熊市的时间都相对较短,更多时间市场处于震荡市。

这意味着低吸高抛策略并不能够获得较高收益。

事实上,在A股市场中的基金投资,更需要用时间换收益。经常会面临80%的时间基金净值都处于震荡区间,只能挣20%比例的收益;只有在20%的牛市时间里,才会挣得80%比例的收益。

A股市场20%的时间挣80%的钱

追逐热点

不少投资者喜欢追逐市场热点,依据市场热点买基金。白酒火的时候买白酒,光伏火的时候买光伏…

但A股的热点总是快速切换的,当某个主题或行业成为热点的时候,相关股票价格可能也已经处于高位,这时候投资者再买入,短期大概率会面临回撤。

2020年以来各季度涨幅前5申万一级行业

数据来源:wind

迷信“冠军基金”

看排名买基金,是很多人的常规操作。

因为这种方式,最符合人性。

一方面,人人都厌恶亏损、偏好收益;另一方面,大家都喜欢省事儿、走捷径。

特别是“冠军基金”,铺天盖地的宣传,让人很难不动心。

但历史数据显示,年度排名靠前的基金,往往在次年或者第三年表现平平。

我们之前做过一个统计,每年初买入上一年的冠军基金 VS 每年初买入上一年倒数第一的基金(垫底基金):

从2011年到2020年,

每年初买入上一年的冠军基金,累计收益率为83.44%;

每年初买入上一年的“倒数第一”,累计收益率为111.70%。

每年买入垫底基金,胜!

基金经理的业绩持续性弱

无论是风格稳定的基金经理,还是风格漂移的基金经理,都很难保证业绩持续性。

风格稳定的基金经理,在过去的一年由于其风格与市场匹配,使得基金业绩表现优异,但当第二年市场风格切换时,基金业绩自然容易出现反转现象;

风格漂移的基金经理,虽然过去一年通过组合管理获得优异业绩,但是在第二年可能受到配置偏好、认知偏差、过度自信和羊群效应等行为的影响,难以把握市场风格,从而也很难延续业绩。

有数据有真相:

2019年之前成立的2249只主动管理偏股基金(Wind分类,不同收费模式合并),计算其从2005年到2020年的自然年度收益率,连续N年排名进入前20%的情况:

连续2年排名前20%的,共有394只/次,占全部样本量(10433)的3.78%;

连续3年排名前20%的,共有40只/次,占全部样本量(8508)的0.47%;

连续4年排名前20%的,共有4只/次,占全部样本量(6583)的0.06%;

连续5年排名前20%的,共有2只/次,占全部样本量(4984)的0.04%;

连续6年排名前20%的,共有1只/次,占全部样本量(3796)的0.03%;

连续7年排名前20%的,无

……

数据来源:Wind,计算方式:选取2001.09.21(第一只开放式基金成立)-2019年1月1日成立的共2249只主动偏股型基金(Wind分类),计算每只基金从2005年开始至2020年12月31日的完整年度收益率。

A股对投资者“不友好”

对于普通投资者来说,A股可以算是地狱级别的难度。

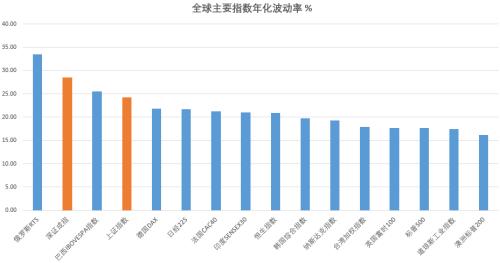

首先,波动大。

横向对比全球主要股指,A股代表指数的年化波动率位居前列。

急涨快跌,大幅波动使得基金投资体验不佳。

数据来源:Wind 数据统计日期:20050101-20210831

其次,市场风格极易发生切换。

就像过去几年,A股就在大盘蓝筹和小盘成长之间反复横跳。

投资者依据市场风格选基金很难获得较好收益。

“基金赚钱,基民不赚钱”的原因完毕。

那么,如何解决“基金赚钱,基民不赚钱”的难题呢?

对于普通基民而言,基金经理和A股的客观环境是我们不可控的,但我们可以做更好的自己。

1、了解你要买的基金

只看基金业绩好就头脑一热冲进去,结果往往不会太好。

拿出货比三家的态度,精挑细选,才不辜负辛辛苦苦赚来的钱。

在买一只基金之前,起码要对它的投资方向、基金经理等了如指掌。

2、避免在市场高点买基金

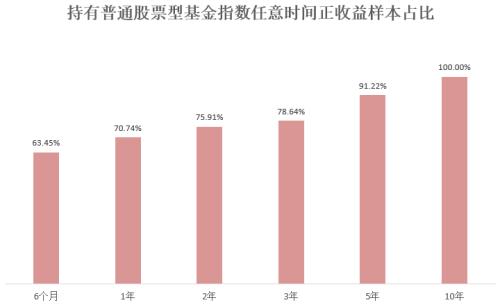

3、尽量把基金拿得长一点

我们曾经做过数据统计,从历史数据看,长期投资有望显著提高基金盈利的概率。

数据来源:Wind、小基快跑

数据统计区间:2003年12月31日—2021年3月31日

注:1、正收益样本占比=正收益样本数量n÷全部样本数量m

2、Wind基金指数是由万得信息编制,包含所有成立三个月以上基金,按各基金每日收益等权重计算指数每日价格。

上述结果依据历史数据统计得出,仅供参考,不代表未来指数表现,亦不作为任何收益承诺。

4、调整好心态

投资很多时候是在和自己的情绪作战。

特别是在A股这样大幅波动的市场,做一个情绪稳定的基民尤为重要。

投资后调整心态、耐心持有,抱着慢慢富起来的心态,而不是赚快钱的思维,你可能会有更好的基金投资体验。

相关文章

猜你喜欢

今日头条

图文推荐