0元转让892万股份?奥扬科技IPO应收账款过亿,主营产品价格下降

来源:投资时报 2021-09-09 15:23:10

报告期内,奥扬科技主营产品价格不断下降,客户集中度相对较高,应收账款亦居高不下

《投资时报》研究员 李沐阳

近日,专业从事低温绝热储运应用装备的研发、生产和销售的山东奥扬新能源科技股份有限公司(下称奥扬科技)向深圳证券交易所递交了招股说明书,申请登陆创业板。

本次IPO,奥扬科技拟公开发行人民币普通股(A股)不超过2221.84万股,拟募集资金4.59亿元,用于“LNG车用供气系统产业化建设项目”“氢能及CNG供气系统产业化建设项目”“新能源研发中心建设项目”以及补充营运资金。

查阅奥扬科技招股书,《投资时报》研究员注意到,2018年、2019年、2020年(下称报告期),奥扬科技主营产品价格不断下降,客户集中度相对较高,应收账款亦居高不下。

针对以上情况,《投资时报》研究员电邮沟通提纲至奥扬科技相关部门,截至发稿尚未得到公司的回复。

产品价格和销售收入均下降

奥扬科技是专业从事低温绝热储运应用装备的研发、生产和销售的国家级高新技术企业。低温绝热储运应用装备采用双层真空绝热技术,为高真空技术产品,奥扬科技目前的低温绝热储运应用装备主要为车载LNG供气系统。

招股书数据显示,报告期内,奥扬科技主营业务收入主要来源于车载LNG供气系统,销售收入分别为3.42亿元、6.06亿元和8.02亿元,占主营业务收入的比例分别为96.47%、96.93%和98.26%。2019年、2020年,车载LNG供气系统销售收入同比上涨77.19%、32.34%,呈现上升的趋势。

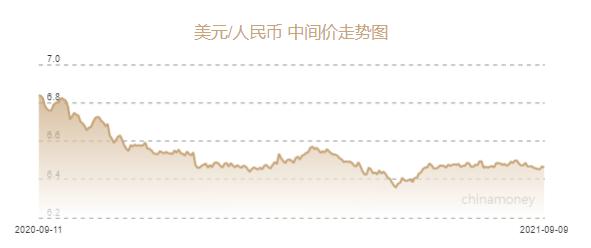

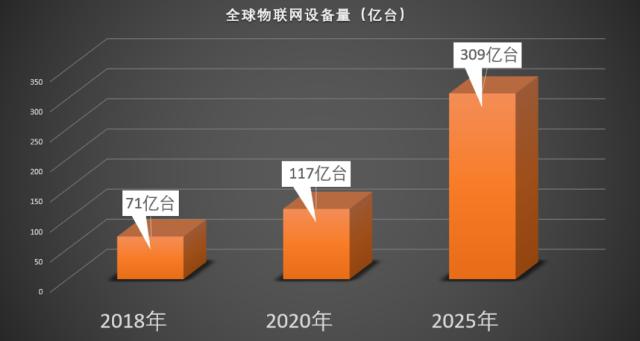

车载LNG供气系统销售收入的快速增长,得益于奥扬科技下游客户市场容量的扩增。该公司下游客户主要为天然气重卡整车厂商,最终用户为使用天然气重卡的物流企业或个体运输用户。与柴油商用车相比,天然气重卡优势主要体现在燃料的经济性,而油气价差是影响最终用户选择购买天然气重卡或柴油商用车的关键因素。

然而,近年来,我国油气价差呈现一定程度的波动,油气价差处于相对较小的水平,将影响最终用户购置LNG重卡的意愿,最终影响奥扬科技的销售收入。奥扬科技招股书显示,2021年1—6月该公司实现营业收入2.70亿元,较2020年同期下降1.11亿元,降幅29.18%。

另外,报告期内,奥扬科技的车载LNG供气系统平均单价分别为3.28万元/套、3.09万元/套和2.77万元/套,2019年和2020年价格下降幅度为5.91%和10.32%,呈现下降趋势,并且下降幅度增大。

值得关注的是,报告期内,奥扬科技存货账面价值分别为0.83亿元、1.22亿元和1.37亿元,存货账面价值占流动资产的比重分别为19.43%、23.07和21.25%。

《投资时报》研究员注意到,奥扬科技存货主要由原材料、库存商品、发出商品、在产品、自制半成品和委托加工物资构成。其中,库存商品占比最高,2020年底库存商品价值占存货价值的38.77%。车载LNG供气系统平均单价的持续下降不仅会影响公司营收,还会直接降低库存商品价值。

客户集中度高应收账款上亿元

查阅奥扬科技招股书,《投资时报》研究员注意到,报告期内,奥扬科技向前五名客户的销售金额合计分别为3.15亿元、5.46亿元和7.05亿元,占当期营业收入的比例分别为88.40%、87.04%和86.12%,主要客户销售收入占比较高,客户较为集中。

并且,奥扬科技第一大客户占营业收入的比例分别为26.75%、28.68%、33.45%,占比亦较高。也导致了公司对单一大客户的依赖。考虑到LNG供气系统领域的门槛相对较低的背景,一旦客户需求发生了变化,则公司的业绩必将会受到较大的冲击。

不仅如此,由于公司所处行业特点和业务模式的原因,该公司应收账款的规模较大。报告期各期末,奥扬科技应收账款账面余额分别为2.42亿元、2.76亿元和1.88亿元,应收账款周转率分别为2.07次、2.42次和3.53次。

另外,招股书披露,报告期内,奥扬科技的应收账款期后回款率分别为99.50%、99.21%和33.02%,呈现逐年下降趋势。尤其是2020年,奥扬科技只按期收回三分之一的应收账款。过亿的应收账款和较低的应收账款期后回款率给奥扬科技的现金流带来了不小的压力。

这直接导致奥扬科技短期借款增加。2018年,奥扬科技并无短期借款。2019年,短期借款为2000万元,而2020年,短期借款攀升为1.87亿元。这也进一步说明大规模的应收账款给公司营运资金带来很大的影响,并且也提升了公司的短期偿债风险。

奥扬科技应收账款余额及账面价值(万元)

数据来源:公司招股书

曾0元转让892万股

招股书显示,苏伟为奥扬科技的实际控制人,直接持有公司股份4501.04万股,占发行前总股本的67.53%。

2017年9月至2018年3月,奥扬科技引进了多名外部投资者,相关投资者入股的同时与苏伟签署了对赌协议,业绩承诺和补偿条款为:苏伟向投资方保证,预计奥扬科技2017年扣非净利润不低于1亿元,2018年扣非净利润不低于1.5亿元,2019年扣非净利润不低于2亿元。若任意一年奥扬科技未达到预计的扣非净利润,则苏伟应当以投资方初始的投资数额为基数,按照三年差额占三年预计扣净利润的比例对投资方进行补偿。

2019年8月,因奥扬科技2018年的扣非净利润仅有2089.22万元,因此并未达到补充协议的业绩预期,苏伟需履行对赌义务,经与相关投资者协商,各方调整了原对赌协议的补偿方式,调整后的具体补偿方式如下:实际控制人苏伟及其控制的诸城奥扬新能源以0元的价格,向签署了对赌协议的投资者转让股份,转让股份的数量为投资者原持股数的0.9倍。

对于对赌失败原因,奥扬科技在招股书中解释称,由于2017年底煤改气政策的快速推进带动天然气需求激增,而天然气供给能力不能快速匹配,导致了短期内用气紧张、LNG价格暴涨的局面,LNG重卡终端市场需求出现低迷,导致2018年奥扬科技业绩未达预期。

与此同时,此次股权转让完成后,2017年9月至2018年3月期间签署的对赌协议已终止,苏伟和相关投资者又签署了新的对赌协议。但是,此协议并未持续多久。2020年7月,苏伟和诸城奥扬新能源与各投资方一致同意解除2019年8月各方签署的对赌协议。

猜你喜欢

今日头条

图文推荐