最新出炉!329家公司中报业绩翻倍,这三大赛道迎来投资新机遇!

来源:证券市场红周刊 2021-08-23 09:26:10

329家已发布中报公司实现业绩翻倍,其大多分布在化工、新能源和芯片赛道。在业绩报喜之下,部分公司存在较好的投资机会。

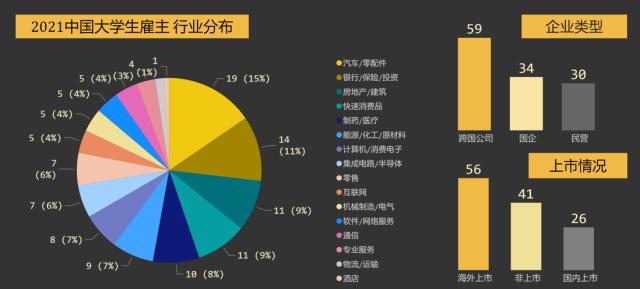

因循“靓女先嫁”的传统,许多绩优上市公司率先发布今年中报。据记者统计,截至8月18日,在已发布中报的公司中,有近八成实现同比增长,其中有许多公司实现业绩翻倍。在业绩翻倍股中,化工以及新能源、半导体等行业公司占比较大。

对于化工以及新能源、半导体等行业业绩表现,接受《红周刊》记者采访的机构人士认为,竞争优势和行业利润都在向头部公司倾斜,要关注这种分化带来的全面性影响。对于机会,有投资人表示,“化工头部一体化公司、新材料公司、精细化工持续投入的公司,已经具备了穿越周期的行业属性。”而在光伏新能源以及芯片领域,则需要从产业链价值发现的角度进行跟踪考察。

329家中报净利增幅超100%

化工、新能源“暂时”领先

据Wind数据统计显示,截至8月18日(下同),两市已有965家公司披露中报业绩(包括快报),其中,781家公司中报业绩实现了同比增长,占比约为八成,中报“成绩单”整体良好。

进一步统计显示,在965家披露中报的公司中,实现净利增长超过100%的公司有329家,占已披露中报公司家数的三成以上。这些业绩翻倍公司主要集中在化工、电子、电气设备、有色金属、机械设备、医药生物以及汽车等领域,其中,化工公司家数最多,达到58家,其次是新能源以及电子等领域公司。

如果将净利翻倍且净利增加超过10亿元作为筛选指标,符合“标准”的公司缩减至39家。其中,化工行业家数为14家,有色金属为5家,钢铁3家,电子、非银金融、机械设备等均为2家,汽车等其他行业均为1家。值得一提的是,这其中有多家公司业绩增幅超过10倍。

记者注意到,实现业绩翻倍的公司中,多数在第二季度迎来业绩显著改善。据Wind统计显示,目前300余家中报业绩翻倍的公司中,有249家二季度业绩实现环比增长,其中增幅超过100%的有102家。如电子行业的富满电子(行情300671,诊股),二季度环比增幅达313%;化工行业的川发龙蟒(行情002312,诊股),二季度环比增幅达419%(见表1)。

据《红周刊》记者进一步统计显示,头部公司盈利不断扩张的现象表现突出。如从净利增幅超过100%的58只化工股中来看,净利TOP3的万华化学(行情600309,诊股)、荣盛石化(行情002493,诊股)、桐昆股份(行情601233,诊股),上半年合计实现净利润为242.3亿元,占当前全部披露中报业绩的化工总利润的28.53%,同时,电气设备TOP3通威股份(行情600438,诊股)、大全能源(行情688303,诊股)、中环股份(行情002129,诊股)盈利占比为39%等。

金信基金向记者表示,“随着上市公司体量越来越大,各行业的龙头集中度在进一步提升,好公司与差公司的差异会越来越明显。龙头公司不断提升市场份额,不仅能防御经营风险,而且盈利也将会保持稳健增长速度,这也是经济发展到一定阶段的必然现象。未来这种效应还将会进一步增强,同时,市场会更加聚焦于各行业的头部公司。”

化工品大幅涨价提振上市公司业绩

当前可聚焦三大主线

实际上,化工公司之所以实现业绩翻倍的家数最多,离不开化工品连续涨价的“支撑”。《红周刊》记者注意到,今年以来,化工品如醋酸、草甘膦等密集涨价。8月18日,醋酸国内现货价报收6100元/吨,相较于年初的4300元/吨上涨42%。8月10日,草甘膦(95%原药)市场价已达到51500元/吨,相较于去年1月的20300元/吨,涨幅已达150%。(见附图)

以业绩增幅达17倍的江苏索普(行情600746,诊股)为例,公司表示,业绩显著增长主要受益于“主要产品醋酸及衍生品的价格持续上涨”。同时,也有公司提示“价格上涨风险”,中泰化学(行情002092,诊股)就表示,业绩增长受益于聚氯乙烯树脂等价格上涨,但需要注意产品价格的不确定性。

与化工公司产品涨价、业绩爆发相对应,许多化工股股价实现领跑。据《红周刊》记者统计显示,今年以来,化工以35%的涨幅位列28个申万行业第四名。其中,中报业绩实现翻倍增长的江苏索普、云天化(行情600096,诊股)、兴发集团(行情600141,诊股)、卫星石化(行情002648,诊股)等公司,年内涨幅均超100%,显著跑赢同业板块以及大市。不过,这并不意味着化工股估值出现过多溢价,如江苏索普、云天化等估值水平均不足20倍(见表2)。

对于化工板块的未来投资机会,庄贤投资总经理王安在接受《红周刊》记者采访时表示,可重点关注具有技术壁垒、供应壁垒以及口碑壁垒的三大主线,“技术壁垒主要集中在突破型新材料领域,比如电子新材料、特种树脂、军工材料等。供应壁垒主要为以供应链为优势的公司,如特斯拉、宁德时代(行情300750,诊股)的供应链公司以及农药的定制型品种等。口碑壁垒则主要关注二级市场的口碑预期差,比如基本面比较平稳的白马化工股,另外,再如黑马转换为白马的机会,类似之前的钛白粉头部公司。”他强调,“化工头部一体化公司、新材料公司、精细化工持续投入的公司,已经具备了穿越周期的行业属性。在新材料公司中,我们重点关注两类,一类是在体系内持续研发突破的头部公司,如万华化学、新和成(行情002001,诊股)等;另一类是在细分领域创新能力和机制灵活的突破型公司,如雅克科技(行情002409,诊股)、金丹科技(行情300829,诊股)、东材科技(行情601208,诊股)等。”

新能源、芯片股“业绩兑现”

投资价值存在较大不同

业绩翻倍公司排在化工板块之后的光伏新能源和芯片等板块,同样蕴藏较好的投资机会。

仅就光伏产业链而言,国泰君安(行情601211,诊股)电新行业首席分析师庞钧文向记者指出,“中国具有诸多良好的资源优势,比如中国有很多地方拥有比较廉价的电价,具有丰富的人力资源以及工程师红利等等,导致我们在光伏每个产业链环节都拥有一个比较好的资源禀赋。结合中国人的创新能力,使得我们从主产业链、辅材产业链以及设备产业链,都具备了核心的竞争优势。”

庞钧文同时提醒,一定要关注光伏产业链上产能释放所带来的风险,比如两三年后,光伏玻璃领域就可能出现产能过剩的情况,相关企业可能会遭遇产品价格下滑、盈利变弱的局面。

相比光伏新能源,芯片领域的情形则完全不同。

悟空投资投研总裁江敬文向记者表示,“今年的半导体行情整体还是EPS驱动,更多的是市场的价值发现。但在整个板块性的行情中,也同样在某些领域存在概念性的炒作因素。目前来看,A股的半导体已经是一个成熟的板块,从制造、设计、设备各个半导体产业链都具有优秀的龙头公司。这类公司的未来盈利优势仍有望继续保持。”

正圆投资基金经理华通向《红周刊》记者表示,“芯片产业的价值环节主要体现在能够很好地解决中国科技产业问题,并且能够实现自身技术迭代循环,实现上下游协同进步的环节。从这轮‘缺芯潮’来看,中国新增的芯片制造产能很好地保护了中国的芯片设计产业,让中国芯片设计业得到了一次获得高端客户认可的机会。对于未来二级市场和业绩表现来看,芯片行业可能仍会存在一定的周期波动性,但是经过长时间的努力,中国的芯片领域已经取得了可观的成就,因此,目前来看,芯片公司更加具备了坚实的基本面因素支撑。”

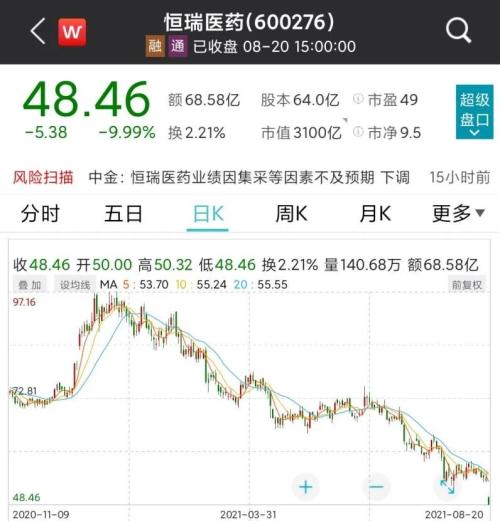

从目前芯片公司发布的上半年业绩来看,芯片代工企业中芯国际(行情688981,诊股)实现利润最高为54亿元,但相比其他芯片股大涨的情况,中芯国际股价一直不温不火。

华通向记者分析指出,“中芯国际承载了两大使命,一个是培养中国的设备和材料供应链;第二个是追赶高端制程的差距。两者相辅相成,但是从见效快慢来说,两个目的会存在矛盾。目前,我觉得中芯国际优先于追赶高端制程,在优先这个目的之下和产业界的同仁一起培育中国的芯片供应链。中芯只要能够紧咬住最先进的半导体工艺和技术,不断积累经验便是中芯国际能够实现的最大价值。如果中芯国际能够从追赶中实现商业化,并通过商业化满足中国下游高端需求,那么中芯国际的商业价值将会得到很大的提升。”

(本文已刊发于8月21日《红周刊》,文中提及个股仅为举例分析,不做买卖建议。)

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章