招商平安宁波银行一季报均超预期!财富管理大时代下非息收入成贡献主力,千亿公募基金扎堆涌向头部银行

来源:金融界网 2021-04-26 15:22:54

金融界网4月26日消息 一季度无论是公募基金的合计持股市值还是银行的超预期财报,都反映了财富管理大时代雏形已现。

一方面是,公募基金持股市值5.27万亿元,占A股流通市值比例升至8.22%,创近十年来最高水平;另一方面是,平安、招行、宁波银行(行情002142,诊股)等零售大行们公布的超预期一季报中,非息收入中的手续费都是亮眼的贡献主力。

三大零售银行非息增速亮眼

就招商银行(行情600036,诊股)来看,一季度招行营业收入847.51亿,同比增长10.64%;净利息收入495.24亿,同比增速8.23%;而其中,一季报非息收入中手续费收入272.02亿同比增速23.3%。可以注意到,一季度最新数据显示,招行的私行AUM已经接近3万亿,且零售AUM、私行客户等指标均较年初有了达7%的增长。

就平安银行(行情000001,诊股)而言,其一季度营收同比上升了10.18%,净利息同比增加了8.51%。非息收入中手续费收入84.81亿,则比去年同期增长了20.69%。解析来看,虽然平安银行的私银门槛低于招行,但这也保证了其私行客户数与AUM都能获得稍高于招行的增速,9%以上。

金融界注意到,平安集团正在动用各种资源赋能平银赶上财富管理的快车,因此近几年平安银行在零售端的发力可谓是银行界的实力黑马。

相较招行和平银而言,宁波银行则略显小而美。

2021年一季报显示,宁波银行营收132.26亿,同比增长21.8%。其中,净利息收入84.32亿,同比增长32.1%。可以观察到宁波银行的净利息收入增速远超平银和招行,成长性得到了充分验证。

更凶猛的是,宁波银行一季度虽然整体手续费和佣金收入同比增长了2.4%,但财富管理的手续费和佣金收入则同比增长65%至10.95亿元,抵消了其他板块的负增现象。

千亿公募基金扎堆涌入零售银行

作为顺周期,公募基金在估值切换时也在聚焦头部。

从招行2021年披露的数据来看,虽然大家保险、和谐健康、证金等减持了2.47亿股,但易方达蓝筹新进1.36亿股(招商银行A+H股),外资通过深股通大举增持了2亿股。

公募和外资对于这家“银行界茅台”的看好可见一斑。

张坤在其投资逻辑中表示,长期看好商业模式出色、行业格局清晰,竞争力强的优质公司,因此在易方达蓝筹中增加了银行等行业的配置。

从平安银行的一季报中也能看出,多达3家基金重仓杀入,包括易方达蓝筹新进1.3亿股,兴全合润新进6877万股,兴全商业5900万股。外资通过深股通大举增持了2亿股。

业内人士表示,优质公募基金180度的态度转变看起来并不像是短期策略,至少是中期以上的布局。

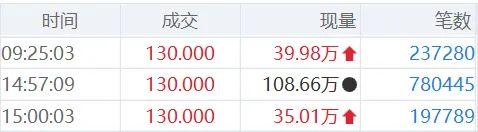

以“公募顶流”张坤为例,其斥资接近90亿元买入这两家银行中的“零售巨头”并在短短一个季度内完成建仓;另一家股份制银行兴业银行(行情601166,诊股)也成了顶流基金经理谢治宇今年一季度的新重仓股。

这些机构资金的介入,至少反映了过去一段时间内,头部资金对头部银行配置的态度;接下来考虑到资金体量与规模,短时间内银行还将可以“飞一会儿”。不可否认,在财富管理大时代里,基金和头部的代销银行都将是红利的分成者,互相成就,互相向上。