一家金融机构开了217年:他们如何穿越周期?如何穿越两次世界大战、多次全球金融危机?

来源:愉见财经 2022-09-04 10:23:21

“无惧时间的锤炼,始终伫立守护。”

今晚要解密的这家金融机构,是创始于1805年的瑞士百达(Pictet,其前身是“德?坎德尔&;马利特银行”)。

1805年是什么概念?那还是欧洲的拿破仑时期、中国的清朝嘉庆年间。

这意味着,一路发展至今,瑞士百达历经了两次世界大战、多次席卷全球的金融危机考验,也历经了217年经济周期的繁荣、萧条与复苏。

穿越岁月风云,见证三个世纪,谈何容易?我们常常把“财”比喻成水,而水能载舟、亦能覆舟。金融是与财富走得最近的行业,因此也是最容易浮躁、最容易被卷在时代的浪潮里起起落落的行业。

过去的200多年来,纵观全球,不乏有金融机构在激烈的市场竞争中,为了规模、为了利润,急切地追逐着机会,“聪明”地切换着战略。可是当周期轮动,市场反噬,曾经扩张得最快的机构,转眼又收缩得最严重,甚至陨落。

当期的利润与跨期的风险,油门与刹车,动与静,变与不变,是金融机构们最难的平衡术。

在这样的底色映衬下,瑞士百达像极了一个谜。这家“217年老店”是怎样一路稳健发展、越走越繁荣的呢?就着这个问题,“愉见财经”查阅了很多资料,得出了一个我自己的判断——这是一家“静水流深”的机构。

这背后有一套经得起历史考验的经营哲学与智慧,本期“愉见财经”就来与您分享。

静水流深,不疾而速

瑞士百达的“加法”

经得起时间的锤炼,首先是因为瑞士百达是一家很会做“加法”的机构。“加法”既体现在他们的“合伙人制度上”,也体现在经营管理的“五大原则”上,这些是成其穿越三个世纪恒久不衰的根基。

“合伙人制度”在瑞士百达延续了200余年,是瑞士百达的独树一帜之处。并且,合伙人的遴选与交接被革新为“交错传承制”,并非基于血统,而是基于能力与人品(除了早期创业时由于合伙人数量极少而偶现子承父业的情况)。甚至于,例如父子、兄弟这样的直系亲属,还被规定不能同时担任合伙人。

瑞士百达通过这种半开放的合伙制关系,为家族以外的杰出人才提供了“没有天花板的机会”。这种“任人唯贤”的合伙与传承模式,被曾任资深合伙人的非百达家族成员雅克?德?索绪尔称之为:“没有DNA的传承”。

这是瑞士百达所做的一道“加法”题,因为这一特殊的“交错传承制”,既保持了传承的稳定性,又防止了传统的“子承父业”模式或会带来的活力丧失,是瑞士百达200余年来都能始终保持“创业精神”的源泉。

进一步来看,在具体实践中,一代一代的合伙人接棒,是如何既保障这家银行文化传承、战略延续,又兼具创新性,吐故纳新的呢?

第一,瑞士百达的合伙人决策模式深受清教徒“平等共治”价值观的影响,采用“共同决策”议事模式。因此合伙人之间强调平等和互补,在决策时遵循“一人一票”的原则,不同合伙人不存在投票的优先级差异,同时,当某位合伙人在某方面有经验与专长时,他们将对决策产生重要影响。

瑞士百达的合伙人委员会通常由约6至9名合伙人组成(目前有八名),其中设有“高级合伙人”,他的角色和职能更像是一名裁判员,而非董事会主席。合伙人每周都会参加在“会客室(Salon)”举行的多次晨会,因而兼顾效率,可在必要时快速、非正式地讨论事项,而对于更复杂的议题,又会安排更长的会议,审慎决策和规划。

第二,在新老交接节奏上,从过去三代合伙人的传承来看,瑞士百达约每隔5至10年任命新的合伙人,加之合伙人人数固定在6至9名左右,这样一来意味着每次吐故纳新后,合伙人委员会中最年轻的合伙人一般为40岁出头,2至3名合伙人在45至55岁之间,而最有经验的合伙人一般在55至65岁之间,这一年龄梯度实现了经验与权力自上向下一代领导人的平稳有序转移。由此,每一代合伙人与下一代之间不会产生不可预见的变化,这中间也不会发生战略断层,他们的革新,是一种渐进式的进化,而非颠覆性的革命,这一点在团队生命周期的设计中,得以被制度化和规范化。

第三,除了年龄上的梯度互补,合伙人委员会在专业背景上也注重互补。以现任8人团队为例,他们中多位具有法律背景、多位具有深厚的经济学功底、多为兼具管理学能力、此外还有强金融背景与IT背景的合伙人。不同背景的人观点碰撞,形成多视角、多技能的组合,能够在决策时实现互补、减少决策失误。

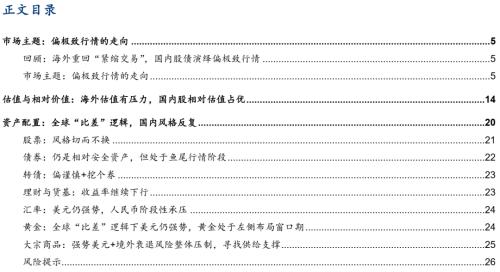

瑞士百达的管理合伙人。后排,从左到右:百达铭(Marc Pictet)、狄博川(Bertrand Demole)、彭礼诺(Renaud de Planta)(高级合伙人)、毕睿明(Rémy Best)、杜丽芙(Elif Aktu?)、雷乐仁(Laurent Ramsey)。前排,从左到右:艾思安(Sébastien Eisinger)、百达朗(François Pictet)。

第四,也是在我看来最为经典的部分:无论从任期、还是财务安排上,合伙人事实上都与公司、与客户的发展,形成了某种程度上的“命运共同体”,共生共荣。

瑞士百达在217年的历史上,只有过45位管理合伙人,也就是说,管理合伙人的平均任期长达20年,基本可以被认为覆盖了他们40岁之后、各方面能力胜任后的全部职业生涯。

这一点是很值得玩味的。“愉见财经”在此前的专栏文章里曾对比过中国的银行业,发现的一个惊人巧合是,目前为止经营得最受市场认可、在资本市场估值也最高的那几家银行,其掌门人的任职也都是最为稳定的。

而在瑞士百达,除了合伙人的超长任期外,在曾经长达210年的普通合伙制(Simple Partnership)期间,每位管理合伙人还以个人全部身家,对银行的经营和客户的资产承担无限连带责任。

再说到股权安排,由于每位合伙人都并非“真正拥有”股权,事实上都是相当于为后续继承者“代管”,这也意味着新任合伙人需要个人出资购买相应比例的银行股份,而通常情况下,新任者往往难以支付大额股权对价,需要向老合伙人个人借款才能完成入股,日后再以分红逐年偿还。

这一财务制度安排同样值得我们探究。大家可以想见,对新任合伙人而言,接棒瑞士百达不止意味着职业生涯的荣耀,还意味着财务上从头开始、甚至从借款开始,来接棒股权,重新创业,并相当于把自己余生的大部分财富,全部与瑞士百达的发展深度绑定。

对老一代合伙人而言,他们的使命感早已脱离了财务考量,而是更大程度地发挥、并倾尽自己毕生价值,将一个更辉煌的事业和一家更成功的公司(包括其股权),以更好的状态,传承给下一代,让这家“200年老店”,永世相传,永续经营。

职业生涯会有终点,但种下的价值,会穿越历史长河而不朽。这,才是一家机构深入血液骨髓的生命力。

“合伙人制度”是瑞士百达的“五大原则”之一,而这“五大原则”则是瑞士百达的立身之本,贯穿其历史从未改变,因而成为了瑞士百达的独特优势。

1,独立性。不受外部压力,全身心地专注于客户、员工、社区及企业的价值。

2,长期思维。坦然抵御短线诱惑,作出利及长远且可持续发展的决策。

3,合伙制。除了法律层面的股权合伙制,合伙理念还贯穿于所有利益相关者的尊重、信任、相互依存、“命运共同体”。

4,责任担当。这与长期思维相辅相承,不仅对当前世代负责,也对未来世代负责。

5,创业精神。不因过往的辉煌而僵化,不因机构的成功而官僚,抱朴守拙,始终怀有创业时恭谦之心与赤子之心,让他们一路有序变革,对于机构、对于业务,依然保持创造性思考。

纵观这五条原则,有两种精神可被提炼:一是“长期主义”,二是“以人为本”。

大浪淘沙,沉者为金

瑞士百达的“减法”

很多时候,Less is more。要秉持“长期主义”,往往意味着要有取舍的智慧,不盲目跟从市场机会而起落,有“舍”才有“得”。

从这个视角出发,瑞士百达又是一家很懂做“减法”的机构。其中最值得称道的一点,是他们选择“封闭持股、永不上市”。这和大多数商业银行追求借道资本市场达成快速的资本金扩张,形成了鲜明的对比。

瑞士百达的智慧,在于参得透股东、客户、员工三者之间的利益博弈,参得透短期商业利益与长线稳健之间的平衡拿捏,这对绝大多数上市公司而言就是一道难解的命题——而对以私人银行起家、经营了217年的瑞士百达而言,这一影响更易被放大。

一个前车之鉴是,在德国,匡特家族与银行家约亨·绍本合作创办的家族办公室,在资本运作中被整体出售给了瑞士银行,这使得许多信任家族办公室的家族客户,最后深感错愕与背叛。

但在瑞士百达,其被接棒守护了200余年,从无冲击资本市场谋求快速发展的考量,因而免除了受制于资本与股东的扩张冲动与压力。对他们服务的客群而言,这意味着奉上超越了利益的忠诚度,与跨越了代际的可靠性。

坚守“长期主义”,瑞士百达的“减法”思维不止体现在股权层面,还体现在业务层面——即便拥有完整的银行牌照,他们依然专一地在做财富管理和资产管理专家,把自己的核心业务做成金字招牌,却不涉足商业银行与投资银行业务。

此中的抉择智慧是,他们以此确保了纯然的客户立场,用户价值。

匠心独运,不仅仅是指一家企业经营到了217年,而是指,在217年的漫漫时光里,他们始终专注着自己的核心板块,并把它,做到极致。

因为目有远方,因为胸有成竹,所以心无旁骛。

在欧债危机的时候,我曾听说过这样一种评论,把银行业比喻成“龟兔赛跑”。兔子虽然矫健,但难防前行的速率不一与颠簸;而像瑞士百达这样的机构,虽然素来低调如锦衣夜行,却总是在一次次的市场危局、金融低谷时被外界关注,以其稳健,让浮躁的市场深深震撼与反思。

在我看来,“长期主义”本身,是可以在瑞士百达经营的方方面面,逻辑自洽而闭环的——纯粹归一的业务取舍,带来了稳定的客群,也带来了稳固的内生资本结构、和一张干净强韧的资产负债表,加之总部地处全球金融绿洲的瑞士腹地,成就了瑞士百达历经全球经济周期起落,增长曲线始终平滑向上;另一头,这样的稳定增长又有助于降低员工的焦虑、提升事业成就感,从而进一步减少人才队伍流动,这又反哺了更加稳定的客户服务,反哺公司成长。

2021年,瑞士百达集团总资本充足率高达22.7%,这一数据已显著优于一众全球顶尖投行、综合性商业银行。

瑞士百达,以其匠心,雕琢了岁月;而岁月,成就了伟大。

大浪淘沙,沉者为金。

功崇惟志,业精惟勤

瑞士百达的“变革法”

20世纪50年代开始,全球财富管理业开始复苏,瑞士百达将客户范围拓展到养老基金等机构投资者,这之后,随着全球市场的需求增长,瑞士百达也将业务版图从日内瓦、卢森堡、巴哈马扩展到了香港、新加坡等地。

20世纪60年代,除了原有的财富管理业务外,瑞士百达还创建了机构资产管理部,成为瑞士第一批向机构投资者提供服务的私人银行。截至2021年12月底,瑞士百达资产管理在全球拥有超过1,000名员工,为一些全球最大型的退休基金、金融机构、主权财富基金、金融中介机构及其客户提供专业的投资服务,资产管理规模达2,842亿美元。

1996年,瑞士百达成立了百达资产服务,进而为基金经理、机构投资者及高净值投资者提供全球托管、交易、基金管理及治理等服务。

以上,也形成了瑞士百达的四大业务支柱,即财富管理、资产管理、另类投资顾问及资产服务。

历经217年的发展,瑞士百达从一家瑞士私人银行发展成在全球拥有30个办公室的私有独立财富和资产管理公司。截至2021年12月底,瑞士百达集团管理及托管的资产规模达6,980亿瑞郎;1960~2000年间,瑞士百达的资产管理规模翻了50倍。

2021年,瑞士百达的经营收入为32.51亿瑞郎,同比增长13%,综合净利润为10.08亿瑞郎,同比增幅75%。

从1981年在日本东京开设资产管理业务算起,瑞士百达根植亚洲也已经超过40年了,期间还先后设立了5个办公室,分别在香港、新加坡、台北、大阪以及上海。

瑞士百达,也将其在投资及业务方面的长期主义思维,将其如雄狮般的伫立守护,带到了亚洲市场。

其中,瑞士百达以其资产管理板块进入中国市场已有20年了,进入中国市场也是瑞士百达经过了深思熟虑与充分准备的决定。最初的业务,是通过QFII、RQFII、沪港通、债券通等渠道对中国市场进行投资,直至2020年11月,瑞士百达资产管理在上海设立外商独资企业,成为了瑞士百达中国征程的一块里程碑。

去年8月,这一企业还成功登记为QDLP基金管理人,并在一个月的时间内推出了首只QDLP基金。

而这一过程,也遵循着瑞士百达的一贯风格——保持稳健,低调扎实,逐步拓展,不疾而速。

瑞士百达资产管理亚洲(除日本)首席执行官赵俊杰女士表示,中国对于瑞士百达资产管理也是至关重要的战略市场,“我们致力于长期扎根中国市场,深度参与并支持中国金融市场改革开放的进程。”

观察瑞士百达在中国内地的展业计划,听说,他们已经调配了精英团队,包括来自香港的市场分析研究人员,以及熟悉中国内地机构客户需求的客户关系管理团队,以便与金融机构建立更紧密的联系。

四时更迭,而雄狮始终伫立。如果说瑞士百达,像一个谜,那么或许通过本期“愉见财经”的介绍,我们已能部分解开这个迷人的谜。

而瑞士百达在中国的传奇续写,亦正未完待续。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐