钢矿周报:需求不稳,复产偏缓

来源:CFC金属研究 2022-08-07 11:22:11

摘要

本期策略:

铁矿:2301合约短期偏多,但中期看空趋势不变。

钢材:短期有回调风险,但回调过后仍是偏多,螺纹热卷主力合约目标位3900-4500元/吨。

钢材方面:短期投机性需求表现不稳定,终端刚需仍受季节性压力,价格有回调风险,3800-3900元/吨一线支撑。8月中旬之后,季节性对需求的压制明显弱化,需求有望好转。叠加前期钢厂持续减产,供需基本面有望好转。移仓换月之后交易逻辑存在切换的可能,价格存在上行驱动。建议等待移仓换月完成后开始布局多单,三季度价格主要运行区间3900-4500元/吨一线。

铁矿方面,本周铁矿震荡反复,前期关于河北唐山、邯郸、秦皇岛等地的烧结限产临近尾声,主产区复产启动,掉期再度活跃。目前钢厂利润有所恢复,但基本维持低库存生产,采购主要以中品矿资源为主,前期热度高的低品粉矿需求下滑。钢厂复产逻辑下,支撑铁矿价格不会深跌。不过若原料涨幅过高,速度过快,可能抑制钢厂的复产意愿。另外港口库存累库趋势不变,阶段性补库不改铁矿全年过剩的格局,中期仍偏空对待。

不确定因素:

供给回升速度过快,房地产风险

一

螺纹

1.1 本月现货市场表现:成品材周内下跌,废钢反弹进行中

1.2 螺纹供给:长短流程均复产,建材复产预期部分兑现

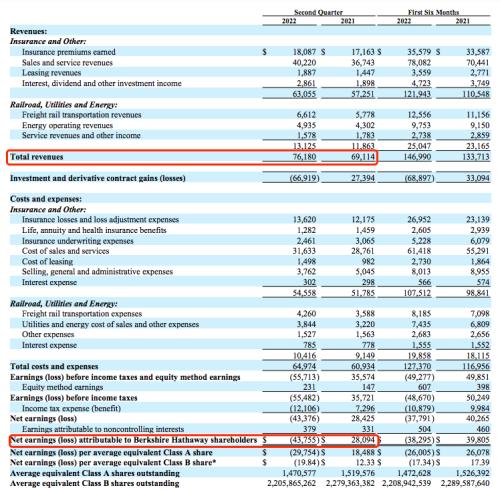

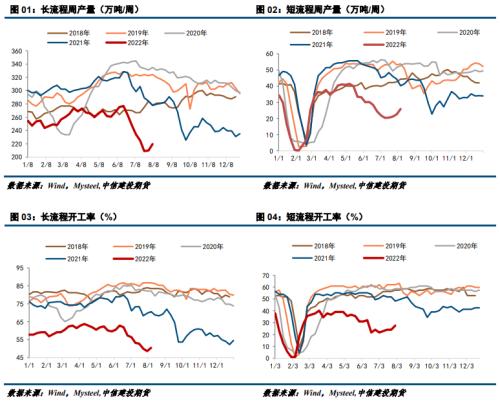

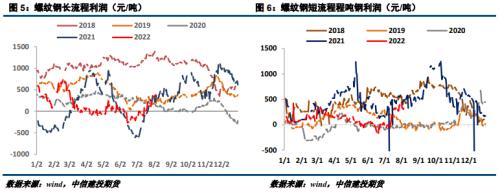

Mysteel周度数据显示,螺纹产量环比回升。截至8月5日,螺纹周度产量232.37万吨,环比增加13.22万吨。从工艺角度来看,伴随长短流程吨钢利润好转,长流程产量回升明显,而短流程目前已经连续三周增产。建材的复产预期部分兑现。

现货端,本周铁矿价格下跌,利润又有扩大迹象,长流程利润接近300元/吨。短流程利润收缩,主要是废钢超跌后,目前仍在反弹中,截至8月5日,电炉吨钢利润回到300元/吨。由于废钢到货仍然偏低,短流程增产缓慢。

1.3 螺纹表需:淡季慢慢弱化,需求边际回升

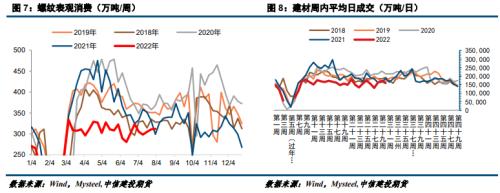

从表需数据来看,8月第一周表需312.1万吨,环比增加1.18万吨。季节性淡季表现逐步弱化,需求好转预期逐步趋强。高频数据上,237家贸易商本周日均成交16.05万吨,环比上周下降6.29%。

在正常年份,8月份仍是建材的淡季,市场不会对下游需求抱较大期待,但今年情况不同,疫情后的赶工需求,上半年各项稳经济政策下的实物工作量落地,存量工程项目有望带动8月份的建材需求出现边际好转。

1.4 螺纹库存:继续去库,出现缺规格现象

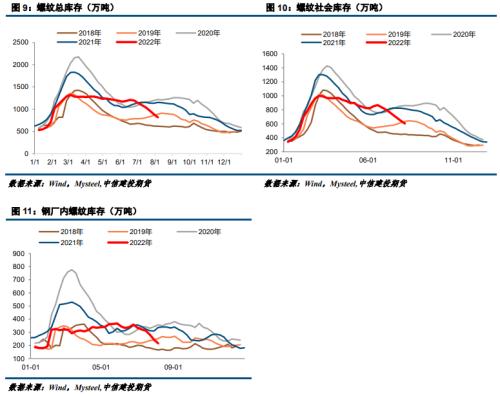

本周螺纹钢钢厂去库27.65万吨至216.32万吨,社会库存减少38.86万吨至603.03万吨,总库存降低66.51万吨至819.35万吨。目前不管是钢厂库存还是社会库存都已经降到了低于2019年的水平,市场已经出现缺规格的现象。

二

热卷

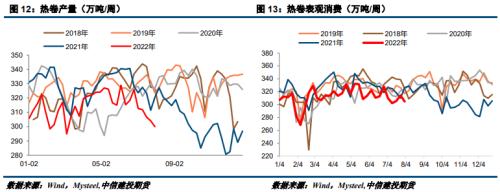

2.1 热卷供需:减产到300万吨下方,预计后期空间有限

Mysteel周度数据显示,截至8月5日,热卷周度产量299.96万吨,环比减少4.11万吨。本周建材和板材供应变化方向相反,主因在于建材自6月末就开始检修,减产时间远远提前于板材,板材端因国企/央企占比较高,近期才开始执行减产和检修计划,虽然吨钢利润已经好转,但因高炉企业焖炉或恢复生产尚需时间恢复,因此导致板材供应本周仍有减量,预计后期减量空间有限。

截至8月5日,热卷表需304.71万吨,环比下滑9.58万吨。从近期整体市场成交情况看,前期现货价格拉涨之后,市场需求并未明显改善,据下游企业反馈,上月厂内销售额比正常情况减少2-3成,这种情况已持续两三月,终端自身订单欠缺,生产难以饱和,7月份下游用量明显下滑。未来热卷下游制造业的政策推动或将带动部分热卷需求,但短期传统销售淡季及外部环境等因素影响,需求端难有显著转好迹象。

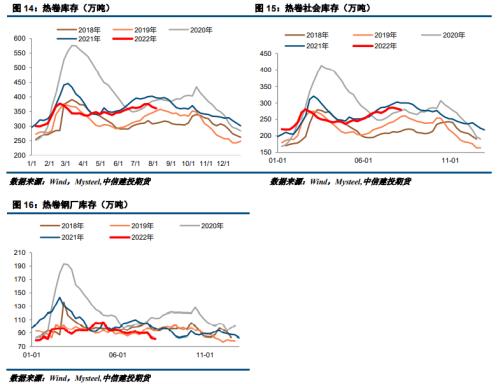

2.2 热卷库存:钢厂库存前置,社库压力偏大

截至8月5日,热卷总库存下降4.75万吨至360.8万吨,其中厂内库存去库1.35万吨至81.45万吨,社会库存去库3.4万吨至279.35万吨。钢厂库存前置明显,贸易商压力仍然很大。若8月份复产,热卷库存仍是较大问题。本周库存延续去化,但环比上周幅度明显收缩,钢厂继续让价刺激接单,主动加速降库,加上钢厂供给稍有减量,出库没有减少导致本周厂库稍有下降。

2.3 钢材总结:

在经历7月份的超跌后,市场虽然仍有压力,但随着海外利空政策释放进入真空期,而国内稳增长政策开始逐步落地、发力,钢材供需矛盾有望进一步缓解。

供给端,本周五大钢材品种产量增加,其中建材和板材产量分化,主因在于建材自6月末就开始检修,降产周期提前于板材,减产幅度也远高于板材,供需改善后,吨钢利润环比扩张至300元/吨左右,钢企进入复产状态,产量环比增加。板材端因国企/央企占比较高,近期才开始执行减产和检修计划,且规模较小,虽然吨钢利润已经好转,但因高炉企业焖炉或恢复生产尚需时间恢复,因此导致板材供应本周仍有减量,预计后期减量空间有限。短流程方面,由于废钢资源相对偏紧,价格反弹较高,电炉产量供给的恢复也相对有限。

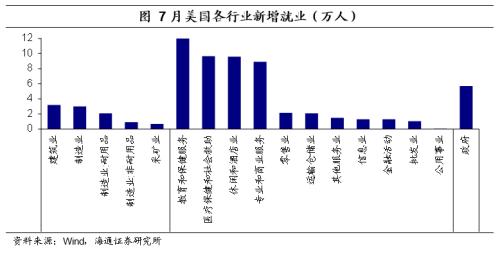

需求端,制造业方面,国内制造业PMI指数意外回落到50以下,终端需求再度引发担忧。7月财新中国制造业采购经理指数(PMI)录得50.4,低于6月1.3个百分点,仍位于扩张区间,显示制造业景气状况继续改善,但修复速度放缓。7月底政治局会议提到,宏观政策要在扩大需求上积极作为,财政货币政策要有效弥补社会需求不足,房地产要稳住;随着专项债基本发放完毕,8月份要将资金用到项目上,基建或将进一步发力。相信8月会见到更多实物工作量落地。微观行业内,从百年建筑下游水泥数据调研来看,7月26日-8月1日,水泥企业出库量831.55万吨,环比上升1.74%。整体水泥出库量连续三周下降后强势反弹,基建需求重拾活力,房建需求出现回暖。

供需边际改善的同时,值得注意的是,8月钢铁市场仍有压力。内需边际转暖,但仍是弱复苏的态势;外需减弱,所以中期需要考虑出口回流问题。海关总署7月13日数据显示,2022年6月中国出口钢材755.7万吨,较上月减少20.2万吨,同比增长17.0%。1-6月累计出口钢材3346.1万吨,同比下降10.5%。上半年钢材出口量虽不及2021年,但在国内需求持续向弱的情况下,出口拉动了一部分钢铁消费。近期我国钢材出口无论是询单还是实单签订都有较大幅度的衰减,因此,在5-6月份钢材出口量大幅增加后,我国钢材出口量在下半年或将持续减少。因为我国出口钢材中板材占据半壁江山,所以外需减少后对板材是另一重压力,出口回流后国内板材市场承压更重。

短期投机性需求表现不稳定,终端刚需仍受季节性压力,价格有回调风险,3800-3900元/吨一线支撑。

中期:8月中旬之后,季节性对需求的压制明显弱化,需求有望好转。叠加前期钢厂持续减产,供需基本面有望好转。移仓换月之后交易逻辑存在切换的可能,价格存在上行驱动。建议等待移仓换月完成后开始布局多单,三季度价格主要运行区间3900-4500元/吨一线。螺纹-热卷价格高点在4400-4500元/吨。

不确定因素:供给回升速度过快,房地产风险。

三

铁矿

本周铁矿震荡反复,前期关于河北唐山、邯郸、秦皇岛等地的烧结限产临近尾声,主产区复产启动,掉期再度活跃。目前钢厂利润有所恢复,但基本维持低库存生产,采购主要以中品矿资源为主,前期热度高的低品粉矿需求下滑。钢厂复产逻辑下,短流程成本高于铁水,支撑铁矿价格不会深跌。不过若原料涨幅过高,速度过快,可能抑制钢厂的复产意愿。另外港口库存累库趋势不变,阶段性补库不改铁矿全年过剩的格局,中期仍偏空对待。

3.1现货价格本周震荡偏弱

3.2 铁矿供需:阶段性补库不改年度过剩格局

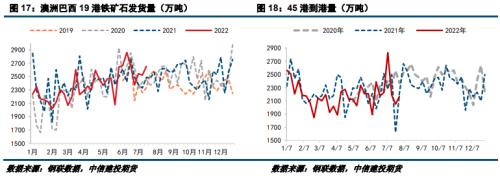

供应端,主流矿供应维持稳定偏高水平,中期来看,海外钢材需求疲软,欧洲部分钢厂减产,下半年可能会有更多的铁矿发运到中国来,下半年铁矿石的供给端依然可观。7月25日-7月31日Mysteel澳洲巴西19港铁矿发运总量2653.5万吨,环比增加133.8万吨。澳洲发运量1750.6万吨,环比减少153.2万吨,其中澳洲发往中国的量1530.9万吨,环比减少132.2万吨。巴西发运量902.9万吨,环比增加287.0万吨。全球铁矿石发运总量3233.8万吨,环比增加193.7万吨。7月25日-7月31日中国47港到港总量2285.7万吨,环比增加187.9万吨;中国45港到港总量2165.3万吨,环比增加114.5万吨。

7月到港创下2800万吨的历史高位,从最新一期的海飘库存情况来看,8月份仍会出现天量到港。

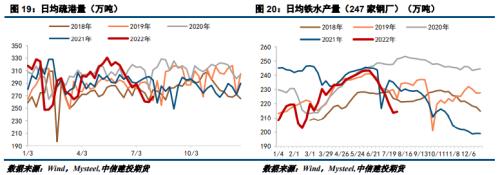

需求端,Mysteel调研247家钢厂高炉开工率72.70%,环比上周增加1.09%,同比去年下降9.22%;高炉炼铁产能利用率79.60%,环比增加0.30%,同比下降5.73%;钢厂盈利率41.99%,环比增加22.94%,同比下降45.89%;日均铁水产量214.31万吨,环比增加0.73万吨,同比下降14.57万吨。钢厂盈利好转,高炉复产部分兑现,铁水增产幅度低于市场预期。

库存方面,港口连续六周垒库,钢厂库存继续保持低产量低原料库存策略。8月5日Mysteel统计全国45个港口进口铁矿库存为13703.98万吨,环比增169.43万吨;日均疏港量268.04万吨增8.20万吨。8月5日Mysteel统计全国钢厂进口铁矿石库存总量为9790.13万吨,环比增加105.81万吨;当前样本钢厂的进口矿日耗为261.70万吨,环比增加1.69万吨,库存消费比37.41,环比增加0.16天。钢厂因现金流问题保持极低库存水平,但目前盈利好转,原料补库易引发铁矿价格反弹,不过经济下行周期中,钢厂依然会继续保持低原料库存策略。

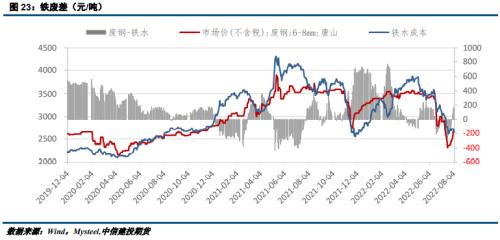

3.3 铁废差

根据我们的测算模型,截至8月5日,铁水成本与废钢价差收得165.6元/吨,废钢反弹后,性价比降低。目前用铁矿比用废钢炼钢划算,铁矿价格有上涨驱动。

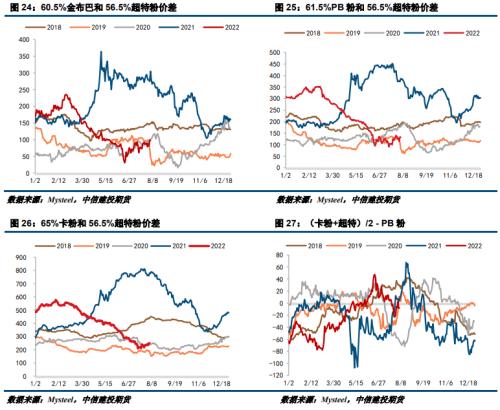

3.4 高低品价差:中品价格需求更好

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐