华泰期货宏观大类点评:加息幅度符合预期, 风险资产再迎反弹窗口

来源:华泰期货研究院 2022-07-28 11:22:09

策略摘要

我们认为,虽然美国经济下行压力增加,但美联储仍以抑制通胀为核心目标,至少在三季度,通胀仍具韧性以及就业强劲的支撑下,美联储的加息节奏难以显著放缓。

短期而言,加息兑现后,风险资产迎来反弹窗口期;中期而言,衰退交易或仍是市场主旋律。

核心内容

事件

北京时间7月27日周四,在美联储FOMC货币政策会议上,美联储宣布了2022年的第四次加息,加息75bp至2.25%-2.5%。

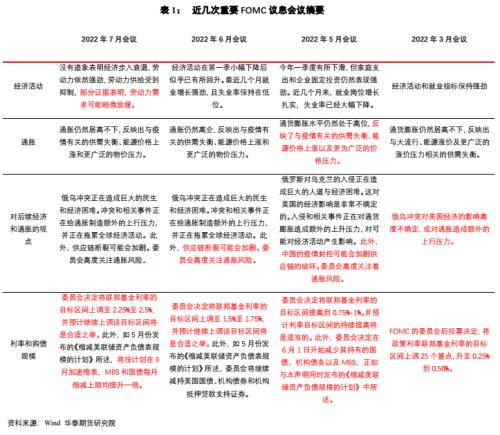

会议要点

会议声明要点如下:一、将基准利率上调至2.25%-2.5%区间,为连续两次加息75bp,同时,将贴现率从1.75%上调至2.5%,储备余额利率从1.65%上调至2.4%;二、重申高度关注通胀风险,并认为持续加息是合适的,坚定致力于让通胀回落至2%的目标;三、将按计划在9月加速缩表,MBS和国债每月缩减上限均提升一倍。

会后鲍威尔新闻发布会要点:一、强烈承诺将压低美国通胀,“有必要”将通胀压低至2.0%。将针对通胀回落寻找令人信服的证据;二、认为美国经济增速虽然放缓,但并未进入经济衰退;三、就业市场紧俏,劳动力需求依然强劲,劳动力供给受到抑制;四、缩表工作运行良好,预计将耗费2-2.5年时间达到均衡状态;五、必要时将毫不迟疑地采取更大幅度的行动,美联储在利率行动方面将不再提供那么清晰的前瞻指引。

会议点评

通胀屡超预期,并续创新高是导致美联储连续两次加息75bp的核心因素。美国6月CPI同比上涨9.1%,预期8.8%,前值8.6%,续创1981年12月以来新高。能源价格的持续攀升,且对CPI能源项的滞后传导是造成CPI迟迟未见顶并持续超预期的主要原因,6月能源项环比上涨7.5%,为上涨幅度最大的分项,其他分项均有不同程度的提速,反映能源价格大幅走高已渗透各个领域,居高不下的通胀为美联储施加了更强的紧缩压力。

抑制通胀仍为核心目标,三季度加息步伐难以显著放缓。一方面,通胀居高不下,就业强劲促使美联储难以放缓加息步伐;另一方面,持续收紧的货币政策加剧经济下行压力,为保护经济软着陆,美联储亦不能加快加息步伐。我们判断,虽然美国经济下行压力增加,但美联储仍以抑制通胀为核心目标,至少在三季度,通胀仍具韧性以及就业强劲的支撑下,美联储的加息节奏难以显著放缓。

行情分析

加息落地后,风险资产加速反弹。道指上涨1.37%,标普500上涨2.62%,纳指上涨4.06%;10Y美债利率小幅回落至2.791%;美元指数下跌0.69%;布伦特原油期货结算价上涨2.1%,美国原油期货结算价上涨2.4%,美国期金上涨0.1%。

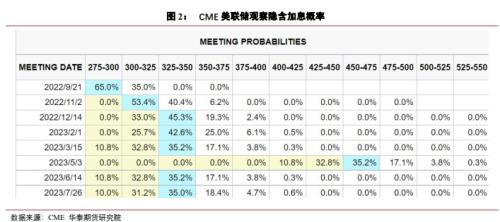

CME“美联储观察”显示市场对未来加息幅度仍存分歧。FOMC声明后据CME“美联储观察”显示,美联储加息至2.75%-3.0%的概率由48.8%降至45.7%,加息至3.0%-3.25%的概率由43.1%升至47.2%。11加息至3.0%-3.25%的概率由37.5%降至36.9%,加息至3.25%-3.5%的概率由44.4%升至46.2%。美联储OIS掉期交易显示,12月联邦基金利率将达到3.4%,2022年剩余时间将累计加息107个基点。与FOMC声明前基本一致。

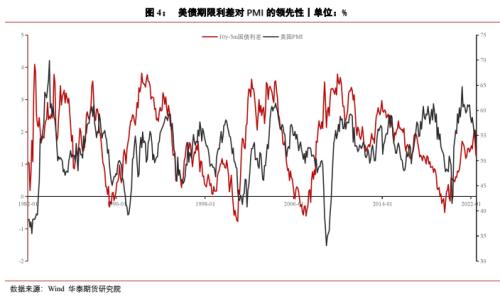

6月以来,市场从交易滞胀转为交易衰退。美国制造业PMI的下滑和10y-3m利差的倒挂均加剧了市场对于未来经济步入衰退的担忧,即使在就业如此强劲、PMI仍处于荣枯线上方的情形下,市场亦提前交易美国经济衰退,使得三季度以来,呈现出CPI虽然再创新高,但大宗商品持续下行,美债通胀预期部分加速回落的局面。

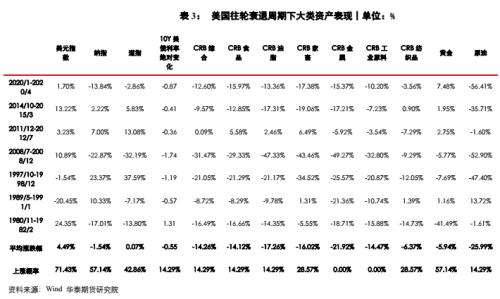

我们判断,短期而言,加息兑现后,风险资产迎来反弹窗口期;中期而言,衰退交易或仍是市场主旋律。通过复盘衰退时期的资产价格表现来看,一、股指表现较为中性,并非必然下跌,纳指上涨概率为57%,道指上涨概率为43%;二、商品下行概率较大,黄金相对抗跌,原油及其他主要商品上涨概率仅14%,黄金上涨概率超50%;三、美元指数易涨难跌,美债利率易跌难涨,美元上涨概率超70%,美债利率上涨概率仅14%。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐