质押爆仓!百亿地产公司股价“崩了”:三天暴跌22%

来源:中国基金报 2021-11-03 09:24:30

千亿销售额、百亿市值闽系房企阳光城(行情000671,诊股),正在形成一个恶性循环:业绩突然恶化,导致险资二股东投反对票,由此带来股票和债券价格短时间断崖,而暴跌带来控股股东股票质押爆仓及被动抛售,反过来进一步加剧股债价格的杀跌!

11月1日晚阳光城公告,因部分账户维持担保比例低于平仓线,控股股东阳光(行情600673,诊股)集团当日被动平仓减持2784.43万股,以当日均价计抛售约8400万元。而今日阳光城继续大幅放量杀跌,收盘跌幅超过6%,三个交易日大跌超过22%,其公司债“20阳城01”亦大跌13.8%。

控股股东质押爆仓,直接考验正在进行中的美元债展期担保履约能力,阳光城换发新债除了价格优惠,给出的增信措施正是“阳光集团+实控人林腾蛟”共同担保。公开信息显示,早在今年2月,阳光集团就存在一笔2400多万元的强制执行记录。

值得一提的是,昨日突发跳水的另一家千亿房企中国奥园,今天依然没有止跌迹象,股票方面中国奥园继续大跌超6%,债券“20奥园01”暴跌25%,百元面值价格跌破30元。

股价连续跳水控股股东爆仓

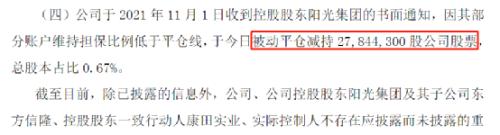

根据阳光城公告,公司于2021年11月1日收到控股股东阳光集团的书面通知,“因其部分账户维持担保比例低于平仓线,于今日(11月1日)被动平仓减持27844300股公司股票,

总股本占比0.67%”。

11月1日,阳光城在上一个交易日跌停的情况下,继续大幅低开震荡,同时放出巨量,收盘最终下跌7.45%。以当日均价计算,阳光集团上述被动平仓股份合计抛售金额约8400万元,约占当日总成交额的六分之一。

今日阳光城持续遭资金抛售,继续放量大跌,盘中跌幅超过8%,尾盘有所回升,最终以下跌6.71%报收,市值来到115亿元。

公司控股股东目前质押股份的整体情况如何?

近一年多来公司均未披露相关情况,最近的一份公告是2020年9月29日发布。彼时阳光集团及其一致行动人解除质押7700多万股,转手又重新质押2900万股。截至彼时公告日,阳光集团及其一致行动人一共质押出去14.38亿股,占其持有总股本18亿股的比例为79.88%,占阳光城总股本比例34.91%。

值得一提的是,2019和2020年阳光城的质押相关公告非常密集,质押的对象涵盖银行、券商、信托、资产管理公司等金融机构,如五大行有农业银行(行情601288,诊股)、交通银行(行情601328,诊股),股份制银行有光大银行(行情601818,诊股)、华夏银行(行情600015,诊股),福建本地银行有泉州银行、海峡银行,券商有中信证券(行情600030,诊股)、信达证券,还有北方信托和信达资产等等。但进入2021年,再无相关质押情况公告。

考验美元债换新担保履约能力

公司同时在公告中称,2022年1月前到期的美元债等公开市场债务均已与相关投资人沟通相应展期计划。而随着控股股东股票质押爆仓,也意味着正在进行中的美元债展期“交换要约”面临直接考验。

11月1日,阳光城发布公告对SUNSHI 10 02/12/23、SUNSHI 5.3 01/11/22和SUNSHI 10 1/4 03/18/22三笔美元债提出交换要约。有效投标交换要约和同意修订契约的合格持有人每1000美元原票据本金均获得25美元现金、1000美元新票据以及应计利息。新票据将于2022年到期,息票率将为10.25%。

除了利率优惠,为了增加持有人同意展期的吸引力,阳光城还给出了“新票据由母公司提供担保,同时持有母公司43.98%股份的个人股东林腾蛟为新票据提供个人担保”的增信措施,林腾蛟为阳光城创始人、实控人。

如今控股股东阳光集团自身难“保”的情况下,担保的履约能力如何无疑是美元债持有人考量的重要因素。天眼查数据显示,今年2月阳光集团就出现过一笔法院强制执行记录,涉及金额2400多万元。

而实控人林腾蛟从公开信息来看,暂未看到有失信信息。

联合国际蹊跷“撤销评级”

在美元债展期公告发出后,11月1日穆迪发布评级报告,将阳光城的公司家族评级从“B2”下调至“Caa2”。与此同时,穆迪还将阳光城嘉世国际有限公司所发行债券的高级无抵押评级“B3”下调至“Caa3”。

据报告,截至2021年9月底,阳光城的无限制现金从2021年6月底的336亿元人民币降至210亿元人民币。穆迪预计,阳光城可能无法动用其持有的所有现金来偿还到期债务,因为大部分现金都在项目公司层面。此外,该公司在合资企业中的风险敞口很大,这可能会限制其控制现金流的能力。

此外穆迪预计,由于融资条件紧张,消费者信心减弱,未来6-12个月,阳光城的合同销售额将下降,这将降低公司的经营现金流,进而减少其流动性。

几家本土评级公司也做出了相关动作。

阳光城11月1日晚公告,东方金诚国际信用评估有限公司将公司主体信用评级由AAA下调至AA+,评级展望由稳定下调至负面。

大公国际将公司评级展望调整为负面,但奇怪的是大公依然给出了“AAA”的最高评级。大公对该评级的定义是“偿还债务的能力极强,基本不受不利经济环境的影响,违约风险极低”。

而另一家本土评级公司联合评级国际更为蹊跷,宣布撤销福建阳光集团的国际长期发行人评级。联合国际同时撤销由福建阳光集团间接持有的全资子公司阳光(开曼)投资有限公司发行、福建阳光集团担保的高级无抵押美元票据的国际长期发行债务评级。

联合国际称,评级撤销是“出于商业原因”。

在此之前的10月底,联合国际发布报告,将阳光城集团股份有限公司的国际长期发行人评级从‘BB’下调至‘B+’,评级展望调整至负面。同时,将由阳光城嘉世国际有限公司发行、阳光城担保之高级无抵押美元票据的国际长期发行债务评级从‘BB’下调至‘B+’。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐