“旧能源”火了!煤企上半年平均利润增幅超115%,基金大举加仓,行情能持续多久?

来源:券商中国 2022-09-06 10:23:38

新能源火了数载,旧能源也于今年再度“老树开花”。

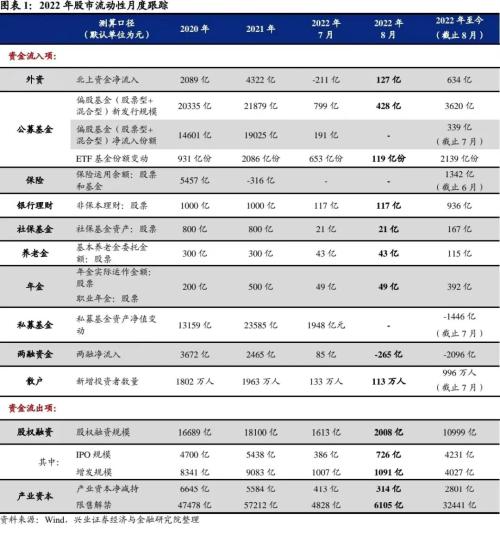

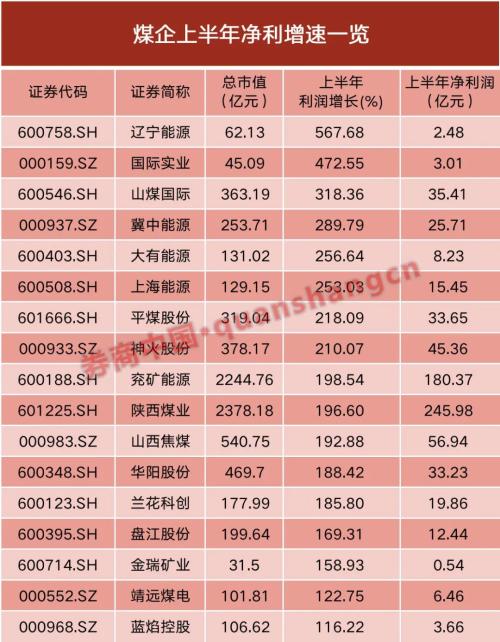

上半年业绩较好的基金中,有相当比例都配置了油气、煤炭等板块,煤炭类ETF涨幅更是高居ETF基金榜首并遥遥领先,QDII则被油气类基金霸榜。主题基金的火热离不开基本面的改善:以煤炭为例,上半年36家样本煤企归母净利合计1871亿元,同比实现翻番,且平均利润增幅为115.39%,利润同比下滑的仅有5家,估值则降至近十年低点。

展望后市,有业内人士认为,通胀依然是当下全球经济最重要的主题,能源等上游资源品的估值仍有提升的空间。投资方面,仍判断当前环境下价值股的性价比较高,是接下来主要的配置方向。供需方面,全球“碳中和”政策对化石能源及高耗能产业的新增资本开支带来了显著的约束,因此带来的供需错配在2022年下半年尤其是冬季需求旺季,仍有一定可能在能源商品上继续演绎。

“旧能源”基金再度耀眼

9月5日,能源类周期股再度集体大涨,燃气、煤炭等板块领涨,胜利股份(行情000407,诊股)、南京公用(行情000421,诊股)、洪通燃气(行情605169,诊股)等超10股涨停,兖矿能源(行情600188,诊股)一度涨停再创历史新高。

个股的表现直接带动相关主题ETF的大涨。煤炭ETF(515220)、能源化工ETF(159981)涨幅超过4%,电力ETF(159611)等涨幅超过2%。其中,煤炭ETF年初至今涨幅近44%,与涨幅42.43%的能源ETF(159930)和涨幅35.96%的能源ETF基金(159945)遥遥领先于同类基金。

除了ETF之外,上半年不少业绩斐然的基金经理也加仓了以煤炭、原油为代表的“旧能源”板块。丘栋荣即是其中代表。他所管基金二季度重仓股出现了广汇能源(行情600256,诊股),广汇能源是国内唯一一家同时运用煤、油、气三种资源产品的民营企业,该股今年二季度股价表现亮眼,涨幅达34.9%,步入三季度后上升势头更为猛烈,7月1日至今,两个多月内就已涨超32%。

此外,邱栋荣管理的中庚价值品质一年持有期混合第一大持仓股为在港股上市的中国海洋石油,经营资源矿产开发的鄂尔多斯(行情600295,诊股)与煤炭出口企业龙头兖矿能源在该基金的持仓分别排第14和第21位。

邱栋荣在二季报中以相当篇幅阐释了资源类板块未来的投资逻辑:

1、国内下半年进入稳增长发力阶段,疫情导致的生产投资消费推迟,将集中于下半年释放,为经济争分夺秒的进度助力,有望显著抬升对能源和资源的需求。

2、虽然经济周期和加息背景下需求端有所松动,但能源、资源类公司延续谨慎策略,资本开支意愿仍严重不足,供给弹性不足依然是现实状况,相对紧平衡将有利于存量资产价值。疫情、战争、能源等宏大叙事的影响仍未结束,不确定性高企,一旦供需失衡卷土重来,能源、资源类公司自下而上来看,仍处于最为有利的位置,估值极低、现金流好、资本开支少、分红收益率较高、现价对应的预期回报率高。

3、中国富煤资源禀赋及政府调控,煤炭单位热值相比海外油、气的显著优势保持高位,即成本端优势的置信度相当高。而且国内相关下游行业企业的产能受扰动相比最小,经营的比较优势还在累积,产能双重受益于国内需求恢复和出海替代。

QDII方面,油气类基金整体涨幅领先。尤其是,投资于海外能源类资产的油气主题QDII基金业绩更是一骑绝尘,在一众负增长的基金中逆市上涨。广发基金旗下由叶帅管理的广发道琼斯石油指数人民币A、广发道琼斯石油指数(QDII-LOF)人民币C,年内回报率分别达61.13%、60.69%,分别摘得QDII基金年内收益榜冠亚军。华宝基金旗下由周晶、杨洋共同管理的华宝油气LOF以59.56%位居第三,诺安基金旗下由宋青管理的诺安油气能源则以48.12%的涨幅跻身前五名。

基本面如何?

基金净值增长的直接原因系上市公司数据经营业绩的改善。数据显示,今年上半年,A股公募基金主动增持能源股,对新能源和煤炭等行业的增持幅度为1.33%和0.54%。

以煤炭板块举例统计,上半年36家样本煤企归母净利合计1871亿元,同比实现翻番。其中,辽宁能源(行情600758,诊股)以567.67%利润增幅居首,国际实业(行情000159,诊股)、山煤国际(行情600546,诊股)净利润分别增超4倍与3倍,36家煤企上半年平均利润增幅为115.39%,利润同比下滑的仅有5家。

估值方面,当前Wind分类下的煤炭指数市盈率仅为8.09倍,处于过去十年的2.17%分位点,基本处于底部位置。首创证券表示,煤企目前普遍经营状况良好,分红率高,估值低,看好煤炭价格中枢不断上涨。

海通证券(行情600837,诊股)预计,“今年煤价中枢仍有望维持高位”。近期市场波动加剧,煤炭板块低估值高分红优势凸显,中期业绩中枢上移带动的估值提升逻辑不变。

信达证券指出,当前正处在煤炭经济新一轮周期上行的初期,基本面、政策面共振,现阶段配置煤炭板块正当时。面对下游持续增长的能源消费需求,煤炭供需格局持续趋紧。考虑到煤矿3-5年产能建设与释放周期,未来3年内,煤炭价格或将高位维持并且中枢抬升,本轮能源通胀的持续性可能超越预期。在能源大通胀逻辑下,把握高壁垒、高现金、高分红的优质煤炭企业,煤炭板块有望迎来一轮业绩与估值双升的历史性行情。继续全面看多煤炭板块,建议继续关注煤炭的历史性配置机遇。

此外,政策方面还频迎利好,国家发改委9月1日在《求是》杂志发表《加快构建新发展格局牢牢把握发展主动权》。文章指出,加快提升安全发展能力。牢牢守住安全发展这条底线,是构建新发展格局的重要前提和保障。要坚持总体国家安全观,统筹发展和安全,及时妥善处置各领域风险挑战。健全石油、天然气、煤炭、电力等能源产供储销体系,保障能源和战略性矿产资源安全。

基金如何看资源板块?

东方基金研究部认为,一直以来欧洲天然气对外的依赖程度很高,并且今年由于自身对化石能源开发的限制,欧洲的天然气供给一直处于比较紧张的状态,近期由于某些外部因素引起的供给收缩可以说打破了一直以来紧平衡的临界点,冬天临近气温降低,取暖对天然气的需求大幅度提升将会进一步加剧欧洲天然气的供需失衡,天然气价格有久居不下的可能性。取暖是一个刚性需求,成本过高的天然气会倒逼居民端寻求其他的取暖方案,相关产业链需求可能超预期。

在需求端,全球方面,夏季调峰需求和冬季取暖替代需求叠加,有望推动煤炭需求的进一步走高。在欧洲能源危机的影响下,今夏北半球的高温以及非煤能源的供应缺失令煤炭的调峰作用进一步凸现。

华宝基金蔡目荣认为,“碳中和”将成为中长期的配置主线。首先,从需求端看,新能源产业的持续发展将使得能源金属品种的投资成为越来越重要的配置方向。其次,从供应端逻辑出发,全球“碳中和”政策对化石能源及高耗能产业的新增资本开支带来了显著的约束,因此带来的供需错配在2022年下半年尤其是冬季需求旺季,仍有一定可能在能源商品上继续演绎。

万家基金黄海表示,通胀依然是当下全球经济最重要的主题,能源等上游资源品的估值仍有提升的空间。总之,仍判断当前环境下价值股的性价比较高,是接下来主要的配置方向,同时黄海表示未来也可能阶段性地持有部分现金来防御市场波动。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐