国债半年报:经济小复苏,期债先抑后扬

来源:一德菁英汇 2022-07-13 11:23:03

内容摘要

2022年上半年受疫情影响宽信用预期出现反复,市场情绪左右摇摆,国债期货窄幅震荡。下半年,债市僵局能否打破?本文将从宏观基本面、政策面和微观交易面进行分析,并提出操作建议。

核心观点

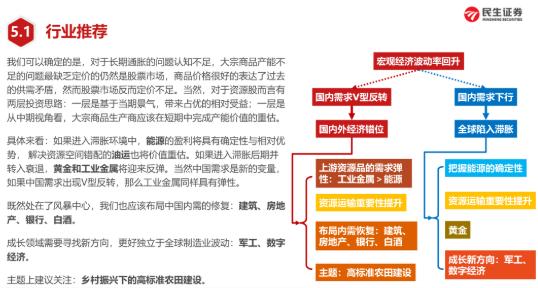

下半年随着疫情缓解、稳增长落地,经济将进入复苏阶段,微观主体活力有所恢复。但相比2020年,下半年房地产和出口均面临一定压力,意味着本轮经济复苏的斜率不会太陡峭。

考虑内生增长动能不足,外需回落风险,下半年财政政策仍有加码必要。为拉动社融增长,发行特别国债、提前发行2023年专项债和发行政策性银行金融债或成为财政政策的抓手,届时资金将逐步从银行间流向实体并带来银行间资金面收紧。考虑国债和地方债增加发行,公开市场MLF到期量较高,流动性存在缺口,年内降准依然可期。

下半年通胀关注点从PPI转向CPI。内需逐步回暖叠加猪价上行,不排除CPI同比突破3%可能。但核心CPI上行幅度有限,货币政策收紧的概率不大。受中美利差制约,OMO降息可能性较小。考虑“降成本”目标,央行可能直接调降LPR利率。

2022年下半年随着信贷融资的改善,大型商业银行欠配压力有望得到缓解,债券配置的力度将有所减弱。不过,考虑本轮经济回升空间有限,中小行或仍面临资产荒困境。中美利差倒挂背景下,外资抛售中债难言结束。机构配置力量较上半年有所减弱。

经济小复苏背景下,利率中枢将有所抬升。节奏上,考虑三季度为疫后赶工期,国内经济快速修复,宽信用效果将逐步显现,叠加海外加息缩表利空共振,国债收益率上行压力较大。四季度随着内需修复放缓、外需走弱,债券收益率或将再度下行。预估下半年十年国债收益率在2.7%-3.0%区间波动,十年国债期货主力在99-102区间波动。

报告正文

1. 疫情反复袭扰市场,国债期货窄幅震荡

1.1 宽信用预期摇摆,利率走势一波三折

2022年上半年国债期货走势一波三折。年初货币政策延续去年末宽松基调,继2021年12月降准后,2022年1月中旬央行先后下调MLF、OMO和LPR利率,十年国债收益率一度下破2.7%。春节后至3月底,房地产销售政策放松,多地下调房贷首付利率或比例,叠加1月金融数据明显走强,令宽信用预期升温,债市开始回调,随后A股大跌导致基金抛债换回流动性,美联储加息预期,加剧了债市波动,十年国债收益率一度向上突破2.85%。3月15日MLF降息落空叠加当日公布的1-2月经济数好于预期,稳增长和宽信用预期增强,但随后受俄乌冲突和上海疫情爆发令基本面走弱影响,债市在弱现实和强预期博弈下维持震荡。3月下旬至4月中旬,国内疫情快速扩散,深圳、上海等地陆续采取封锁措施,基本面下行压力加大,宽信用预期反复,金融委会议货币全面宽松预期再起,十年国债收益率再度下探2.75%。4月下旬至5月中旬,降准幅度不及预期,叠加上海疫情出现拐点,十年国债收益率明显回升。5月中下旬,受4月社融数据不及预期和北京局部疫情影响,基本面预期再度悲观,同时资金面宽松,长债收益率补跌。6月至今,上海复工复产,基本面逐步修复,疫情防控转松,季末资金面收敛后,债市快速调整。总的来看,2022年上半年债市呈现区间震荡行情,十年国债在2.70%-2.85%区间内窄幅波动。

1.2 资金主导债券市场,短久期资产受青睐

2022年上半年国内经济受疫情扰动影响较大,尽管财政政策积极发力一度令宽信用预期增强,但经济基本面回升力度有限,实体融资需求不足情况下货币政策维持宽松。宽松的资金面和疲软的基本面为债市营造相对舒适的环境,同时股市和转债在前4个月表现不佳令机构面临资产荒。不过,由于短期和长期逻辑多数时间不共振,长债收益率在窄区间震荡,市场节奏变化较快,单边交易难度加大。从不同券种表现看,短债表现好于长债,信用债表现好于利率债。其背后原因在于大量资金淤积在银行间市场,流动性宽松的预期叠加羸弱的实体融资需求,使得机构抢配确定性较强的中短久期资产,并通过加杠杆配置信用债增厚收益。

展望2022年下半年,随着复产复工加快,国内经济进入复苏阶段,货币政策能否继续宽松,内外市场环境将面临哪些不确定性变化,国债期货走势将如何演绎?本文将从宏观基本面、政策面和微观交易面进行分析,并提出操作建议。

2. 经济进入复苏阶段,外需隐忧逐步显现

2.1 复产复工有序推进,地产投资短期改善

2022年二季度,国内局部地区疫情反复一度令经济活动停滞。6月以上海全面复工复产为标志,疫情迎来尾声。参考2020年市场经验,疫情拐点后的一个季度经济会快速修复,根源在于防疫管控放松后,疫情对经济活动的制约彻底松绑。从经济先行指标看,6月供应链重回畅通,供应商配送时间较5月明显上行并带动制造业重回扩张区间。分项指标显示,6月生产和新订单指数分别录得52.8%和50.4%,均高于上月,产需双双回升说明经济进入复苏阶段。目前经济表现为供给端修复快于需求端,后续关注点在于总需求修复的斜率。对比2020年疫后房地产和出口拉动经济V型反弹,下半年房地产和出口均面临一定压力,意味着本轮经济复苏的斜率不会太陡峭。

2022年6月以来,商品房销售数据明显回升。但我们注意到这一轮商品房销售回暖主要集中一、二线城市(青岛、苏州、上海等地),这可能与疫后积压需求释放有关。而剔除一、二线城市后,商品成交面积弱于往年同期水平。尽管自2022年2月国内多地开始陆续放松房地产销售政策,随后央行下调LPR利率予以支持,但我们认为本轮地产销售回暖对于投资端拉动作用可能较为有限。对比2020年疫后房地产投资的迅速回升,目前房地产行业信用风险和房企流动性压力未得到妥善解决,房企自发性加杠杆的意愿和能力明显不足。而受居民和企业资产负债表恶化影响,就业-收入-消费链条年内改善幅度有限,主动加杠杆的意愿不强。在疫后需求充分得到释放后,商品房销售增速可能再度放缓。预计下半年房地产销售仍将处于下行通道。

2.2制造业和出口承压,基建对冲作用凸显

2022年一季度俄乌冲突的爆发导致大宗商品价格快速上涨。原材料价格上涨给中下游企业造成不小的成本压力。为支持小微企业和制造业等行业发展,税务总局进一步加大增值税期末留抵退税实施力度以促进企业现金流改善,是制造业投资的重要支撑。但考虑7月底存量退税基本完成,政策消退后制造业能否维持高增速需要更多信号确认。目前高库存、低盈利、前景不确定情况下,制造业企业主动加杠杆动力不足,制造业投资或对出口变化更加敏感。5月以来,海外央行受高通胀影响被迫加快紧缩速度,尽管6月原材料价格回落减轻了企业成本压力,但欧美多国经济数据开始出现走弱迹象,下半年衰退风险不断加大。外需走弱叠加去年同期高基数影响,2022年下半年出口对于经济的拉动作用将减弱。受此影响,制造业投资增速可能逐步放缓。

2022年财政政策整体前置,除留抵退税政策外,上半年专项债的大量发行和政策性信贷的投放拉动基建投资高速增长。考虑下半年经济内生增长动力较弱,而外部环境逐步恶化,财政政策仍有待发力拉动基建投资,从而托底经济。截至6月底,今年已下达的3.45亿新增专项债基本发完,按照国务院要求新增专项债力争在8月底前基本使用完毕,预计专向债对于三季度基建投资仍有支撑。另外,6月1日国常会调增政策性银行8000亿元信贷额度,6月30日国常会提出发行金融债3000亿用于补充新型基础设施在内的重大项目资本金,有利于避免三季度基建资金断档,拉动投资。

3.内外掣肘因素增加,货币宽松空间受限

3.1 PPI同比继续回落,CPI回升风险可控

2022年初能源价格的飙升令海外通胀中枢快速抬升,2月俄乌冲突的升级造成全球贸易供应链阶段性受阻,加剧了地区间能源、粮食、饲料等大宗商品的供需失衡,令全球通胀预期快速升温。为应对高企通胀,美联储3月、5月、6月分别加息25BP、50BP和75BP,欧洲部分国家央行二季度也陆续开启加息。与欧美形成鲜明对比,国内通胀水平较为稳定。其原因在于二季度国内疫情延缓复苏,内需不足导致PPI向CPI传导受到抑制,叠加猪价低迷拖累CPI同比读数,上半年国内通胀水平较低。

展望下半年,在美欧货币政策加速收紧的背景下,外部经济衰退风险加大,美元指数的上行也将压制大宗商品价格,PPI同比预计继续回落。在国内在经济复苏背景下,市场关注点将从PPI转向CPI。随着复产复工的推进,内需逐步回暖,价格中枢有所上行。但考虑今年夏季多雨高温影响施工,国内消费修复力度较弱,就业形势依然严峻外,核心通胀回升力度有限。考虑猪价在CPI权重较大,下半年需要警惕猪价上行风险。按照存栏量领先出栏量9个月推算(2021年6月能繁母猪存栏见顶回落),预计2022年二季末出栏量见顶,下半年新一轮猪周期开启将拉动CPI读数走高,不排除年内突破3%可能。参考2018年-2019年结构性通胀经验,核心CPI上行压力不大情况下,货币政策收紧的概率不大。

3.2 财政再融资有望加码,降准降息依然可期

2022年上半年流动性整体宽松。年初受房企暴雷和奥密克戎变异毒株影响,央行下调公开市场利率,资金面未见明显宽松,DR007围绕政策利率2.1%波动。二季度初央行全面降准25BP,仅释放5300亿元流动性,但得益于财政留抵退税、减税降费和央行上缴财政部利润,银行间市场流动性明显转松,资金利率中枢下行,DR007大幅低于2.1%。尽管上半年财政和货币政策给予实体部门充裕的资金供给,但企业和居民融资需求疲软,导致资金淤积在银行间市场。2月、4月和5月末,银行间票据利率一度跌至0附近。

展望下半年,由于留底退税在下半年不再实施,减税规模低于上半年,2022年新增专项债基本已在上半年完成发行,财政政策对流动性的推动作用将减弱。考虑内生增长动能不足,外需回落风险,下半年财政政策仍有加码必要。为拉动社融增长,发行特别国债、提前发行2023年专项债和发行政策性银行金融债或成为财政政策的抓手,届时资金或逐步从银行间流向实体并带来银行间资金面收紧。下半年国债和地方债到期量加大(见图4.1),同时公开市场MLF到期量较高,流动性存在缺口,年内降准依然可期。

二季度以来,中美关键期限国债利率全面倒挂,外资流出令国内资产价格承压。6月美联储上调联邦基金利率至1.75%,7月再度加息后将超过国内7天逆回购利率2.1%。下半年,外部环境对货币政策掣肘增加情况下,OMO降息可能性不大。考虑“降成本”目标,参考2019年下半年美联储缩表,央行可能直接调降LPR利率。

4. 微观交易结构恶化,配置力量有所减弱

4.1 债券供给节奏难测,关注特别国债发行

由于发行节奏前值,今年已经下发的新增专项债额度在上半年基本发行完毕。按照年初发行计划,扣除上半年发行量,下半年国债和地方债定额度在2.5万亿左右,较上半年大幅减少。考虑稳增长需要,下半年存在发行特别国债、上调赤字率和提前发行2023年专项债可能性。考虑6月人大常委会并无相关表态,意味着7月政治局会议和8月人大常委会可能是重要的政策观察窗口。如果重要会议表态发行特别国债或者增发地方债,那么政策最早将在三季末或四季度初落地。我们认为,在今年税收和土地出让金规模下降的背景下,地方政府面临较大的财政压力,不计入财政赤字、审批灵活的特别国债发行概率较大。今年财政面临的资金缺口在万亿之上,下半年特别国债或发行量也将是万亿规模。因此,尽管二季度利率债供给高峰已过,但下半年政府债券发行总量和节奏存在较大不确定性,债券供给对于利率走势的影响尚难判断。建议投资者密切关注重要会议关于特别国债、赤字率和专项债的官方表态。

4.2 机构欠配压力缓解,外资抛售可能持续

2022年上半年,受信贷需求低迷而银行间资金面宽松影响,商业银行普遍面临着欠配压力。商业银行加大债券投资比重,为增厚债券投资收益,加杠杆滚隔夜、下沉信用的操作较为普遍,导致银行间回购杠杆率上行和信用利差压缩。下半年随着信贷融资的改善,大型商业银行欠配压力有望得到缓解,债券配置的力度将有所减弱。不过,考虑本轮经济回升空间有限,中小行或仍面临资产荒困境。外资方面,今年2月以来中美关键期限国债利率相继倒挂,引发外资连续减持中债。考虑下半年美联储继续加息,国内货币政策维持宽松基调,中美利差倒挂将延续,外资抛售中债难言结束,前期外资集中度高的中短期利率品种的压力相对更大。

从国债利率点位来看,目前十年期国债围绕政策利率1年期MLF利率上下波动已经成为市场共识。基于下半年MLF利率调整概率不大的判断,我们认为国债上行有顶、下行有底的震荡格局不会打破。节奏上,考虑三季度为疫后赶工期,国内经济快速修复,宽信用效果将逐步显现,叠加海外加息缩表利空共振,国债收益率上行压力较大。四季度随着内需修复放缓、外需走弱,债券收益率或将再度下行。预估下半年十年国债收益率在2.7%-3.0%区间波动,十年国债期货主力在99-102区间波动。

5. 利率中枢小幅抬升,国债期货先抑后扬

下半年,国内经济进入复苏阶段。对比2020年疫后房地产和出口拉动经济V型反弹,下半年房地产和出口均面临一定压力,意味着本轮经济复苏的斜率不会太陡峭。

考虑内生增长动能不足,外需回落风险,下半年财政政策仍有加码必要。为拉动社融增长,发行特别国债、提前发行2023年专项债和发行政策性银行金融债都是财政政策的抓手,届时资金或逐步从银行间流向实体带来银行间资金面收紧。若国债和地方债增加发行,叠加公开市场MLF到期量较高,流动性将存在缺口,年内降准依然可期。

下半年通胀关注点从PPI转向CPI。内需逐步回暖叠加猪价上行,不排除年内CPI突破3%可能。但核心CPI上行幅度有限,货币政策收紧的概率不大。受中美利差制约,OMO降息可能性不大。考虑“降成本”目标,央行可能直接调降LPR利率。

2022年下半年随着信贷融资的改善,大型商业银行欠配压力有望得到缓解,债券配置的力度将有所减弱。不过,考虑本轮经济回升空间有限,中小行或仍面临资产荒困境。中美利差倒挂背景下,外资抛售中债难言结束。机构配置力量较上半年有所减弱。

经济小复苏背景下,利率中枢将有所抬升。节奏上,考虑三季度为疫后赶工期,国内经济快速修复,宽信用效果将逐步显现,叠加海外加息缩表利空共振,国债收益率上行压力较大。四季度随着内需修复放缓、外需走弱,债券收益率或将再度下行。预估下半年十年国债收益率在2.7%-3.0%区间波动,十年国债期货主力在99-102区间波动。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐