国君固收研究:10年中美利差年内或将倒挂

来源:金融界 2022-02-09 15:25:52

作者:覃汉、潘琦

2022年全球宏观主线无非两个:一是以美联储为代表的海外央行会“紧”到什么地步,二是国内稳增长政策发力会“强”到什么程度。 目前前者比预期的还要紧,但后者仍没有年初预期的那么强,国内外政策不确定性抬升的共振,导致年初以来风险偏好持续被压制。

春节后国内债市的走势比较有韧性。海外紧缩信号对情绪面的冲击很快释放,T主力合约在回踩前期缺口101.085后很快企稳。作为2020Q1中枢的上沿,2020年2月3日高点的101.505可能仍是短期第一阻力位,中枢101.00附近则为强支撑位。

近期债市有两个关注点:一是作为领先指标的票据利率明显走高,与同业存单的利差快速走阔,部分观点对此前1月信贷开门红的预期出现向上修正,对宽信用的讨论重新升温,但我们仍然维持宽信用从预期到见效仍需更长时间来发酵的观点;

二是春节假期期间欧美央行紧缩信号再超预期,10年美债利率逼近2%,部分观点担心中美利差收窄可能导致国内货币宽松空间和窗口被挤压,从而导致国内利率下不动、甚至还要上。

我们认为,在人行重“滞”、联储重“胀”的背景下,中美货币政策背离分化的极限可能比我们想象中的还要大,10年中美利差年内或将倒挂,不必因中美利差收窄而对宽货币过于谨慎。

我们从三个方面进行论证:

第一,中美利差倒挂在历史上并非没有出现过,中美货币政策背离分化通常是主要驱动。2002年以来,中美利差倒挂发生过4次,分别集中在2002年1月~2004年6月、2005年1月~2007年10月、2008年10月~2010年5月、2018年11月~2019年3月。比较典型的是2005~2007年和2018~2019年这两个阶段。

2005~2007年中美利差倒挂的背景是联储正处于2004~2006年加息周期,打压高通胀以及房地产泡沫是主要驱动,2005年加息8次(累计200bp),但国内央票利率却持续下行带来债券大牛市,同时721汇改完成,直到2006年4月才跟随联储开始第二次加息,此后加息速度在通胀压力抬升下大幅加快。

2018~2019年中美利差倒挂的背景是联储正处于2015~2018年加息周期尾声,2018年加息4次(累计100bp)并且缩表近4000亿美元,而国内在3月被动跟随加息5bp后,分别在4月、6月、10月宣布三次降准,尤其是9月未跟随联储加息、10月意外降准让市场终于坚定了中美货币政策的背离分化。

“看美债做中债”始终是国内债市众多投资逻辑中不可忽视的一种存在,但实际回测效果并不好。2018年4月央行行长易纲曾表示中美利差维持在80-100bp处于比较舒服的区间,因此多年以来市场总是不可避免地把中美利差作为揣摩国内货币政策的一个重要考量,并且始终把此区间奉为圭臬。

但我们需要意识到,用一个资产价格去预测另外一个资产价格,本身就很容易犯错。以2018年四季度为例,10年和1年期中美利差最低压缩至24bp、-25bp,但国内利率却迎来那一轮牛市行情最顺畅的阶段。

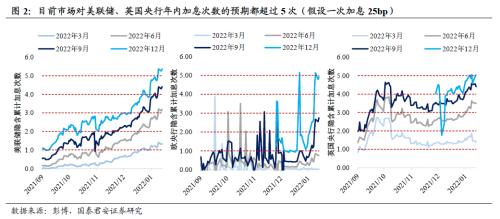

第二,海外货币紧缩仍有超预期发酵空间,在美联储“孤注一掷”对抗通胀的决心下,美债利率上行压力还未充分释放,中美利差年内发生倒挂的可能性并不低。

部分观点认为海外紧缩预期已经过度定价,但年初的时候也有不少声音认为联储2022年加息超过3次可能过于夸张、反向修正的风险较大,然而现实是1年和10年美债利率从年初以来已经分别累计上行52bp、44bp,10年美债利率升至1.96%。这种误判是没有意识到美联储正面临自沃尔克时代以来首次对通胀失控的质疑,金融危机后美联储和市场还从未真正经历过对抗高通胀的考验,更何况本轮疫情带来的供应链冲击前所未有。

目前市场对美联储、英国央行年内加息次数的预期都超过5次(假设一次加息25bp),甚至部分观点已经看年内加息7次,同时市场对美联储和英国央行在3月一次性加息50bp的预期也明显升温,而美联储在Q2~Q3开启缩表也逐渐成为主流预期。春节假期期间最大的超预期之一就是欧央行意外转鹰,放弃了“年内不加息”的承诺,同时英国央行内部投票支持加息50bp的比例超出市场预期。

当前1年和10年中美利差分别为99bp、76bp,从年初以来已经分别累计收窄86bp、49bp。如果我们对10年中债利率第一目标位2.5%、以及10年美债利率上半年2.2~2.3%目标位的判断能够实现,10年中美利差上半年可能会收窄至20~30bp左右,下半年在联储缩表+加息的组合下,中美利差可能逐步走向倒挂。

第三,保利差或者保汇率,并不是国内货币政策的内涵,所有问题到最后都是稳增长。考虑到从宽货币到宽信用的阻滞并不能在很短时间内疏通,旧的信用派生主体(地产+基建)力不从心,替代性主体还未成气候,因此宽货币仍是次优解。

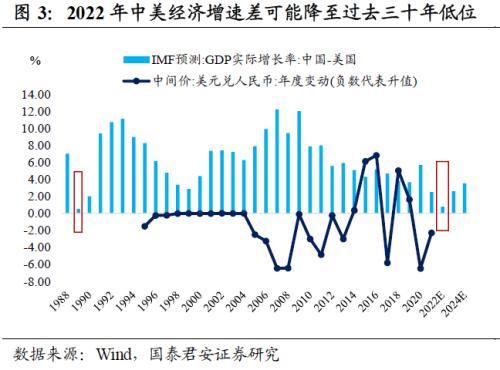

考虑到2022年中美经济增速差可能降至过去三十年低位、企业部门面临资产负债表衰退、预期转弱需要超预期的政策来扭转,我们认为没有必要担心国内货币宽松空间和窗口被挤压,“内部均衡”重要性远高于“外部均衡”。

目前企业部门面临的资产负债表衰退还在演绎,体现在杠杆率、资本开支意愿、融资预期的下行趋势并未发生根本性逆转,房企被动缩表的负面影响开始进一步向实体经济扩散,微观主体的选择开始从“利润最大化”转向“负债最小化”。

经济学家辜朝明曾提出“资产负债表衰退”理论,该理论认为当企业部门资产负债表失衡,企业的目标将由追求“利润最大化”转变成“负债最小化”,将会尽可能利用主营业务产生的现金流来偿还过去的债务,修复受损的资产负债表。微观主体的理性行为,最终会导致宏观层面的“合成谬误”,导致信贷循环陷入停滞。

部分观点认为,中美利差收窄甚至倒挂可能导致人民币贬值压力加大,从而影响货币政策独立性,同时导致人民币资产对境外机构和吸引力可能下降。但我们想提示几点:

一是所谓的“不可能三角”是极端态,而中国的实际情况是中间态。人民币汇率弹性增强、资本项目尚未完全开放,意味着央行对于国内利率的掌控依然最直接,人民币汇率对国内利率的传导机制并不畅通。

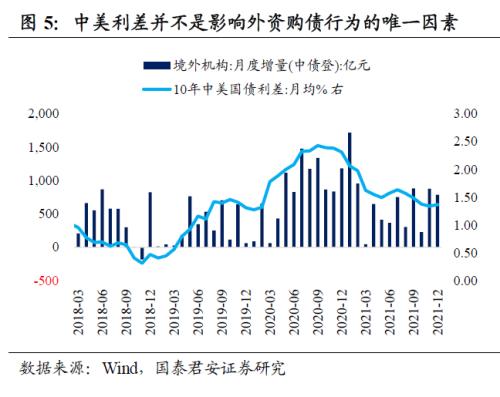

二是中美利差并不是影响外资购债行为的唯一因素。全球政府债券利率飙升的背景下,人民币债券反而可以起到分散美元、欧元等外币资产估值风险的作用。

三是本轮人民币升值是对一篮子货币升值,CFETS人民币汇率指数已经创2015年以来历史新高。历史规律显示美元指数一般会在首次加息落地前后的两个月内见顶,即使中美利差收窄、美元指数进一步走强,人民币汇率调整空间可能也比较有限。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐